Производство автомобилей в Японии — Статьи в сфере таможенного дела от 11.04.2011

СтатьиЯпонские автоконцерны возобновляют производство в Японии

г.

Три крупнейших японских автоконцерна — Toyota, Nissan и Honda — заявили, что возобновят производство на заводах в Японии, приостановленное из-за землетрясения 11 марта. Первыми это сделают Honda и Nissan, Toyota присоединится к ним через неделю.

Сегодня Honda запускает производство на двух заводах в Японии. Таким образом, с понедельника все японские заводы Honda по производству автомобилей будут открыты. 4 апреля компания уже возобновила производство на заводах, которые выпускают автокомпоненты для регионов за пределами Японии. О возобновлении производства с апреля в конце минувшей недели объявили еще два японских концерна — Toyota и Nissan. Nissan будет открывать все пять заводов постепенно, начиная с 11 апреля. Производство на последнем из них начнется 18 апреля. Крупнейший японский концерн Toyota возобновит производство только через неделю — 18 апреля. Как говорится в официальном заявлении компании, заводы будут работать десять дней, после чего закроются на весенние каникулы (до 9 мая). Дальнейшее возобновление производства будет зависеть от ситуации с поставками компонентов. 25 марта Toyota уже возобновила в Японии производство трех гибридных автомобилей, а 17 марта ограниченное производство началось на одном из заводов Nissan.

Правда, пока речь идет лишь о возобновлении производства всех трех концернов в неполном объеме: он составит примерно 50% от нормального объема. Точная дата выхода на полную мощность пока неизвестна — она будет зависеть от поставок автокомпонентов. По словам гендиректора Honda Таканобу Ито, компания рассчитывает выйти на полную мощность через несколько месяцев. Он отмечает, что, даже если не будет проблем с компонентами, потребуются месяцы, чтобы наверстать упущенное в других сегментах, например логистике. В то же время из-за нехватки компонентов руководство Toyota вынуждено с 15 апреля закрывать на несколько дней заводы в Северной Америке. В свою очередь заводы Honda в регионе продолжат работать не в полном объеме по крайней мере еще одну неделю.

КоммерсантЪ

Автомобили японского производства — историческая сводка

Сложно себе представить, что страна, где до середины XIX века люди не знали колеса и вешали на телеграфные столбы орудия труда, надеясь по проводам передать их своим родственникам в соседнюю деревню, станет лидером мирового научно-технического прогресса. Одним из его ярчайших проявлений стала автомобильная промышленность Японии, уже десятилетиями занимающая лидирующие позиции на международном рынке. Такие японские марки авто, как Toyota, Nissan, Mazda, Mitsubishi, Honda, Subaru, Suzuki, известны сейчас во всем мире. В чем же секрет успеха авто японского производства и каким путем они шли к нему?

Японский автомобиль: от некачественной копии до мировой иконы

До начала второй мировой войны автопром Страны восходящего солнца находился в зачаточном состоянии. К концу 10-х гг. ХХ века стали появляться первые автомобили, но они, по большей части, копировали западные аналоги и во многом им уступали. При всем этом, даже эти ранние модели нельзя было назвать «чистокровными японками». Многие детали и инженерные находки в них были позаимствованы у неохотно делившихся своими познаниями англичан и американцев. И все это притом, что последние под дулами винтовок заставляли японцев в XIX веке открыть для иностранцев свои порты.

К концу 10-х гг. ХХ века стали появляться первые автомобили, но они, по большей части, копировали западные аналоги и во многом им уступали. При всем этом, даже эти ранние модели нельзя было назвать «чистокровными японками». Многие детали и инженерные находки в них были позаимствованы у неохотно делившихся своими познаниями англичан и американцев. И все это притом, что последние под дулами винтовок заставляли японцев в XIX веке открыть для иностранцев свои порты.

Правда, в 30-е годы ХХ века японское правительство взяло курс на национализацию и изоляцию. С одной стороны, все промышленные предприятия с их оснащением перешли под контроль государства, заставив иноземцев покинуть его пределы, а с другой – изоляционная политика надолго оградила страну от преимуществ технического прогресса. А война и последовавшая оккупация тем более затормозили процесс развития японского автопрома.

Прежде чем перейти непосредственно к послевоенному периоду и подробнее рассмотреть рождение Феникса японской автомобильной промышленности, стоит упомянуть одно знаменательное событие, предшествовавшее Второй мировой.

Война в Корее и «Экономическое чудо»

26 июня 1950 года Соединенные Штаты Америки вступили в войну с Кореей. Американские войска оказались отброшены от своих родных земель на тысячи миль и начали остро нуждаться в продукции, лекарственных препаратах и многом другом. И, конечно же, они нуждались в транспортных средствах. С этого момента американцы стали закупать в Японии все, что только возможно. Уже в первые восемь месяцев ведения военных действий США закупили 11920 японских авто! Практически мертвый до этого сектор рынка в одночасье стал одним из самых прибыльных и привлекательных для инвесторов. Японская автомобильная промышленность начала свою вторую жизнь.

К 1960-м годам «Японское экономическое чудо» вознесло страну на второе место в мире по экономической мощи. Возросшие доходы населения подстегнули развитие автопрома, который к тому времени становился крупнейшей отраслью в стране! Уже к 70-м японский автомобильный гигант повернулся лицом к западу, и начался массовый экспорт машин в Европу и США. 726 тысяч из более чем 3 млн. авто, произведенных в Японии в 1970 году, отправились заграницу.

726 тысяч из более чем 3 млн. авто, произведенных в Японии в 1970 году, отправились заграницу.

Секрет успеха «Made in Japan»

Почему же японские автомобили оказались столь популярны и востребованы? Ответ что в 70-е годы, что сейчас, будет одинаков – это качество. Изначально, японские авто сильно уступали западным аналогам и оказывались попросту неконкурентоспособны, но «самураи» решили это так не оставлять. На заводах быстрыми темпами был введен строжайший контроль качества и высочайшие требования к работникам. Японские менталитет вкупе с жесткой системой ответственности породили автомобили невиданного ранее качества.

Привыкший к мощным и большим авто Западный мир в 1973 году содрогнулся. Разразился один из первых и до сих пор сильнейших Нефтяных кризисов, цены на баррель подскочили с 3 до 12 долларов, а стоимость бензина увеличилась на десятки процентов. В одночасье быть обладателем мощного маслкара или роскошного седана стало крайне невыгодно. Сложившаяся ситуация породила огромный спрос на малолитражные автомобили, которые в Японии производилось в огромных количествах.

К девяностым годам сети японских автоконцернов опоясывают уже весь мир, их заводы и представительства открыты во многих странах. Они развивают отношения с ведущими автопроизводителями из таких традиционно «автомобильных держав», как США, Великобритания, Германия, Италия, Франция, Швеция. Увеличивается спрос на авто и на внутреннем рынке. Японцы предпочитают часто обновлять свой автопарк и очень требовательно относятся к выбору своего транспортного средства. Именно поэтому авторынок островного государства богат бесконечным множеством разнообразных модификации и комплектаций различных моделей. После разрушительного землетрясения в 2011 году, заметно ударившего по автопрому, продажа автомобилей в Японии на сегодняшний день снова набирает былые обороты, и отечественные машины покупают себе миллионы японских автолюбителей.

История японской автомобильной промышленности неразрывно переплетена с историей самой Японии. Она представляет собой уникальный образец возрождения в тяжелейших для этого условиях. Японское упорство, точность и усердие даровали миру множество уникальных явлений, среди которых автомобили Страны восходящего солнца занимают важнейшее место. Видимо, именно поэтому автопром этого азиатского государства прочно ассоциируется у автолюбителей всего мира с качеством и надежностью.

Она представляет собой уникальный образец возрождения в тяжелейших для этого условиях. Японское упорство, точность и усердие даровали миру множество уникальных явлений, среди которых автомобили Страны восходящего солнца занимают важнейшее место. Видимо, именно поэтому автопром этого азиатского государства прочно ассоциируется у автолюбителей всего мира с качеством и надежностью.

национальные особенности – тема научной статьи по экономике и бизнесу читайте бесплатно текст научно-исследовательской работы в электронной библиотеке КиберЛенинка

Автомобильная промышленность Японии: национальные особенности

И. П. Лебедева

В 2010 г., согласно данным Мирового банка, Китай оттеснил Японию с позиций второй по мощи экономической державы, которые она занимала с конца 1960-х годов. Тем не менее, она продолжает оставаться одной из крупнейших экономик мира, а с точки зрения качества экономики между ней и Китаем сохраняется огромный разрыв.

Одной из ключевых отраслей, дающих наглядное представление о мощи и техническом уровне японской экономики, является автомобильная промышленность. На ее долю приходится около 17% общего объема промышленного производства страны и около 36% стоимости продукции японского машиностроения. Продукция автомобильной промышленности является также одной из ведущих статей японского экспорта — ее доля составляет порядка 14. В предкризисные годы (2007-2008 гг.) объемы экспорта этой продукции достигали 180 млрд. долл., из которых основная часть — около 140 млрд. долл. — приходилась на экспорт легковых автомобилей

В автомобилестроении Японии занято около 870 тыс. человек, из них порядка 180 тыс. работают на сборочных заводах, а более 600 тыс.

— на предприятиях по производству деталей. Кроме того, около 230 тыс. человек трудятся на предприятиях, выпускающих оборудование и материалы для автомобильной промышленности. Еще порядка 1 млн. человек заняты в сфере обслуживания, непосредственно связанной с автомобилестроением — начиная с дилерской сети и кончая предприятиями по утилизации машин. Иными словами, автомобильная промышленность дает работу примерно 2,1 млн. японцев1.

Еще порядка 1 млн. человек заняты в сфере обслуживания, непосредственно связанной с автомобилестроением — начиная с дилерской сети и кончая предприятиями по утилизации машин. Иными словами, автомобильная промышленность дает работу примерно 2,1 млн. японцев1.

В 2008 г. объем производства автомобилей в Японии достиг почти 10 млн. ед., из которых около 60% , т. е. немногим менее 6 млн. машин, было направлено на экспорт. В самой Японии в этом же году было реализовано около 4,2 млн. новых машин, причем львиную долю составили автомобили отечественного производства. Доля импорта в удовлетворении внутреннего спроса крайне мала: в 2008 г. в страну было ввезено немногим более 200 тыс. машин, что составило 5% годового объема продаж. В основном импорт представлен машинами класса люкс ев-

1 .1АМА «ТИе Мо1:ог I пс1ич1гу ,1арап 2010», р. (www.jama.or.jp/)

ропейского производства, предназначенных для удовлетворения спроса наиболее обеспеченных слоев населения2.

Хотя уровень жизни японцев позволяет им довольно часто менять свои автомобили (среднемесячная заработная плата составляет порядка 4 тыс. долл., а цена автомобиля среднего класса находится в пределах 15-20 тыс. долл.), благодаря высокому качеству продукции японского автопрома и хорошо отлаженной системе послепродажного обслуживания, сроки эксплуатации машин в стране довольно велики — более 11 лет. Этим же, по-видимому, объясняются и значительные масштабы рынка подержанных автомобилей: в докризисные годы объем их реализации примерно на 1,5 млн. ед. превышал продажи новых моделей и составлял порядка 6 млн. машин в год.

Всего же в 2010 г. в эксплуатации находилось более 58 млн. легковых автомобилей со средним сроком жизни (измеряемым числом лет, прошедших с момента первой регистрации) около 7,5 лет3.

Мировой финансово-экономический кризис, разразившийся летом 2008 г. , нанес ощутимый удар по японскому автомобилестроению. Кризис начался с резкого сокращения объемов экспорта автомобилей на рынки развитых стран, которые являются основными потребителями продукции японского автопрома (на Северную Америку приходится до 40% экспорта, а на Европу — до 1А). Сократились поставки и во все другие регионы мира. Упал спрос на автомобили и в самой Японии. В результате японское автомобилестроение оказалось ввергнуто в кризис, подобного которому оно не испытывало в течение всего послевоенного периода. В 2009 г. объем производства легковых автомобилей сократился на 30% по количеству выпущенных машин и на 37% по стоимости, а объем экспорта снизился на 46% в количественном выражении и на 40% — по стоимости. Лишь осенью 2009 г. благодаря общему улучшению мировой конъюнктуры и мерам по стимулированию покупателей к приобретению новых автомобилей, предпринятым правительствами разных стран, включая и Японию, спрос на внутреннем и внешних рынках начал восстанавливаться, и японское автомобилестроение понемногу стало приходить в себя.

, нанес ощутимый удар по японскому автомобилестроению. Кризис начался с резкого сокращения объемов экспорта автомобилей на рынки развитых стран, которые являются основными потребителями продукции японского автопрома (на Северную Америку приходится до 40% экспорта, а на Европу — до 1А). Сократились поставки и во все другие регионы мира. Упал спрос на автомобили и в самой Японии. В результате японское автомобилестроение оказалось ввергнуто в кризис, подобного которому оно не испытывало в течение всего послевоенного периода. В 2009 г. объем производства легковых автомобилей сократился на 30% по количеству выпущенных машин и на 37% по стоимости, а объем экспорта снизился на 46% в количественном выражении и на 40% — по стоимости. Лишь осенью 2009 г. благодаря общему улучшению мировой конъюнктуры и мерам по стимулированию покупателей к приобретению новых автомобилей, предпринятым правительствами разных стран, включая и Японию, спрос на внутреннем и внешних рынках начал восстанавливаться, и японское автомобилестроение понемногу стало приходить в себя. К концу 2010 г. предкризисные объемы производства и экспорта в целом были восстановлены4.

К концу 2010 г. предкризисные объемы производства и экспорта в целом были восстановлены4.

Что касается мер по стимулированию спроса на автомобили, предпринятых японским правительством, то следует подчеркнуть, что они распространяются, в первую очередь, на категорию автомобилей, «дружественных окружающей среде». Так, с 1 апреля 2009 г. по 30 апреля 2012 г. полностью отменяется налог на покупку автомобиля (5% от цены) и налог на мощность двигателя (взимаемый при покупке ав-

2 Nippon 2010. Business Facts and Figures. Т., 2010, p. 86-87.

3 JAMA «The Motor Industry of Japan 2010», p. 11-13.

4 Ibid.

томобиля и при прохождении техосмотра) в отношении электромобилей, автомобилей, работающих на биотопливе, машин с гибридным двигателем, с чистым дизельным двигателем и газовым двигателем. В отношении обычных автомобилей предусмотрено сокращение ставок тех же налогов от 50% до 75% в зависимости от двух критериев — степени их экономичности с точки зрения расхода топлива (он должен быть как минимум на 25% ниже уровня, предусмотренного стандартом 2010 г.) и степени их «чистоты» в плане выброса выхлопных газов (объем эмиссии должен быть не менее чем на 75% меньше уровня, предусмотренного стандартом 2005 г.). Наряду с этим покупателям автомобилей, «дружественных окружающей среде», предоставляются субсидии. Так, при замене старого автомобиля на новый субсидии составляют 250 тыс. иен (3 тыс. долл.) при покупке машины стандартных размеров и 125 тыс. иен (1,5 тыс. долл.) при приобретении мини-автомобиля, а в случае покупки новой машины без замены старой субсидии — соответственно 100 тыс. иен (1,2 тыс. долл.) и 50 тыс. иен (600 долл.).

В отношении обычных автомобилей предусмотрено сокращение ставок тех же налогов от 50% до 75% в зависимости от двух критериев — степени их экономичности с точки зрения расхода топлива (он должен быть как минимум на 25% ниже уровня, предусмотренного стандартом 2010 г.) и степени их «чистоты» в плане выброса выхлопных газов (объем эмиссии должен быть не менее чем на 75% меньше уровня, предусмотренного стандартом 2005 г.). Наряду с этим покупателям автомобилей, «дружественных окружающей среде», предоставляются субсидии. Так, при замене старого автомобиля на новый субсидии составляют 250 тыс. иен (3 тыс. долл.) при покупке машины стандартных размеров и 125 тыс. иен (1,5 тыс. долл.) при приобретении мини-автомобиля, а в случае покупки новой машины без замены старой субсидии — соответственно 100 тыс. иен (1,2 тыс. долл.) и 50 тыс. иен (600 долл.).

Эти меры дают свои плоды. По данным Японской ассоциации автопроизводителей, в последнее время в Японии около 50% всех продаж новых автомобилей приходится на машины, «дружественные окружающей среде», причем особой популярностью пользуются автомобили с гибридным двигателем5.

Конечно, меры, введенные правительством, помогли японским компаниям пережить кризис. Но при этом и сами они предприняли огромные усилия, чтобы не только выстоять в тяжелой ситуации, но и заложить основы для будущего роста.

Кризис резко актуализировал необходимость учета в стратегии роста японских автомобильных компаний двух генеральных тенденций в развитии мирового автомобилестроения, ставших особенно заметными в последние годы. Во-первых, это расширение спроса на «дружественные окружающей среде» автомобили, связанное с предпринимаемыми в разных странах мерами по противодействию глобальному потеплению и мерами по экономии энергии, во-вторых, тенденция к снижению цен на автомобили, связанная с появлением на мировом рынке (например, в Индии) новых машин, отличающихся низкими издержками производства и низкими ценами 6.

Как показывают данные последних опросов, на первый вызов японские компании намерены ответить дальнейшим наращиванием расходов на научные исследования и разработки (НИОКР), а на второй — еще большими усилиями по снижению издержек производства, включая работу с поставщиками деталей.

Масштабы затрат на сферу НИОКР японских автомобильных компаний не могут не поражать. Так, например, в предкризисные годы они

5 News from JAMA Asia. Vol. 36, September 2009, p.2-4 (www.jama-english.jp/asia/news).

6 News from JAMA Asia, vol. 39, March 2010, p. 3.

вкладывали в эту сферу ежегодно порядка 2,3 — 2,4 трлн. иен (25 — 26 млрд. долл.). Конечно, глобальный кризис, значительно ухудшивший финансовое положение компаний, привел к некоторому снижению их затрат на НИОКР: в 2009 г. их объем снизился на 16% по сравнению с предыдущим годом — до 2 трлн. иен (22 млрд. долл.), но совершенно очевидно, что это лишь временное явление7.

О высоком уровне НИОКР, проводимых японскими компаниями, можно судить по такому показателю, как соотношение между объемами экспорта и импорта технологии и ноу-хау. В целом по обрабатывающей промышленности Японии объем экспорта технологии примерно в 4 раза превышает объем ее импорта. Что же касается автомобилестроения, то здесь эти суммы просто несопоставимы: в последние годы платежи японских компаний за импорт технологии составляли всего лишь 2-3% от доходов экспорта технологии и ноу-хау8.

В целом по обрабатывающей промышленности Японии объем экспорта технологии примерно в 4 раза превышает объем ее импорта. Что же касается автомобилестроения, то здесь эти суммы просто несопоставимы: в последние годы платежи японских компаний за импорт технологии составляли всего лишь 2-3% от доходов экспорта технологии и ноу-хау8.

Характерно, что объемы затрат японских автомобильных компаний на научные исследования и разработки в последние годы уже вплотную приблизились к объемам их инвестиций в модернизацию производственного оборудования (в 2005—2008 гг. на эти цели направлялось в среднем около 2,6-2,7 трлн. иен в год, т. е. 28—30 млрд. долл.)9.

Очевидно, что огромные средства, которые японские компании направляют в сферу НИОКР и обновление производственного аппарата (в последнее время в совокупности они составляли более 50 млрд. долл. в год ) не только позволяют им многомиллионными партиями выпускать машины, отличающиеся безупречным качеством и замечательными функциональными характеристиками, но и закладывают основы для укрепления их позиций в мировом автомобилестроении в будущем.

Понятно, что в ожесточенной борьбе за лидерство в мировом автомобилестроении решающее значение имеют не только абсолютные размеры затрат на сферу исследований и разработок, но и сокращение времени, которое требуется на внедрение результатов научных исследований в производство. Как известно, по целому ряду направлений технологических инноваций японские компании опережают своих зарубежных конкурентов. Поскольку анализ этой проблемы требует специальных знаний и выходит за рамки задач данной статьи, приведем лишь некоторые примеры, показывающие, насколько высоки темпы технического прогресса в японском автомобилестроении и к каким ощутимым результатам приводит быстрое внедрение его достижений в производство.

7 Хэйсэй 22 нэн кагаку гидзюцу кэнкю тёса кэкка (Результаты обследования положения в сфере НИОКР) -www.stat.go.jp/data/kagaku/2010.

8 Там же.

9 Ходзин кигё токэй тёса (Статистическое обследование предприятий-юридических лиц), 2010 (www.mof.go.jp/).

Прежде всего, следует упомянуть о достижениях японских компаний на таком направлении, как улучшение качественных характеристик машин, работающих на бензиновом двигателе, с точки зрения расхода топлива и объема эмиссии выхлопных газов. По данным Японской ассоциации автопроизводителей, по категории автомобилей, выпускаемых для внутреннего рынка, пробег автомобиля в расчете на один литр бензина увеличился с 13,8 км в 2000 г. до 16,9 км в 2008 г. Иными словами, расход топлива на один километр пути был снижен за эти годы на 18,3% . Интересно отметить, что в 1998 г. в соответствии с Законом об экономии энергии правительство поставило целью к 2010 г. довести пробег автомобиля на один литр бензина до 15,1 км. Однако благодаря усилиям японских автопроизводителей эта цель была достигнута гораздо раньше — в 2003 г. , а в 2008 г. уже более 90% выпускаемых для внутреннего рынка автомобилей соответствовали стандарту 2010 г.ю

, а в 2008 г. уже более 90% выпускаемых для внутреннего рынка автомобилей соответствовали стандарту 2010 г.ю

Что касается эмиссии выхлопных газов, то, прежде всего, следует отметить, что экологические стандарты, действующие в Японии, являются одними из самых строгих в мире. В полной мере это относится и к стандартам, определяющим предельные нормы выброса выхлопных газов автомобилей.

В Японии на автомобильный транспорт приходится около 20% общего объема выбросов С()2 в атмосферу, и автомобильные компании прилагают огромные усилия, чтобы уменьшить объемы эмиссии. Об их успехах на этом направлении можно судить по следующим фактам.

В апреле 2005 г. японское правительство приняло целевой план сокращения выбросов в атмосферу, в соответствии с которым автомобильный транспорт должен был к 2010 г. сократить объем эмиссии С()2 до 250 млн. т. Однако, по данным Японской ассоциации автопроизводителей, эта цель была достигнута еще в 2006 г., а в 2010 г. объем эмиссии составил примерно 240 млн. т, то есть оказался на 24—25 млн. т (на 10%) меньше уровня «пикового» 2001 г. При этом главным направлением усилий японских автопроизводителей было повышение эффективности использования топлива. В 2008 г. почти 3,5 млн. автомобилей с бензиновым двигателем, отгруженных на внутренний рынок, по показателям эмиссии были сертифицированы как «дружественные окружающей среде». Из них более 2,9 млн. машин (80%) были признаны соответствующими стандарту **** (объем эмиссии на 75% ниже стандарта 2005 г.), а около 550 тыс. (16%) — соответствующими стандарту *** (объем эмиссии на 50% ниже стандарта 2005 г.)11.

т. Однако, по данным Японской ассоциации автопроизводителей, эта цель была достигнута еще в 2006 г., а в 2010 г. объем эмиссии составил примерно 240 млн. т, то есть оказался на 24—25 млн. т (на 10%) меньше уровня «пикового» 2001 г. При этом главным направлением усилий японских автопроизводителей было повышение эффективности использования топлива. В 2008 г. почти 3,5 млн. автомобилей с бензиновым двигателем, отгруженных на внутренний рынок, по показателям эмиссии были сертифицированы как «дружественные окружающей среде». Из них более 2,9 млн. машин (80%) были признаны соответствующими стандарту **** (объем эмиссии на 75% ниже стандарта 2005 г.), а около 550 тыс. (16%) — соответствующими стандарту *** (объем эмиссии на 50% ниже стандарта 2005 г.)11.

Помимо работ по созданию более эффективных и экономичных бензиновых двигателей, свой вклад в снижение эмиссии внесли и уси-

Ю JAMA «The Motor Industry of Japan 2010», p. 25.

25.

11 Ibid., p. 24, 26.

лия в сфере разработки и производства автомобилей, работающих на альтернативных источниках энергии, — гибридных автомобилей, электромобилей, автомобилей с газовым двигателем и с двигателем, работающим на сжиженном нефтяном газе (СНГ).

Выпуск машин этой категории быстро увеличивается. В 2008 г. в стране использовалось уже более 600 тыс. экологически чистых автомобилей, в том числе около 540 тыс. машин — с гибридным двигателем, 37 тыс. — с газовым двигателем, порядка 23 тыс. — с двигателем, работающим на СНГ, около 9 тыс. электромобилей12.

Разработками экологически чистых автомобилей занимаются все ведущие автопроизводители Японии, но безусловным лидером среди них является компания «Тоёта» с ее новой моделью гибридного автомобиля «Prius». Кроме того, в компании разработан и прошел испытания электромобиль, который планируется вывести на рынок в 2012 г. В феврале 2009 г. продажи новой модели гибридного автомобиля «Insight» начала «Хонда», а в 2010 г. свои модели гибридов и электромобилей выпустила на рынок и «Ниссан»13.

В феврале 2009 г. продажи новой модели гибридного автомобиля «Insight» начала «Хонда», а в 2010 г. свои модели гибридов и электромобилей выпустила на рынок и «Ниссан»13.

Японские компании стремятся к тому, чтобы занять лидирующие позиции в мире в разработке и производстве экологически чистых автомобилей, и в этом их активно поддерживает правительство, поскольку сохранение окружающей среды уже не одно десятилетие является одним из важнейших приоритетов экономической политики японского государства. Так, в 2010 г. в министерстве экономики, торговли и промышленности (МЭТП) была разработана «Программа развития производства автомобилей следующего поколения», в которой были поставлены весьма амбициозные цели по продвижению на рынок экологически чистых машин и определены основные направления, на которых нужно сосредоточить усилия, чтобы достичь поставленных целей. Так, по расчетам специалистов министерства, к 2020 г. доля экологически чистых машин в общем объеме продаж новых автомобилей на внутреннем рынке должна возрасти до 20—50%, а к 2030 г. — до 50—70%. В качестве приоритетных названы такие задачи, как разработка новых видов топлива, создание нового поколения ионо-литиевых батарей и технологии их рециклирования, минимизация использования редких металлов в моторах и батареях, создание адекватной транспортной инфраструктуры, охватывающей всю территорию страны, введение новых международных стандартов и т. д.14.

— до 50—70%. В качестве приоритетных названы такие задачи, как разработка новых видов топлива, создание нового поколения ионо-литиевых батарей и технологии их рециклирования, минимизация использования редких металлов в моторах и батареях, создание адекватной транспортной инфраструктуры, охватывающей всю территорию страны, введение новых международных стандартов и т. д.14.

Если учесть, что разработка подобных документов в Японии происходит обычно при тесном сотрудничестве правительства и частных компаний, то можно с большой долей уверенности предположить, что

12 Ibid., р. 26.

13 Мировой кризис и Япония. М., АИРО-ХХ1, 2010, с. 90-91.

14 Next-Generation Vehicle Plan 2010 (Outline), (www.meti.go.jp/)

заявленные в программе цели являются вполне реальными и обоснованными.

Вопросы сохранения окружающей среды включают и такой аспект, как утилизация отработавших свой срок автомобилей. Очевидно, что для Японии с ее огромным автопарком и весьма незначительными размерами территории эта проблема имеет особое значение.

В соответствии с принятым в 2005 г. Законом о рециклировании отслуживших автомобилей ответственность за их утилизацию возложена на производителей (в случае импортных машин — на импортеров). Работать над этой проблемой японские компании начинают еще на стадии проектирования, стремясь к расширению использования материалов, которые могут быть легко рециклированы, к упрощению процесса демонтажа автомобиля и сортировки материалов, к минимизации использования вредных субстанций и т. д.

Что же касается собственно процесса утилизации, то все вопросы, связанные со сбором, восстановлением, повторным использованием и уничтожением старых машин, компании — члены Японской ассоциации автопроизводителей — делегировали специально созданной структуре -Японскому центру рециклирования автомобилей. Финансовую базу центра формируют заложенные в цену автомобиля расходы на рециклирование, которые оплачивают покупатели автомобиля в момент его приобретения. Работы по всему циклу рециклирования — от сбора старых машин до их утилизации — осуществляют частные компании, финансируемые за счет средств, аккумулируемых на счетах Центра.

Финансовую базу центра формируют заложенные в цену автомобиля расходы на рециклирование, которые оплачивают покупатели автомобиля в момент его приобретения. Работы по всему циклу рециклирования — от сбора старых машин до их утилизации — осуществляют частные компании, финансируемые за счет средств, аккумулируемых на счетах Центра.

Особым достижением Японии в области рециклирования старых автомобилей является то, что здесь впервые в мире была введена система электронного учета всех видов операций с утилизируемым автомобилем на основе так называемых электронных деклараций или контрольных листов. Вся информация об утилизируемых машинах поступает в Центр рециклирования автомобилей. Компании-автопроизводители оказывают значительную финансовую поддержку деятельности Центра, спонсируя, в частности, работы в области программного обеспечения и создания более совершенного оборудования.

В 2009 г. в Японии было утилизировано более 3,9 млн. автомобилей, при этом степень утилизации составила порядка 95% относительно веса автомобиля15.

в Японии было утилизировано более 3,9 млн. автомобилей, при этом степень утилизации составила порядка 95% относительно веса автомобиля15.

Наконец, следует упомянуть и об усилиях, предпринимаемых японскими компаниями на таком направлении, как повышение уровня безопасности автомобилей.

Известно, что обеспечение безопасности на дорогах зависит от трех составляющих — качества автомобилей, квалификации водителей и состояния дорожной инфраструктуры. Количество аварий со смертель-

15 JAMA «The Motor Industry of Japan 2010», p. 33-34.

ным исходом снижается в Японии на протяжении уже нескольких лет и в 2009 г. оно составило 4914. С этой точки зрения Япония является одной из наиболее благополучных стран мира, и, несомненно, в первую очередь она обязана этим высокому качеству продукции отечественных автопроизводителей.

По данным Японской ассоциации автопроизводителей, японские автомобили оснащены более чем 30 видами разного рода приспособлений, повышающих уровень их безопасности. Однако сейчас главная ставка делается на развитие так называемых интеллектуальных транспортных систем, которые с помощью информационно-коммуникационных технологий обеспечивают обмен информацией между водителем, автомобилем и дорогой (т. е. соответствующей транспортной инфраструктурой). Эта программа возведена в ранг общенационального проекта и осуществляется на основе тесного сотрудничества между правительством, частными компаниями и академическими институтами.

Быстрыми темпами расширяется использование новейших средств обеспечения безопасности — навигационных систем, систем «поддержки на дорогах», бортовой телематики и т. д. Так, в 2009 г. на внутренний рынок было отгружено 4,580 млн. навигационных систем.

Более 60% автомобилей страны оснащены оборудованием, позволяющим водителям пользоваться «умными» электронными системами приема платы за проезд (Smart Highway Toll System), установленными на скоростных магистралях и, помимо сбора платы за проезд, осуществляющими функцию регулирования плотности движения. На начало 2010 г. по всей стране было установлено уже более 50 таких систем.

На начало 2010 г. по всей стране было установлено уже более 50 таких систем.

Наконец, в самое последнее время на рынке появись машины с повышенным уровнем безопасности, который обеспечивают следующие элементы:

— сенсоры, контролирующие состояние дороги и автомобиля;

— компьютер, получающий и обрабатывающий информацию от сенсоров и передающий ее водителю;

— контрольный блок, основываясь на информации, полученной от компьютера, подает водителю звуковые команды и выводит на дисплей информацию, необходимую для безопасного движения16.

Таким образом, как было показано выше, японские компании прилагают огромные усилия для развития отечественной автомобильной промышленности, повышения ее конкурентоспособности и укрепления позиций в мировом автомобилестроении. Однако мощь японских автопроизводителей не ограничивается лишь потенциалом национальных предприятий, поскольку из года в год возрастает количество машин, которые выпускаются на их зарубежных филиалах, расположенных во всех частях света. С учетом зарубежного производства в 2008 г. японские

Однако мощь японских автопроизводителей не ограничивается лишь потенциалом национальных предприятий, поскольку из года в год возрастает количество машин, которые выпускаются на их зарубежных филиалах, расположенных во всех частях света. С учетом зарубежного производства в 2008 г. японские

16 Ibid., р. 36, 40-41.

компании выпустили около 21,6 млн. машин ( 9 млн. 930 тыс. — на отечественных предприятиях и 11 млн. 650 тыс. — на зарубежных филиалах), а их доля в мировом выпуске автомобилей составила 32% (совокупная доля компаний европейских стран — 23,5%, а компаний США — 23,1%)17.

Как известно, создание крупными и крупнейшими компаниями предприятий за рубежом является одним из главных проявлений процессов глобализации. Автомобилестроение, наряду с электромашиностроением, находится в эпицентре этих процессов, и к настоящему времени все ведущие японские автопроизводители имеют филиальные сети за рубежом.

Японские компании начали создавать предприятия за рубежом еще в 1980-е годы, прежде всего, в развитых странах, стремясь таким образом преодолеть высокие таможенные пошлины, которые воздвигались на пути японского экспорта автомобилей на местные рынки. Однако в 1990-е годы, и особенно в последнее десятилетие, быстрыми темпами стала расширяться сеть японских филиалов в Азии, поскольку в целом ряде стран этого региона началась массовая автомобилизация, и японские автопроизводители стремились занять лидирующие позиции на этом многообещающем рынке. Так, за период с 1999 г. по 2009 г. объем производста на азиатских предприятиях японских компаний вырос в 3,3 раза — с 1млн. 548 тыс. до 5 млн. 145 тыс. машин в год, и сейчас на их долю приходится уже половина всех выпускаемых за рубежом японских автомобилей (на долю американских филиалов — 26—30%, а европейских филиалов — 12—16%)18.

В азиатском регионе японские компании действительно заняли доминирующие позиции. Так, например, в странах АСЕАН более 90% выпускаемых автомобилей производится на японских филиалах или при техническом содействии японских компаний19. В последние годы они также заметно усилили свое присутствие в Китае, и в настоящее время мощности расположенных здесь японских филиалов составляют около 3 млн. машин в год, т. е. 30% от совокупных мощностей китайской автомобильной промышленности.

Так, например, в странах АСЕАН более 90% выпускаемых автомобилей производится на японских филиалах или при техническом содействии японских компаний19. В последние годы они также заметно усилили свое присутствие в Китае, и в настоящее время мощности расположенных здесь японских филиалов составляют около 3 млн. машин в год, т. е. 30% от совокупных мощностей китайской автомобильной промышленности.

Однако, если доминирование японских компаний в автомобильной промышленности азиатских стран является вполне закономерным и естественным, то положение, которое они смогли занять в автомобилестроении развитых стран, не может не поражать.

Главным рынком для японских автомобильных компаний остаются США — самая крупная автомобильная держава мира. В США не только направляется значительная часть японского экспорта автомобилей (порядка 30—40%), но и функционирует мощная производственная база

17 Japan’s Manufacturing Industry, p. 7. METI, July 2010 (www.meti.go.jp/).

7. METI, July 2010 (www.meti.go.jp/).

18 JAMA «The Motor Industry of Japan 2010», p. 58.

19 «Japanese Foreign Direct Investment and the East Asian Industrial System». Ed. by H. Hora-

guchi, K. Shimokawa. Tokio, 2002, p.229-230.

японских компаний. Здесь построено 30 сборочных заводов, совокупные мощности которых составляют около 3 млн. 800 тыс. автомобилей в год. В общем объеме продаж автомобилей на американском рынке на долю японских автомобилей (как импортированных, так и произведенных в США) в последние годы приходилось около 40%, но при этом доля импортированных машин снижается, а доля произведенных на местных филиалах — повышается. Так, в 2009 г. от всего количества проданных японских автомобилей на долю импортированных пришлось 34%, а на долю произведенных в США — 66%20.

Важно подчеркнуть, что своей филиальной сети в США японские компании отводят роль не только производственной базы, но и базы для проведения НИОКР и разработки новых моделей с тем, чтобы, используя знания и опыт американских специалистов, создавать автомобили, в максимальной степени учитывающие запросы искушенных американских потребителей. К настоящему времени создано 36 таких центров с общим числом занятых более 3,5 тыс.человек.

В США японским компаниям удалось также вполне успешно решить такую важнейшую проблему, как обеспечение сборочных заводов деталями и комплектующими, чему способствовали высокий технический уровень американских предприятий и наличие квалифицированной рабочей силы. Сеть поставщиков японских сборочных заводов насчитывает порядка 420 предприятий, среди которых есть как японские субподрядчики, пришедшие в США вслед за своими головными фирмами, так и американские предприятия. В предкризисные годы объем закупок японскими компаниями деталей и комплектующих местного производства достигал почти 50 млрд. долл в год, а их доля в общем объеме поставок превышала 80% (в отличие от азиатских стран, где она составляет в среднем 40—50%)21.

В предкризисные годы объем закупок японскими компаниями деталей и комплектующих местного производства достигал почти 50 млрд. долл в год, а их доля в общем объеме поставок превышала 80% (в отличие от азиатских стран, где она составляет в среднем 40—50%)21.

Хотя в Европе в силу хорошо известных причин японские автомобильные компании не доминируют так явно, как в США, здесь их присутствие также достаточно ощутимо. Здесь построено 16 сборочных заводов совокупной мощностью 1млн. 800 тыс. машин в год. В предкризисном 2007 г. объем производства на европейских филиалах достиг максимального значения — 1млн. 770 тыс. единиц, что вместе с ввезенными из Японии машинами (919 тыс.) довело долю японских компаний на европейском автомобильном рынке до 16%22.

Стремясь, так же как и в США, в максимальной степени учесть предпочтения местного населения, японские компании создали в Европе сеть научно-исследовательских центров. Сейчас их число достигло 13, а численность работающих на них специалистов составляет 3200 человек.

Сейчас их число достигло 13, а численность работающих на них специалистов составляет 3200 человек.

2<* JAMA «Building in America». October 2010, p. 5, 13—14 (www.jama.org/)

21 Ibid., p. 6.

22 «Common Challenges, Common Future». JAMA 2010, p. 8. (www.jama.org/).

Так же как и для США, для Европы характерна высокая доля местных предприятий в обеспечении японских сборочных заводов деталями и комплектующими. В последние годы она уже превысила 80%, а в абсолютном выражении объем этих закупок составляет 13—15 млрд. евро в год23. Наряду с европейскими фирмами производством деталей и комплектующих для японских сборочных заводов занимаются также более 200 японских субподрядчиков, пришедших сюда вслед за своими головными фирмами, причем почти половина из них расположены в Восточной Европе.

Обострение конкуренции в мировом автомобилестроении заставляет японские компании не только прилагать огромные усилия для укрепления позиций национальных предприятий и наращивания потенциала своих зарубежных баз, но и вступать в разного рода союзы или партнерства, как между собой, так и с ведущими мировыми производителями. Эти партнерства могут быть разными по продолжительности и по характеру связей между компаниями. Компании могут объединяться для совместного проведения НИОКР, либо для организации совместного производства или продаж автомобилей. Их могут связывать также перекрестное или одностороннее владение акциями партнера, техническое сотрудничество, сотрудничество в обеспечении поставок комплектующих и т. д.

Что касается альянсов между японскими компаниями, то на сегодняшний день отношения между ними можно представитть в виде довольно плотной сети разного рода взаимосвязей и взаимоотношений. Так, например, «Тоёта» владеет контрольным пакетом акций «Дайха-цу» (51,2%) и «Хино» (50,1%), а также 16,5% акций «Фудзи дзюкогё», с которой имеет также совместный бизнес в США. Перекрестное владение акциями связывает «Судзуки» и «Фудзи дюкогё». «Исудзу» и «Хино», «Исудзу» и «Ниссан», «Ниссан» и «Мазда», «Мазда» и «Мицубиси», «Ниссан» и «Мицубиси» и т. д. Компании осуществляют либо взаимные, либо односторонние поставки деталей и комплектующих. «Тоёта» и «Ниссан» сотрудничают в разработке гибридных автомобилей. Обычной практикой среди автопроизводителей стало также использование каналов сбыта других компаний для реализации своей продукции, в том числе и за рубежом24.

Так, например, «Тоёта» владеет контрольным пакетом акций «Дайха-цу» (51,2%) и «Хино» (50,1%), а также 16,5% акций «Фудзи дзюкогё», с которой имеет также совместный бизнес в США. Перекрестное владение акциями связывает «Судзуки» и «Фудзи дюкогё». «Исудзу» и «Хино», «Исудзу» и «Ниссан», «Ниссан» и «Мазда», «Мазда» и «Мицубиси», «Ниссан» и «Мицубиси» и т. д. Компании осуществляют либо взаимные, либо односторонние поставки деталей и комплектующих. «Тоёта» и «Ниссан» сотрудничают в разработке гибридных автомобилей. Обычной практикой среди автопроизводителей стало также использование каналов сбыта других компаний для реализации своей продукции, в том числе и за рубежом24.

В качестве примеров сотрудничества между японскими и американскими производителями можно привести соглашение о поставке дизельных двигателей компанией «Исудзу» американской «Дженерал мо-торз», научно-техническое сотрудничество между «Дженерал моторз» и «Судзуки» в сфере высоких технологий, создание «Мазда» и «Форд» совместного предприятия «Auto Alliance International Inc. » с 50% -ными долями в капитале.

» с 50% -ными долями в капитале.

23 Ibid., р. 10.

24 JAMA «The Motor Industry of Japan 2010», p. 59.

Самые разнообразные альянсы связывают японские и европейские компании. Самый яркий пример — приобретение «Рено» контрольного пакета акций «Ниссан», а следовательно, и права определять стратегию ее развития (сейчас «Рено» принадлежит 44,3% акций «Ниссан», а «Ниссан», в свою очередь, владеет 15% акций «Рено»). «Фольксваген» владеет 19,9% акций «Судзуки», а «Даймлер» — 85% акций «Мицубиси фусо». «Тоёта» и «Пежо-Ситроен» создали в Чехии совместное предприятие с 50%-ными долями в капитале.

Значительная часть японских и европейских компаний связана поставками моторов по линии производственной кооперации или конечной продукции для реализации на рынках друг друга. Так, «Фиат» поставляет «Судзуки» дизельные двигатели, а «Судзуки» — «Фиату» свои машины для реализации через диллерскую сеть. Эти компании связывает также техническое сотрудничество. «Порш» через «Фудзи дзюкогё» реализует свои автомобили на японском рынке, а «Мицубиси» через «Пежо-Ситроен» — на европейском рынке и т. д.

Так, «Фиат» поставляет «Судзуки» дизельные двигатели, а «Судзуки» — «Фиату» свои машины для реализации через диллерскую сеть. Эти компании связывает также техническое сотрудничество. «Порш» через «Фудзи дзюкогё» реализует свои автомобили на японском рынке, а «Мицубиси» через «Пежо-Ситроен» — на европейском рынке и т. д.

Но, пожалуй, самое большое число международных альянсов с участием японских компаний возникло в Китае. Здесь их особенностью является то, что основой для развития различных форм сотрудничества (от совместных разработок до производства и реализации продукции) является участие японских фирм в капитале китайских предприятий (как правило — в пределах 25—50%). При этом крупнейшие японские автопроизводители («Тоёта», «Ниссан», «Мазда», «Судзуки», «Исуд-зу», «Хонда» и т. д.) имеют доли одновременно в капитале нескольких китайских предприятий. Здесь можно обнаружить и трехсторонние союзы. Например, «Форду» и «Мазда» принадлежат 25%-ные доли в капитале «Changan Ford Mazda Engine», а в компании «Changang Ford Mazda Automobile» они владеют соответственно 35% и 15% акций25.

Очевидно, что доминирование японских компаний на мировом автомобильном рынке (напомним, что их доля на нем составляет 32%), обусловлено целым рядом факторов — их огромными затратами на исследования и разработки и на обновление производственного аппарата, строгим контролем качества продукции, высоким уровнем послепродажного обслуживания, тщательным изучением потребительсеих предпочтений населения разных стран и регионов и т. д. Но немалую роль играют и особенности системы организации и управления производством японских предприятий, многие из которых сформировались под сильным влиянием национальной культуры. Мы затронем такие аспекты этой темы, как отношения между головными компаниями и их субподрядчиками и особенности управления трудом.

Как известно, автомобиль — это продукт сложной интегральной архитектуры, для производства которого требуются от 20 тыс. до 30 тыс.

25 Ibid. , р. 60-61.

, р. 60-61.

различных деталей и компонентов. Очевидно, что от качества, цены и соблюдения сроков поставки этой продукции напрямую зависят себестоимость и качество конечной продукции — автомобиля. Японские автомобильные компании большую часть — 70—80% необходимых для сборочного производства деталей и компонентов закупают у субподрядчиков, и лишь 20—30% производят сами. В этом они сильно отличаются от многих западных компаний, прежде всего американских, где соотношение между собственным производством и внешними закупками прямо противоположное — порядка 70% и 30% соответственно. Однако этим различия не исчерпываются.

Главная отличительная черта отношений между головными компаниями и их субподрядчиками в Японии — это их стабильный, долговременный характер, который становится основой для формирования головными компаниями устойчивых неформальных объединений со своими поставщиками, получивших название «кэйрэцу». Поскольку подобия кэйрэцу не существует в других странах (даже в Италии или Германии, в автомобилестроении которых субподрядные отношения распространены довольно широко), можно полагать, что эта форма деловых отношений возникла в Японии под влиянием национальной культуры, прежде всего таких социо-культурных характеристик японцев, как предпочтение долговременных отношений, стремление избегать риска, ориентация на групповые ценности, стремление к консенсусу и ва (гармонии).

Поскольку подобия кэйрэцу не существует в других странах (даже в Италии или Германии, в автомобилестроении которых субподрядные отношения распространены довольно широко), можно полагать, что эта форма деловых отношений возникла в Японии под влиянием национальной культуры, прежде всего таких социо-культурных характеристик японцев, как предпочтение долговременных отношений, стремление избегать риска, ориентация на групповые ценности, стремление к консенсусу и ва (гармонии).

Стержнем, объединяющим компании, входящие в кэйрэцу, служат производственные связи между ними, ориентированные на нужды головной фирмы. Контуры кэйрэцу напоминают пирамиду, на вершине которой находится головная компания, а на разных ее уровнях располагаются субподрядные предприятия. Причем, пирамида устроена таким образом, что по мере приближения к ее основанию размеры предприятий уменьшаются, а их количество возрастает.

Еще одной особенностью кэйрэцу является то, что среди предприятий, располагающихся на более высоких уровнях пирамиды (первом или втором) есть немало тех, кто работает не только на свою головную фирму, но и на других заказчиков (причем, головная фирма не препятствует этому, рассчитывая на снижение цен на основе эффекта экономии на масштабе). И, наоборот, по мере приближения к основанию пирамиды, где располагаются в основном мелкие и мельчайшие предприятия, возрастает доля тех, кто работает только по заказам предприятий данной группы.

И, наоборот, по мере приближения к основанию пирамиды, где располагаются в основном мелкие и мельчайшие предприятия, возрастает доля тех, кто работает только по заказам предприятий данной группы.

Производственные связи между предприятиями в рамках кэйрэцу дополняются и другими видами отношений, главным из которых является участие головной фирмы в капитале субподрядчиков. Как правило, последние представлены субподрядчиками первого уровня, т. е. располагаются на ближайших к вершине пирамиды «этажах». Что касается

субподрядчиков более низких уровней, то с головной фирмой или с субподрядчиками первого уровня их могут связывать такие отношения, как предоставление заказчиком финансовой или технической помощи, оказание консультационных услуг, передача технологии, командирование специалистов и т. д.

Иными словами, кэйрэцу представляют собой многослойные объединения головной фирмы и ее субподрядчиков, скрепляемые связями различного характера — производственными, финансовыми, технологическими, по линии командирования персонала и т. д. Продолжительность этих связей не может не впечатлять. Так, согласно данным одного из обследований, половина субподрядных предприятий работали на свою головную фирму свыше 20 лет, около 14% — от 15 до 20 лет, 16% — от 10 до 15 лет26.

д. Продолжительность этих связей не может не впечатлять. Так, согласно данным одного из обследований, половина субподрядных предприятий работали на свою головную фирму свыше 20 лет, около 14% — от 15 до 20 лет, 16% — от 10 до 15 лет26.

Как отмечалось выше, японские кэйрэцу сформировались под влиянием национальной культуры. Но совершенно очевидно, что они не смогли бы укорениться в предпринимательской структуре страны, если бы не несли в себе целый ряд рациональных элементов, т. е. не были бы экономически выгодны обеим сторонам — головной фирме и ее субподрядчикам.

Головная фирма извлекает от участия в кэйрэцу следующие преимущества.

Во-первых, это существенная экономия на издержках на труд за счет передачи производства значительной части деталей и компонентов на мелкие и средние предприятия, где уровень заработной платы существенно ниже, чем на крупных (часто — на 40—50%).

Во-вторых, кэйрэцу дают головным фирмам возможность использовать субподрядчиков в качестве «абсорбентов потрясений», т. е. пользуясь гибкостью малых предприятий и их готовностью к определенным жертвам, быстро наращивать объемы заказов в период благоприятной конъюнктуры и, наоборот, сокращать их в период падения спроса.

В-третьих, стабильные и долговременные отношения с субподрядчиками позволяют головным фирмам существенно экономить на так называемых транзакционных издержках, т. е. на затратах на поиск подходящих партнеров, на сбор информации об их финансовом положении и технических возможностях, на проведение личных встреч и переговоров и т. д.

В-четвертых, благодаря особым отношениям между партнерами в рамках кэйрэцу головные фирмы имеют доступ к подчас уникальной технологии, разработанной на передовых субподрядных предприятиях, что позволяет им экономить определенную часть средств, направляемых на исследования и разработки.

Наконец, в-пятых, кэйрэцу обеспечивают головным компаниям значительные экономические выгоды по существу благодаря нерыночному

26 Тюсё кигё хакусё (Белая книга по мелким и средним предприятиям). Токио, 1997, с. 142.

характеру сделок с субподрядчиками. Хотя отношения между головными фирмами и судподрядчиками не носят характера одностороннего господства и подчинения, вместе с тем их нельзя назвать полностью равноправными или симметричными. Эта асимметричность нагляднее всего проявляется в практике установления цен на продукцию субподрядчиков, которые в большинстве случаев определяются с учетом пожеланий головной фирмы. При этом обычно головная фирма соглашается с повышением цен только в том случае, если оно связано с адекватным повышением и качества продукции. Если же оно связано, например, с ростом издержек на труд или увеличением расходов на сырье и энергию, то субподрядчикам предлагается компенсировать его повышением производительности труда (причем часто головная фирма оказывает им в этом активное содействие).

Что же касается субподрядных предприятий, то их выгоды от участия в кэйрэцу состоят в следующем.

Во-первых, решающее значение имеет то обстоятельство, что они могут рассчитывать на получение заказов не только в краткосрочном плане, но и в долгосрочной перспективе. При этом обычной практикой является привлечение субподрядчиков к разработке новой модели автомобиля, начиная с самых ранних стадий работы.

Во-вторых, благодаря финансовой помощи и консультационным услугам со стороны головной компании положение членов кэйрэцу оказывается в целом более прочным, чем положение независимых мелких и средних предприятий.

В-третьих, поскольку головные фирмы заинтересованы в получении от субподрядчиков продукции высокого качества и снижении издержек производства, они активно содействуют повышению их технического уровня (путем передачи технологии, проведения совместных НИОКР и т. д.). В результате такого сотрудничества немало судподрядчиков настолько укрепляют свои позиции, что со временем вырастают до фирм средних размеров и даже становятся независимыми от головной компании.

д.). В результате такого сотрудничества немало судподрядчиков настолько укрепляют свои позиции, что со временем вырастают до фирм средних размеров и даже становятся независимыми от головной компании.

Долговременные и стабильные отношения между партнерами в рамках кэйрэцу приводят к выработке определенной деловой этики, главная черта которой — готовность каждой из сторон принять во внимание затруднительное положение партнера и даже пойти на определенное ущемление своих интересов, чтобы дать ему возможность выстоять в трудной ситуации. Поэтому, например, головные фирмы не спешат передавать заказы аутсайдерам, предлагающим продукцию по более низким ценам, чем их субподрядчики, а стремятся помочь им снизить издержки и довести цены до уровня цен конкурентов. Вместе с тем, субподрядчики готовы пожертвовать определенной частью прибыли и удовлетворить просьбу головной фирмы о снижении цен, когда это важно для расширения ее доли на рынке или завоевания новых рынков.

Понятно, что только при таких отношениях могла возникнуть широко известная во всем мире система организации субподрядных работ кэйрэцу «Тоёта», получившая название «камбан» или «just in time» (точно вовремя).

Эта система позволяет «Тоёта» достигать практически полной синхронизации работы своего сборочного конвейера и поставщиков деталей различных уровней, избегать сбоев в процессе производства и сокращать до минимума запасы деталей и комплектующих. Она основана на постоянном обмене информацией между всеми «этажами» кэйрэцу. В 1980-е годы, когда эта система зарождалась, информация о количестве, времени и месте доставки необходимых деталей передавалась по цепочке на деревянных дощечках (по-японски — камбан). В настоящее время это делается с помощью информационной техники. Сначала была достигнута подневная синхронизация работы головной компании и субподрядчиков, при которой уровень запасов рассчитывался на один день. Затем последовал переход к почасовой синхронизации, позволивший рассчитывать уровень запасов на один-два часа. Сейчас «Тоёта» вплотную приблизилась к синхронизации работы всех звеньев производственной цепочки в режиме реального времени, когда основной конвейер и все уровни поставщиков деталей работают как единый механизм, в едином ритме и на основе общего плана производства.

Затем последовал переход к почасовой синхронизации, позволивший рассчитывать уровень запасов на один-два часа. Сейчас «Тоёта» вплотную приблизилась к синхронизации работы всех звеньев производственной цепочки в режиме реального времени, когда основной конвейер и все уровни поставщиков деталей работают как единый механизм, в едином ритме и на основе общего плана производства.

Систему камбан часто называют «издевательством над субподрядчиками», имея в виду жесткие рамки, в которые она ставит поставщиков деталей. Но эффективность этой системы очевидна. Так, если у европейских компаний время от разработки дизайна до запуска автомобиля в серийное производство составляет три года, то у «Тоёта» — один год (на европейских предприятиях «Тоёта» — два года) 27.

Как отмечалось выше, кэйрэцу являются неформальными объединениями. Это означает, что каждая из сторон сохраняет известную степень свободы и может действовать, сообразуясь не с нормами деловой этики кэйрэцу, а со своими интересами. Например, головная компания может отказаться по тем или иным соображениям от услуг определенных субподрядчиков, или, наоборот, субподрядчики могут разорвать отношения с головной фирмой или предприятиями группы и начать работать на других заказчиков. Иными словами, при сохранении в целом неизменными принципов организации кэйрэцу под влиянием разного рода обстоятельств их состав и контуры со временем могут меняться, в определенных частях или слоях группы может произойти усиление центробежных тенденций, сопровождаемое отходом от прежних принципов взаимоотношений между предприятиями и переходом к отношениям рыночного типа.

Например, головная компания может отказаться по тем или иным соображениям от услуг определенных субподрядчиков, или, наоборот, субподрядчики могут разорвать отношения с головной фирмой или предприятиями группы и начать работать на других заказчиков. Иными словами, при сохранении в целом неизменными принципов организации кэйрэцу под влиянием разного рода обстоятельств их состав и контуры со временем могут меняться, в определенных частях или слоях группы может произойти усиление центробежных тенденций, сопровождаемое отходом от прежних принципов взаимоотношений между предприятиями и переходом к отношениям рыночного типа.

27 Доклад профессора университета Хосэй С. Мацусима «Средний и малый бизнес Япо-нии» на симпозиуме «Промышленные кластеры». Москва., сентябрь 2007 г., с. 6.

Именно это и происходит с японскими кэйрэцу в последние 10—15 лет, а решающим фактором, предопределившим эти перемены, стала глобализация производства ведущих автомобильных компаний Японии. Глобализация сопровождается не только закрытием некоторыми фирмами сборочных заводов в Японии, но и непрерывным нарастанием масштабов производства деталей и компонентов за рубежом (напомним, что в Европе и США доля местных предприятий в поставках деталей на японские сборочные заводы составляет порядка 80%, а в Азии — 40—50%). Но что еще более важно, с середины 1990-х годов начались поставки деталей и компонентов, произведенных за рубежом, на сборочные заводы, расположенные в самой Японии.

Глобализация сопровождается не только закрытием некоторыми фирмами сборочных заводов в Японии, но и непрерывным нарастанием масштабов производства деталей и компонентов за рубежом (напомним, что в Европе и США доля местных предприятий в поставках деталей на японские сборочные заводы составляет порядка 80%, а в Азии — 40—50%). Но что еще более важно, с середины 1990-х годов начались поставки деталей и компонентов, произведенных за рубежом, на сборочные заводы, расположенные в самой Японии.

Первым шагом в этом направлении стали поставки некоторых деталей из США, начавшиеся в 1994 г. Вслед за этим последовали поставки из Южной Кореи и некоторых других азиатских стран. Этот процесс набирал все большую силу, и дело дошло до того, что в 1996 г. впервые в истории японского автомобилестроения на машины, предназначенные для внутреннего рынка, были поставлены двигатели, произведенные в Индонезии.

Понятно, что следствием всех этих перемен стало абсолютное сокращение базы субподрядных работ в японской автомобильной промышленности, а в их организации начали происходить изменения, которые раньше казались просто немыслимыми.

Во-первых, головные компании «перешагнули» границы своих кэйрэцу и стали размещать заказы у «чужих» субподрядчиков или у независимых мелких и средних фирм, если это было экономически более выгодно, чем закупки внутри кэйрэцу.

Во-вторых, головные компании начали налаживать сотрудничество в области унификации и стандартизации используемых деталей с тем, чтобы за счет концентрации заказов у наиболее эффективных субподрядчиков снизить издержки производства на основе эффекта экономии на масштабе. В частности, в середине 1990-х годов шесть ведущих компаний под руководством министерства внешней торговли и промышленности разработали план по унификации более 80 основных деталей.

В результате этих действий число субподрядных предприятий, входивших в кэйрэцу головных фирм, стало довольно быстро сокращаться. С одной стороны, от кэйрэцу «отпали» наименее эффективные субподрядчики (многие из которых вообще прекратили свое существование). С другой стороны, немало сильных предприятий, которые еще в прежние годы стремились снизить степень зависимости от головной фирмы путем расширения круга заказчиков, постарались приобрести реальную независимость.

С другой стороны, немало сильных предприятий, которые еще в прежние годы стремились снизить степень зависимости от головной фирмы путем расширения круга заказчиков, постарались приобрести реальную независимость.

Общим итогом всех этих изменений стало сокращение размеров и размывание контуров пирамид кэйрэцу, изменение характера отноше-

ний между входящими в них предприятиями. На поведение как головных фирм, так и их субподрядчиков все большее воздействие стали оказывать соображения экономической целесообразности, в то время как влияние традиционных норм и правил деловых отношений относительно уменьшилось28.

Таковы общие направления перестройки кэйрэцу автомобильных компаний Японии. Однако в реальной действительности можно обнаружить самые разные типы их адаптации к новым условиям развития. В частности, прямо противоположные модели демонстрируют две крупнейшие автомобильные компании — «Тоёта» и «Ниссан».

«Тоёта» избрала курс на укрепление своей группы, для реализации которого предпринимает следующие шаги.

Во-первых, она увеличила свою долю в капитале некоторых компаний, формирующих ядро ее кэйрэцу, а также командировала дополнительное число людей «Тоёта» (т. е. служащих головной фирмы) на высшие посты в свои дочерние и зависимые фирмы.

Во-вторых, «Тоёта» расширила оказание помощи своим традиционным поставщикам в проведении НИОКР, а также вместе с некоторыми компаниями группы участвовала в создании новых предприятий, специализирующихся на разработке и производстве новейших технологий.

В-третьих, с целью повышения эффективности финансовых операций группы в 2000 г. она создала специализированную финансовую компанию «Кинъю сокацу гайся» (со 100%-ным участием в ее капитале), задачей которой является содействие группированным фирмам в получении финансовых ресурсов и управлении ими.

Наконец, в-четвертых, к своей стратегии глобализации «Тоёта» стремится привлечь своих наиболее важных субподрядчиков с тем, чтобы снизить риски, связанные с налаживанием производства за рубежом. (Так, в Китай, например, вместе с «Тоёта» пришли более 60 ее субподрядчиков)29.

Совсем другую линию избрала «Ниссан», которая стала классическим примером компании, идущей по пути развала кэйрэцу. В немалой степени этому способствовало приобретение в 1998 г. контрольного пакета акций «Ниссан» французской «Рено», следствием которого стал приход на высшие управленческие должности западных менеджеров во главе с К. Г оном (который вначале возглавил Совет директоров, а позднее стал президентом). Разработанный его командой «План оживления компании», представленный в конце 1999 г., наряду с закрытием в Японии трех сборочных заводов и увольнением более 20 тыс. рабо-

28 Подробно см. : И. П. Лебедева. Япония: промышленность и предпринимательство. М., «Восточная литература» РАН, 2007, с. 121—143.

: И. П. Лебедева. Япония: промышленность и предпринимательство. М., «Восточная литература» РАН, 2007, с. 121—143.

29 Там же, с. 141—142; Уэхара Осаму. Гуробару сэнряку тётацу кэйэй (Управление поставками в рамках стратегии глобализации). Токио, 2010, с. 89—90.

чих предусматривал, в частности, сокращение почти наполовину (примерно до 600 человек) числа работавших на «Ниссан» субподрядчиков. Если в 1999 г. «Ниссан» имела долю в капитале почти 1400 компаний, то к 2004 г. с целью увеличения притока наличности она избавилась от акций практически всех этих предприятий (за исключением четырех). План К. Г она предусматривал также сокращение на 20% издержек производства (относительно уровня 1999 г.) к марту 2003 г., и основное бремя по решению этой задачи было возложено на оставшихся субподрядчиков. В этих условиях целый ряд сильных специализированных фирм сами покинули кэйрэцу «Ниссан». Сейчас постоянные тесные отношения «Ниссан» поддерживает с весьма ограниченным кругом наиболее важных поставщиков (порядка 190). Что же касается остальных, то с ними отношения строятся на рыночной основе, а всеми сделками занимается специально созданная «Ниссан» и «Рено» совместная компания30.

Что же касается остальных, то с ними отношения строятся на рыночной основе, а всеми сделками занимается специально созданная «Ниссан» и «Рено» совместная компания30.

В той или иной степени пострадали в последнее десятилетие и кэйрэцу других автомобильных компаний Японии. Так же, как и в случае с «Ниссан», этому в немалой степени способствовало приобретение западными компаниями крупных пакетов их акций и приход на руководящие должности западных управленцев, а также нового поколения японских менеджеров, получивших образование на Западе31. Под давлением своих западных акциедержателй практически все они взяли курс на отбор поставщиков по критерию ценовой конкурентоспособности и снижение издержек за счет концентрации заказов на определенных предприятиях.

Однако, хотя эти меры и привели к снижению издержек производства, есть признаки того, что японские автопроизводители вновь начали поворачиваться лицом к своим кэйрэцу. Оказалось, что западный путь снижения издержек имеет свои пределы и что для обеспечения ценовой и неценовой конкурентоспособности в долгосрочном плане гораздо более надежен японский вариант — работа в рамках стабильных долговременных отношений с субподрядчиками над повышением качества и совершенствованием производства, начиная со стадии исследований и разработок.

Оказалось, что западный путь снижения издержек имеет свои пределы и что для обеспечения ценовой и неценовой конкурентоспособности в долгосрочном плане гораздо более надежен японский вариант — работа в рамках стабильных долговременных отношений с субподрядчиками над повышением качества и совершенствованием производства, начиная со стадии исследований и разработок.

О возвращении японских компаний к этой практике свидетельствует, в частности, происшедшее в последние годы оживление работы (после многолетнего перерыва) бизнес-клубов нескольких кэйрэцу, объединяющих ведущих поставщиков деталей (в частности, «Мазда», «Мицубиси дэюкогё» и даже «Ниссан»).

И хотя нынешние кэйрэцу не имеют таких четко очерченных границ, как прежде, а число входящих в них предприятий существенно

30 Уэхара Осаму. Гуробару сэнряку тётацу кэйэй, с. 90—91.

31 Так, на начало 2000-х годов Дженерал моторз принадлежало 49% акций Исудзу, 20% акций Судзуки и 21% акций Фудзи дзюкогё; Форд владел 334 % акций Мазда, а ДаймлерКрайслер — 37,3% акций. — «Мицубиси дзизося» («Кэйдзай», 2002, №11,с.72).

— «Мицубиси дзизося» («Кэйдзай», 2002, №11,с.72).

сократилось, тем не менее особый характер отношений между головной фирмой и ее субподрядчиками продолжает сохраняться. Об этом, в частности, говорят и эксперты Японской ассоциации автопроизводителей. По их мнению, отношения в рамках японского автопрома, в настоящее время состоящего из 14 головных компаний, примерно 800 субподрядчиков первого уровня, порядка 4 тыс. субподрядчиков второго уровня и 20 тыс. субподрядчиков третьего и более низких уровней -нельзя назвать просто деловыми отношениями, поскольку они основаны на взаимном доверии и на стремлении совместными усилиями создавать высококачественную продукцию дешевле и быстрее, чем у конкурентов32.

В жизнеспособности кэйрэцу не сомневается и японский экономист О. Уэхара, полагающий, что в эпоху глобализации, когда происходит обострение конкурентной борьбы, значение кэйрэцу как формы обеспечения надежных поставщиков, будет только усиливаться33.

Автор настоящей статьи полностью разделяет это мнение.

32 News from JAMA Asia. Vol. 38 / February 2010, p. 1.

33 О. Уэхара. Гуробару сэнряку тётацу кэйэй, с. 78.

СТАРТ ПРОИЗВОДСТВА INFINITI Q60 В ЯПОНИИ

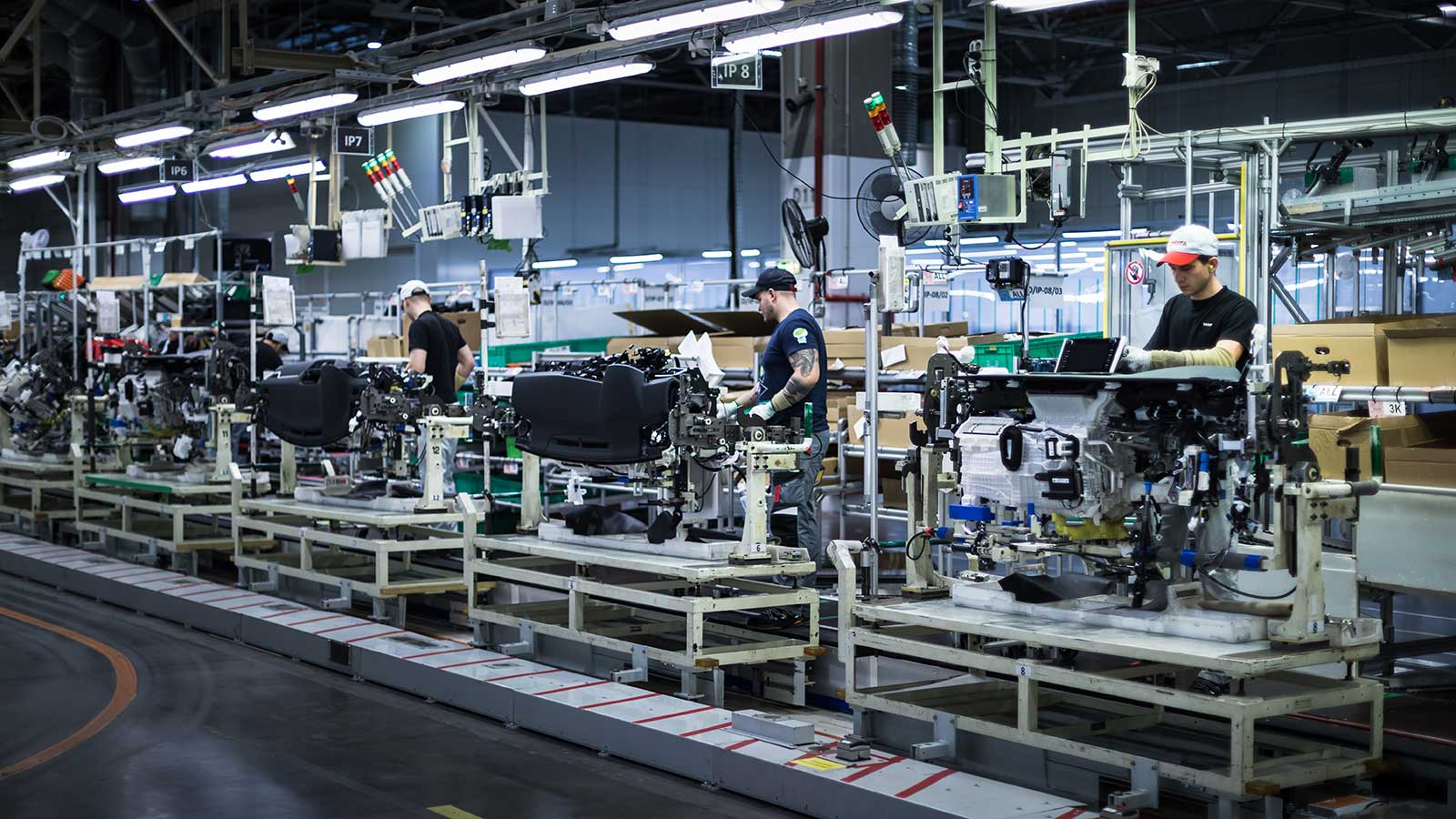

Роль, Швейцария – На заводе компании в Точиги (Япония) стартовало производство совершенно нового спортивного купе Infiniti Q60.

В новейшем произведении инженеров и дизайнеров бренда смелый экстерьер сочетается с выдающимся динамическим потенциалом.

Автомобили Infiniti выпускаются на заводе в Точиги с момента основания бренда в 1989 году.

Однако, премьера Infiniti Q60 знаменует новую главу в истории завода – специально для сборки спортивного купе была усовершенствована производственная линия и внедрены инновационные технологии.

Ключевыми изменениями в штамповочном и сборочном цехах стало внедрение технологии глубокой штамповки кузова и новых роботов для обработки уникальной полимерной крышки багажника автомобиля. Впервые в мире для этой детали кузова используется гибридное сочетание полимеров и стальной рамы. Современные материалы дали дизайнерам больше свободы для создания новых сложных форм.

Впервые в мире для этой детали кузова используется гибридное сочетание полимеров и стальной рамы. Современные материалы дали дизайнерам больше свободы для создания новых сложных форм.

Еще одним важным изменением на заводе стало создание специальной покрасочной камеры для нанесения нового цвета Dynamic Sandstone Red на кузов Q60. Глянцевый глубокий красный оттенок требует новой архитектуры покрасочного цеха — сочетания механической и ручной обработки. Dynamic Sandstone Red – результат испытания сотен вариантов формулы краски и способов нанесения.

Для работы над автомобилями Infiniti Q60 из 4500 сотрудников завода в Точиги были выбраны 216 высококвалифицированных такуми (старших мастеров), обладающих большим опытом в создании автомобилей бренда. Финальным критерием отбора стало понимание бренда Infiniti и его фундаментальных ценностей. Философия постоянного совершенствования – кайдзен – требует от такуми постоянного обучения и усовершенствования своих навыков.

Такуми работают на всех этапах производственного процесса Infiniti Q60, включая штамповочный цех, кузовной цех, покрасочный цех, сборочный цех и систему проверки качества. Из общего числа такуми, специалистами были отобраны еще 6 старших такуми. Наблюдая за всеми этапами производства, старшие такуми гарантируют, что весь производственный процесс на заводе будет проходить в строгом соответствии с высоким стандартом качества Infiniti.

Из общего числа такуми, специалистами были отобраны еще 6 старших такуми. Наблюдая за всеми этапами производства, старшие такуми гарантируют, что весь производственный процесс на заводе будет проходить в строгом соответствии с высоким стандартом качества Infiniti.

Не сделано в Японии – Газета Коммерсантъ № 81 (4622) от 10.05.2011

Последствия землетрясения и цунами, произошедших в Японии 11 марта, в полной мере продолжают ощущать на себе мировые производители автомобилей и электроники. Проблемы на японских заводах, производящих различные комплектующие, привели к резкому дефициту компонентов. Многие компании временно приостановили работу на заводах, а часть производств начали переносить в другие регионы Японии и за ее пределы. Аналитики предполагают, что во избежание повторения аналогичных проблем концерны начнут активнее диверсифицировать базу поставщиков.

Что делать…

Мировые производители автомобилей и электронных устройств продолжают испытывать дефицит японских комплектующих, поставки которых до сих пор частично прерваны из-за землетрясения и цунами 11 марта. Особенно серьезно пострадал северо-восток страны, где расположено много заводов по производству комплектующих для автомобилей и электроники (см. карту). Авария на АЭС «Фукусима-1» сделала ситуацию еще тяжелее. Как следствие, многие поставщики до сих пор не в состоянии возобновить производство и дистрибуцию компонентов в полном объеме. Опрос 105 ведущих компаний страны, проведенный на прошлой неделе газетой «Иомиури симбун», показал, что катастрофы негативно отразятся на финансовых показателях более половины опрошенных компаний, а многие корпорации сообщили, что им придется радикально пересмотреть производственные планы.

Особенно серьезно пострадал северо-восток страны, где расположено много заводов по производству комплектующих для автомобилей и электроники (см. карту). Авария на АЭС «Фукусима-1» сделала ситуацию еще тяжелее. Как следствие, многие поставщики до сих пор не в состоянии возобновить производство и дистрибуцию компонентов в полном объеме. Опрос 105 ведущих компаний страны, проведенный на прошлой неделе газетой «Иомиури симбун», показал, что катастрофы негативно отразятся на финансовых показателях более половины опрошенных компаний, а многие корпорации сообщили, что им придется радикально пересмотреть производственные планы.

Наиболее значительный ущерб нанесен автомобильной отрасли во всем мире. Нехватка систем навигации, датчиков движения, микроконтроллеров и автомобильной краски вынудила автоконцерны временно обратиться к другим поставщикам или изменить спецификацию некоторых моделей. Ford сообщил о том, что сменил поставщика эмали фирменного цвета Tuxedo Black, а также трех оттенков красного, используемых для покраски пикапа F-150, внедорожников Explorer, Expedition и Lincoln Navigator, поскольку землетрясение практически полностью разрушило основное предприятие немецкой химической компании Merck KGaA, на котором производился пигмент «ксираллик». Chrysler также ограничил цветовую гамму автомобилей десятью оттенками.

Chrysler также ограничил цветовую гамму автомобилей десятью оттенками.

На планы автоконцернов повлияло и закрытие заводов крупнейшего мирового поставщика микроконтроллеров Renesas Electronics Corp. На него приходится 40% от мирового объема микрочипов для автомобилей. Компания заявила, что производство возобновится не раньше15 июня, а объем выпуска составит 10% от мощности. В связи с этим ведущие японские автопроизводители уже предупредили о том, что возобновление нормального режима зависит от сроков получения необходимых комплектующих. Toyota Motor Corp. сообщила о том, что до 3 июня японские заводы компании будут работать на половину мощности. Перерывы в производстве предусмотрены и на европейских и североамериканских предприятиях Toyota. Начиная с июля концерн начнет постепенно выводить на полную мощность японские и североамериканские предприятия, работающие на зарубежные рынки. Выпуск всех моделей по всему миру в полном объеме Toyota планирует возобновить только к концу года. Honda в ближайшие месяцы сократит производство модели 2012 Civic и отложит выпуск 2012 CR-V как минимум на месяц. Концерн также принял решение ограничить заказы от североамериканских дилеров на автомобили японского производства, в том числе на модели Fit, Insight, CR-Z, Civic Hybrid, Acura TSX и Acura RL. Планируется, что до конца июня японские предприятия Honda будут работать вполовину мощности. Окончательное восстановление производства Honda ожидается лишь к концу года.

Honda в ближайшие месяцы сократит производство модели 2012 Civic и отложит выпуск 2012 CR-V как минимум на месяц. Концерн также принял решение ограничить заказы от североамериканских дилеров на автомобили японского производства, в том числе на модели Fit, Insight, CR-Z, Civic Hybrid, Acura TSX и Acura RL. Планируется, что до конца июня японские предприятия Honda будут работать вполовину мощности. Окончательное восстановление производства Honda ожидается лишь к концу года.

Эксперты автомобильной отрасли полагают, что весь масштаб последствий землетрясения и цунами мировые автопроизводители ощутят во второй половине года. Как объясняет директор Центра автомобильных исследований Ким Хилл, грузовые корабли, транспортирующие автомобили из Японии, в среднем идут в США и Европу от трех недель до полутора месяцев, и многие еще не достигли пункта назначения. Главный исполнительный директор Fukoku Capital Management Inc. в Токио Юки Сакураи придерживается более пессимистического мнения, полагая, что «майские и июньские показатели вообще упадут к нулю, поскольку компаниям будет нечего продавать». В связи с вероятными задержками поставок автомобилей крупнейший американский ритейлер AutoNation Inc. уже понизил годовой прогноз продаж легковых автомобилей в США с 12,8 млн до 12,5 млн.

В связи с вероятными задержками поставок автомобилей крупнейший американский ритейлер AutoNation Inc. уже понизил годовой прогноз продаж легковых автомобилей в США с 12,8 млн до 12,5 млн.

… и куда бежать