В Госдуму внесли законопроект об отмене транспортного налога

https://ria.ru/20200903/transport-1576661169.html

В Госдуму внесли законопроект об отмене транспортного налога

В Госдуму внесли законопроект об отмене транспортного налога — РИА Новости, 03.09.2020

В Госдуму внесли законопроект об отмене транспортного налога

Парламентарии от ЛДПР внесли в Госдуму законопроект об отмене в России транспортного налога, сообщила пресс-служба одного из авторов инициативы — главы комитета РИА Новости, 03.09.2020

2020-09-03T09:40

2020-09-03T09:40

2020-09-03T12:05

дмитрий свищев

александр курдюмов

лдпр

госдума рф

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn25.img.ria.ru/images/155911/01/1559110124_0:180:3050:1896_1920x0_80_0_0_ce652071c56d1c3b29d2e0973b6c9215.jpg

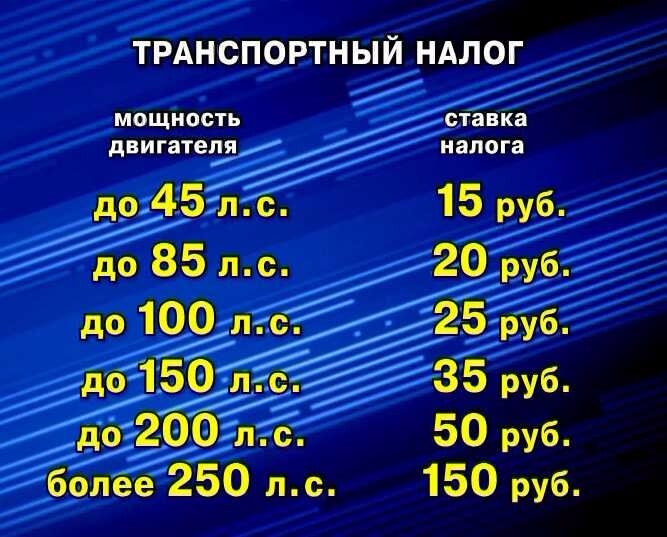

МОСКВА, 3 сен — РИА Новости. Парламентарии от ЛДПР внесли в Госдуму законопроект об отмене в России транспортного налога, сообщила пресс-служба одного из авторов инициативы — главы комитета по труду и соцполитике Ярослава Нилова. Также над документом работали вице-спикер нижней палаты Игорь Лебедев, депутаты Борис Пайкин, Дмитрий Свищев, Алексей Диденко, Андрей Свинцов, Александр Курдюмов и сенатор Сергей Леонов.По их мнению, несправедливость транспортного налога состоит в том, что он исчисляется в зависимости от мощности двигателя транспортного средства, а не от срока его эксплуатации и других характеристик.»В результате транспортный налог платят одинаково те, кто за рулем автомобиля ежедневно, и те, кто использует его лишь изредка», — приводятся слова Пайкина. Социальную напряженность среди водителей вызывает и то, что транспортный налог за бензиновый спорткар и за электромобиль той же мощности, не загрязняющий воздух, один и тот же. «К тому же сегодня, по сути, имеет место двойное налогообложение собственников транспортных средств. Они платят акциз, заправляя машины топливом, и еще ежегодно уплачивают транспортный налог. Необходимо устранить ситуацию избыточного налогообложения на законодательном уровне», — подчеркивают авторы инициативы.

Также над документом работали вице-спикер нижней палаты Игорь Лебедев, депутаты Борис Пайкин, Дмитрий Свищев, Алексей Диденко, Андрей Свинцов, Александр Курдюмов и сенатор Сергей Леонов.По их мнению, несправедливость транспортного налога состоит в том, что он исчисляется в зависимости от мощности двигателя транспортного средства, а не от срока его эксплуатации и других характеристик.»В результате транспортный налог платят одинаково те, кто за рулем автомобиля ежедневно, и те, кто использует его лишь изредка», — приводятся слова Пайкина. Социальную напряженность среди водителей вызывает и то, что транспортный налог за бензиновый спорткар и за электромобиль той же мощности, не загрязняющий воздух, один и тот же. «К тому же сегодня, по сути, имеет место двойное налогообложение собственников транспортных средств. Они платят акциз, заправляя машины топливом, и еще ежегодно уплачивают транспортный налог. Необходимо устранить ситуацию избыточного налогообложения на законодательном уровне», — подчеркивают авторы инициативы. Ранее планировалось, что транспортный налог будет упразднен при покрытии объемов платежей по нему акцизными сборами на нефтепродукты. Однако этого не произошло, несмотря на то что сейчас объем акцизных сборов по стране значительно превышает аналогичный показатель по транспортному налогу, следует из пояснительной записки к законопроекту.»Откровенно лукавое ценообразование на рынке топлива, которое дорожает и при растущей, и при падающей нефти, дополнительно увеличивает нагрузку на владельцев ТС за счет постоянно растущего акциза. Фактически двойное налогообложение бьет по карману водителей и повышает градус социальной напряженности. Особенно болезненно граждане реагируют на такую несправедливость в период снижения доходов из-за пандемии», — отметил Нилов.По его словам, вопрос выпадающих доходов регионов вследствие отмены транспортного налога также учитывается авторами законопроекта и в случае подкрепления этого аргумента конкретными цифрами будет скорректирован ко второму чтению.Предполагается, что закон может вступить в силу 1 января 2021 года.

Ранее планировалось, что транспортный налог будет упразднен при покрытии объемов платежей по нему акцизными сборами на нефтепродукты. Однако этого не произошло, несмотря на то что сейчас объем акцизных сборов по стране значительно превышает аналогичный показатель по транспортному налогу, следует из пояснительной записки к законопроекту.»Откровенно лукавое ценообразование на рынке топлива, которое дорожает и при растущей, и при падающей нефти, дополнительно увеличивает нагрузку на владельцев ТС за счет постоянно растущего акциза. Фактически двойное налогообложение бьет по карману водителей и повышает градус социальной напряженности. Особенно болезненно граждане реагируют на такую несправедливость в период снижения доходов из-за пандемии», — отметил Нилов.По его словам, вопрос выпадающих доходов регионов вследствие отмены транспортного налога также учитывается авторами законопроекта и в случае подкрепления этого аргумента конкретными цифрами будет скорректирован ко второму чтению.Предполагается, что закон может вступить в силу 1 января 2021 года.

https://ria.ru/20200824/nalogi-1576264945.html

https://ria.ru/20200523/1571888055.html

https://ria.ru/20200221/1565036023.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn23.img.ria.ru/images/155911/01/1559110124_143:0:2874:2048_1920x0_80_0_0_bbdae7ca717f979928cd2c17f5ce51f8.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

дмитрий свищев, александр курдюмов, лдпр, госдума рф, экономика

МОСКВА, 3 сен — РИА Новости. Парламентарии от ЛДПР внесли в Госдуму законопроект об отмене в России транспортного налога, сообщила пресс-служба одного из авторов инициативы — главы комитета по труду и соцполитике Ярослава Нилова.Также над документом работали вице-спикер нижней палаты Игорь Лебедев, депутаты Борис Пайкин, Дмитрий Свищев, Алексей Диденко, Андрей Свинцов, Александр Курдюмов и сенатор Сергей Леонов.24 августа 2020, 23:47

Депутат Госдумы оценил вероятность отмены транспортного налогаПо их мнению, несправедливость транспортного налога состоит в том, что он исчисляется в зависимости от мощности двигателя транспортного средства, а не от срока его эксплуатации и других характеристик.

«В результате транспортный налог платят одинаково те, кто за рулем автомобиля ежедневно, и те, кто использует его лишь изредка», — приводятся слова Пайкина.

Социальную напряженность среди водителей вызывает и то, что транспортный налог за бензиновый спорткар и за электромобиль той же мощности, не загрязняющий воздух, один и тот же.

«К тому же сегодня, по сути, имеет место двойное налогообложение собственников транспортных средств. Они платят акциз, заправляя машины топливом, и еще ежегодно уплачивают транспортный налог. Необходимо устранить ситуацию избыточного налогообложения на законодательном уровне», — подчеркивают авторы инициативы.

23 мая 2020, 15:18Распространение коронавирусаСовфед предложил снизить ставку транспортного налога для турагентствРанее планировалось, что транспортный налог будет упразднен при покрытии объемов платежей по нему акцизными сборами на нефтепродукты. Однако этого не произошло, несмотря на то что сейчас объем акцизных сборов по стране значительно превышает аналогичный показатель по транспортному налогу, следует из пояснительной записки к законопроекту.

«Откровенно лукавое ценообразование на рынке топлива, которое дорожает и при растущей, и при падающей нефти, дополнительно увеличивает нагрузку на владельцев ТС за счет постоянно растущего акциза. Фактически двойное налогообложение бьет по карману водителей и повышает градус социальной напряженности. Особенно болезненно граждане реагируют на такую несправедливость в период снижения доходов из-за пандемии», — отметил Нилов.

Фактически двойное налогообложение бьет по карману водителей и повышает градус социальной напряженности. Особенно болезненно граждане реагируют на такую несправедливость в период снижения доходов из-за пандемии», — отметил Нилов.

По его словам, вопрос выпадающих доходов регионов вследствие отмены транспортного налога также учитывается авторами законопроекта и в случае подкрепления этого аргумента конкретными цифрами будет скорректирован ко второму чтению.

Предполагается, что закон может вступить в силу 1 января 2021 года.

21 февраля 2020, 03:20

Минпромторг предложил повысить транспортный налог на старые автомобилиВ Таджикистане так и не отменили транспортный налог

Депутаты Маджлиси намояндагон приняли решение о том, что рассмотрение вопроса об отмене налога на пользователей дорог будет перенесено до конца 2021 года.

Данный вид налога или как его еще называют – транспортный налог – ежегодно платят владельцы транспортных средств и транспортные компании. Власти говорят, что во время пандемии они не могут отменить этот налог. Жители же утверждают, что во время пандемии, наоборот, они нуждаются в поддержке и правительству следовало бы сдержать свое обещание и отменить налог на пользователей дорог.

Власти говорят, что во время пандемии они не могут отменить этот налог. Жители же утверждают, что во время пандемии, наоборот, они нуждаются в поддержке и правительству следовало бы сдержать свое обещание и отменить налог на пользователей дорог.

Карим Гулмуродзода, заместитель министра финансов, заявил, что в случае отмены данного вида налога, бюджет потеряет свыше 600 млн сомони. На заседании нижней палаты парламента 2 декабря он сказал, что «из этой суммы 510,6 миллиона сомони планируется внести в республиканский бюджет, 105,1 миллиона сомони – в местные бюджеты».

Решение о переносе сроков отмены налога на пользователей дорог было принято несмотря на то, что 3 декабря владельцы автотранспортных компаний, занимающихся перевозкой грузов, завили Радио Озоди, что им тоже нужна помощь во время пандемии, когда их доходы резко упали и они надеются на поддержку со стороны государства.

Толиб Саидов, руководитель компании «Файзимох», говорит, что после распространения пандемии в стране они не получили никакой поддержки или помощи. И хотя, по его словам, они исправно платят все налоги, но объемы работ у них сейчас гораздо ниже и поэтому у автотранспортной компании большие финансовые проблемы.

И хотя, по его словам, они исправно платят все налоги, но объемы работ у них сейчас гораздо ниже и поэтому у автотранспортной компании большие финансовые проблемы.

«Мы платим налоги в размере почти 3,5 тысяч сомони. Границы закрыты, работы стало мало. А послаблений никаких нет, что нам делать в таких условиях?» — спрашивает наш собеседник.

Олимджон Бобоев, таджикский экономист, говорит, что налог на пользователей автомобильных дорог является двойным налогообложением и власти уже несколько раз повышали его. «С одного и того же объекта налогообложения должны взимать один раз налог, а не дважды. Но сейчас снимают налог на имущество организаций и транспортный налог, то есть дважды с одной и той же базы. Нужно было отменить транспортный налог, и, соответственно, внести поправки в бюджет», — пояснил Бобоев.

Налог на пользователей автомобильных дорог должны были отменить еще в начале 2018 года, однако тогда представители Минфина сказали, что если такое решение будет принято, то в бюджет не поступит 360 млн сомони, что затруднит финансирование строительства стратегически важных объектов.

С учетом этого, срок отмены данного вида налога был перенесен на 2020 год, но как следует из вышеизложенного, сроки отмены транспортного налога вновь перенесли под тем же предлогом.

Налоговая система Таджикистана неоднократно подвергалась критике со стороны международных финансовых организаций. Эксперты Всемирного банка говорят, что некоторые виды налогов, в том числе транспортный налог, являются несправедливыми. Власти не считают корректными такие замечания, но при этом заявляют, что они работают над улучшением налоговой нагрузки и вносят поправки в Налоговый кодекс.

Вместе с тем, таджикские предприниматели говорят, что в нынешних условиях любые поправки в налоговое законодательство должны приниматься в пользу малого и среднего бизнеса. 3 декабря представители Минфина страны заявили, что проект поправок в Налоговый кодекс, который сейчас рассматривается властями, учитывает интересы предпринимателей и их предложения будут внесены в новую редакцию Налогового кодекса.

Правительство Таджикистана, спустя месяц после начала распространения коронавируса в стране, приняло определенные послабления для предпринимателей, чтобы смягчить влияние пандемии на экономику страны до сентября этого года, однако затем льготы продлены не были.

По официальным данным, за первое полугодие этого года прекратили свою деятельность почти 30 тыс предпринимателей. По словам представителей Налогового комитета, влияние пандемии и нетерпимость к конкуренции являются одними из решающих факторов, которые влияют на бизнес в Таджикистане.

Вместе с тем, эксперты и отдельные экономисты объясняют закрытие предприятий чрезмерными налогами, высокими процентными ставками по банковским кредитам, монополией государства и отдельных компаний в отдельных отраслях, нездоровой конкуренцией в торговле и промышленности и другими искусственными препятствиями для бизнеса.

«Ветераны России» попросили Вячеслава Гладкова отменить транспортный налог для белгородских ветеранов

Представители организации ещё предложили рассмотреть вопрос о том, чтобы сделать бесплатным проезд ветеранам боевых действий в общественном транспорте.

Представители общественного движения «Ветераны России» попросили врио губернатора Вячеслава Гладкова рассмотреть инициативу об отмене транспортного налога и возможности бесплатного проезда в общественном транспорте для белгородских ветеранов. Также «Ветераны России» направили в адрес спикера облдумы Ольги Павловой просьбу о рассмотрении этого вопроса на заседании соответствующего комитета или совета облдумы.

Инициатором идеи стал белгородский ветеран боевых действий Алексей Каргапольцев. Он направил в центральный аппарат движения «Ветераны России» обращение, в котором предложил отменить транспортный налог для ветеранов в регионе.

— Белгородская область всегда находилась в числе лидеров в общероссийском рейтинге регионов с инновационными и социальными программами. На данный момент в 33 субъектах Российской Федерации, так или иначе, предусмотрены льготы по транспортному налогу для ветеранов боевых действий. В семи регионах транспортный налог отменён вовсе независимо от объёма двигателя.В 14 регионах транспортный налог для ветеранов боевых действий отменён в пределах определённого порога и зависит от объёма двигателя, — пишет в своём обращении Алексей Каргапольцев.

К слову, в своём обращении «Ветераны России» ссылаются на федеральный закон «О ветеранах», согласно которому государство гарантирует социальную защиту ветеранов путём установления льгот и иных послаблений финансовой нагрузки ветеранов.

Читайте также

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter.

Депутаты Госдумы поспорили об отмене транспортного налога

«Полная замена транспортного налога доходами от продажи топлива (акцизом) приведет к более справедливому распределению бремени покрытия расходов, связанных с развитием дорожной инфраструктуры в стране», ‒ говорится в пояснительной записке (цитата по ТАСС).

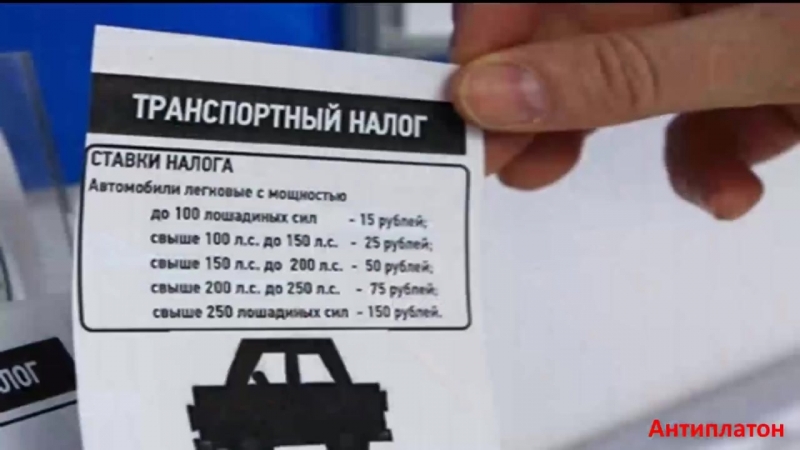

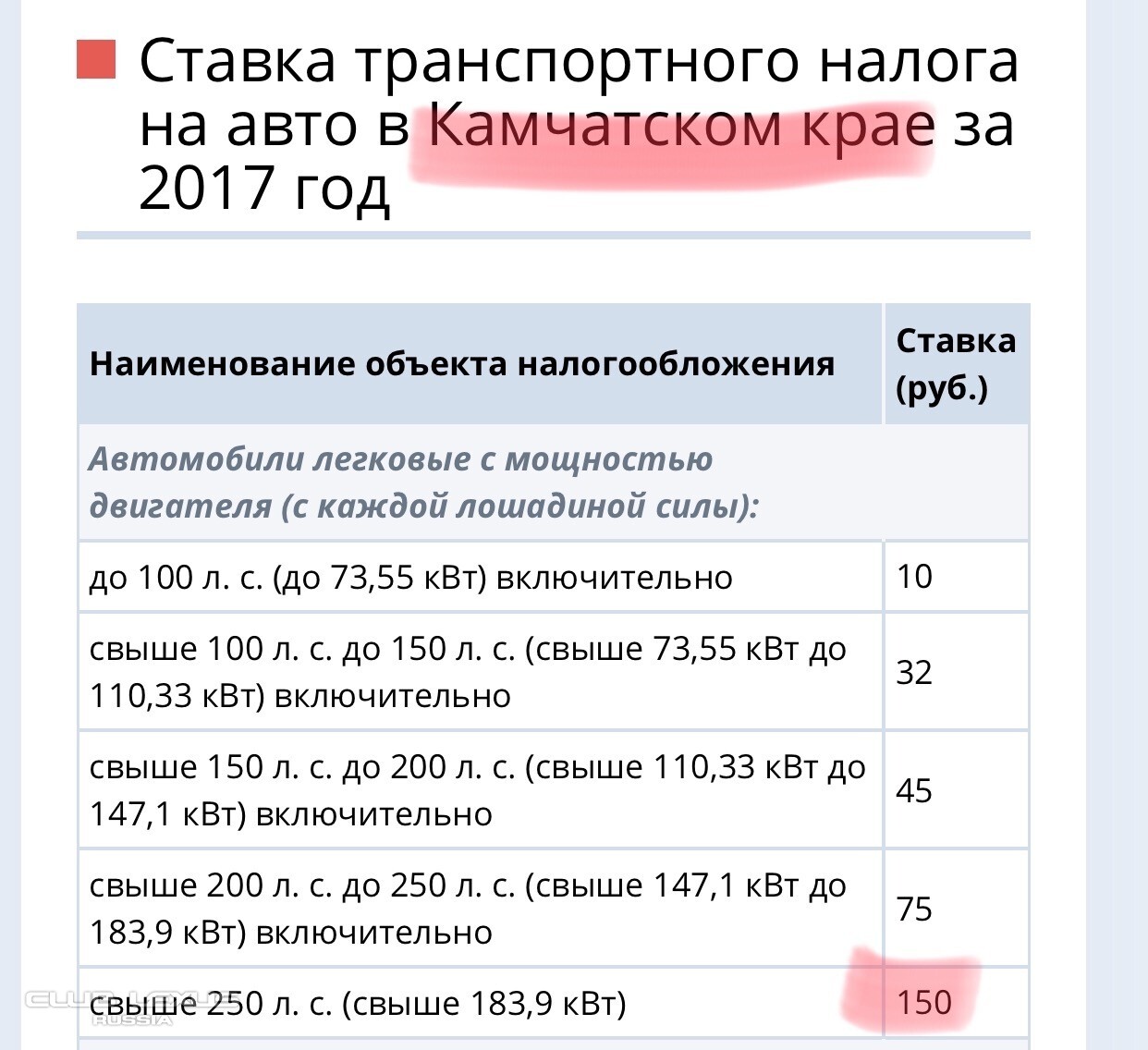

В настоящее время размер транспортного налога в России различается в зависимости от региона. Местные власти самостоятельно устанавливают базовую ставку, ориентируясь на доходы населения и запросы бюджета. Кроме того, сумма налога зависит от мощности двигателя и времени владения автомобилем.

Единственный регион с нулевой ставкой ‒ Оренбургская область, где владельцы автомобиля мощностью менее 100 лошадиных сил не платят ничего. Однако льгота действует только на один автомобиль.

В Москве и Московской области от транспортного налога освобождают владельцев электрокаров.

Из истории вопроса

Транспортный налог ‒ это региональный налог, взимаемый с владельцев зарегистрированных транспортных средств. Он распространяется не только на легковые автомобили, но и на мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу.

Еще в 2012 году президент России Владимир Путин заявлял, что необходимо уходить от транспортного налога в сторону замены его акцизами. Начиная с 2013 года акциз на бензин ежегодно рос на один рубль за литр топлива.

Планировалось, что с 2016-го транспортный налог будет отменен полностью, однако воз и ныне там.

Как указывает руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган, транспортный налог выступает не только базой для финансирования поддержания дорожного покрытия в стране, но и служит инструментом реализации государством экологической политики, направленной на сокращения выброса вредных веществ. Кстати, последнее приобрело дополнительную актуальность после подписания Россией Парижского соглашения о климате.

«Ранее предполагалось, что страховые компании начнут учитывать параметры транспортного средства при расчете индивидуальных тарифов, что могло послужить дополнительным стимулом для перехода на автомобили меньшей мощности двигателя.

По его мнению, предложенная депутатом Андреем Барышевым замена налога акцизом на топливо приведет к более справедливому распределению бремени покрытия расходов, связанных с дорожной инфраструктурой. Вместе с тем он считает, что существует и оборотная сторона ‒ менее выраженной станет «экологическая» составляющая замены.

«Если по причине возросших затрат на топливо, в которых будет учитываться акциз, автолюбители задумаются о переходе на более экономичные модели автомобилей или, к примеру, на газомоторное топливо – а для этого предусмотрены субсидии, но необходимая инфраструктура, особенно в регионах, пока отсутствует, ‒ то для развития сегмента электромобилей, к чему движутся другие страны, потребуются дополнительные инициативы», ‒ указывает эксперт.

По мнению аналитика Высшей школы управления финансами, в данном случае ориентиром может выступить Швеция, где доля электромобилей и подзаряжаемых гибридов достигла уже трети от всего автопарка, а в 2030 году начнет действовать запрет на продажу автомобилей с традиционными двигателями внутреннего сгорания. Он отметил, что аналогичную политику сейчас внедрили Норвегия, Дания, Израиль, Ирландия, Исландия, Нидерланды и Китай.

Он отметил, что аналогичную политику сейчас внедрили Норвегия, Дания, Израиль, Ирландия, Исландия, Нидерланды и Китай.

Впрочем, поддержки у коллег в Госдуме законопроект Андрея Барышева не вызвал. Так, член комитета нижней палаты парламента по транспорту и строительству Александр Васильев назвал инициативу «преждевременной».

«Отмена транспортного налога приведет к уменьшению объемов региональных дорожных фондов, а значит, снова отбросит регионы от планов отремонтировать дороги», ‒ указал господин Васильев.

Отрицательные моменты в законопроекте увидел и Михаил Коган, причем основным «минусом» станет рост затрат, связанных с автомобилем, у рядовых граждан.

«В выигрыше могут оказаться те, кто редко использует транспортное средство. Но для тех, кто вынужден к этому прибегать часто, скорее всего, придется перестраивать личный бюджет и урезать расходы по другим статьям. До оглашения конкретных параметров нового акциза любые расчеты будут выглядеть безосновательными, но тем не менее можно допускать, что под лозунгом повышения справедливости власти постараются хотя бы “косметически” повысить доходную часть бюджета», ‒ полагает эксперт.

льготы, декларации и другие изменения — СКБ Контур

Отчётность и уплата налогов

С 1 января 2021 года декларации по транспортному и земельному налогам отменили. За 2020 год и будущие периоды отчитываться не нужно (п. 9 ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ). Налоговая продолжит принимать уточнённые декларации за более ранние периоды в стандартном порядке.

Также теперь сроки уплаты земельного и транспортного налогов сделали одинаковыми по всей России. С учётом выходных даты следующие:

- налог по итогам 2020 года — не позднее 1 марта 2021 года;

- авансовый платёж за I квартал 2021 года — 30 апреля 2021 года;

- авансовый платёж за II квартал 2021 года — 2 августа 2021 года;

- авансовый платёж за III квартал 2021 года — 1 ноября 2021 года.

Авансовые платежи не перечисляйте, если они отменены в регионе.

Заявление на льготу по транспортному и земельному налогам

Из-за отмены декларации изменился порядок получения льгот по земельному и транспортному налогам. Теперь организации должны подавать в ИФНС только заявление о предоставлении налоговой льготы.

Теперь организации должны подавать в ИФНС только заявление о предоставлении налоговой льготы.

Чтобы узнать, есть ли у вас льготы по земле и транспорту, изучите НК РФ, региональные законы и местные нормативные акты. В этом поможет раздел «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС.

Как заполнить заявление

Форма заявления утверждена Приказом ФНС России от 25.07.2019 № ММВ-7-21/377@. Она одинакова для земельного и транспортного налогов.

На титульном листе укажите код налогового органа и данные своей организации: наименование, ИНН и КПП, контактный телефон. Выберите, каким способом хотите получить результаты рассмотрения заявления: 1 — лично в налоговой, 2 — по почте, 3 — по ТКС.

Для льгот по транспортному налогу предназначен раздел 5. Отдельный раздел заполните по каждому транспортному средству. Укажите код вида транспорта (01 — автомобиль, 02 — грузовик, 03 — автобус и т.д.), марку, госномер и период действия льготы.

В поле 5.5 укажите код вида льготы из приложения № 1 к Порядку заполнения.

В поля 5.6.1 и 5.6.2 впишите дату и номер регионального закона. В поле 5.6.3 укажите его статью, пункт, подпункт и абзац. Формат заполнения по клеткам следующий:

- 1-4 для номера статьи;

- 5-8 для номера части;

- 9-12 для номера пункта;

- 13-16 для номера подпункта;

- 17 — 20 для номера абзаца;

- 21-24 для прочих реквизитов.

Пустые клетки заполните нулями.

Если прикладываете подтверждающие документы, запишите информацию о них в поля 5.7.1–5.7.5.

Пример. ООО «ТрансКом» зарегистрировано в Москве. Компания занимается пассажирскими перевозками на автобусах. Такая деятельность подпадает под льготу, установленную подп. 1 п. 1 ст. 4 Закона г. Москвы от 09.07.2008 № 33. Раздел 5 надо заполнить так:

Для льгот по земельному налогу используйте раздел 6. Порядок заполнения практически полностью аналогичен транспортному. В поле 6.1 укажите кадастровый номер участка, в поле 6.2 — период действия льготы, в поле 6.3 — код льготы из Приложения № 2 к Порядку. Далее заполните форму данными нормативного документа, вводящего льготу, и реквизиты подтверждающих документов.

Порядок заполнения практически полностью аналогичен транспортному. В поле 6.1 укажите кадастровый номер участка, в поле 6.2 — период действия льготы, в поле 6.3 — код льготы из Приложения № 2 к Порядку. Далее заполните форму данными нормативного документа, вводящего льготу, и реквизиты подтверждающих документов.

Пример. ООО «Плодородие» работает в Москве и имеет статус государственного научного центра РФ. Земельный участок, используемый организацией в своей научной деятельности, подпадает под льготу на основании пп. 13 п. 1 ст. 3.1 Закона г. Москвы от 24.11.2004 № 74. Раздел 6 заполняется так:

Листы с информацией о льготе заполняются отдельно по каждому льготируемому объекту. КПП указывается по месту нахождения объекта, поэтому код на листе информации может отличаться от кода на титульном листе (письмо ФНС России от 03.02.2020 № БС-4-21/1599@).

Прилагать к заявлению подтверждающие документы не обязательно, но при желании налогоплательщик может это сделать (п. 3 ст. 361.1, п. 10 ст. 396 НК РФ). Если их не приложить, налоговики запросят подтверждение льготы у госорганов и других источников. Если там они не смогут получить их самостоятельно, то все равно обратятся за документами к вам.

3 ст. 361.1, п. 10 ст. 396 НК РФ). Если их не приложить, налоговики запросят подтверждение льготы у госорганов и других источников. Если там они не смогут получить их самостоятельно, то все равно обратятся за документами к вам.

Когда и куда подать

Срок подачи заявления не установлен, но сделать это следует до даты уплаты налога, чтобы у ИФНС были все сведения для проверки поступившей суммы. Заявление о льготе за 2020 год налоговая рекомендовала подать в первом квартале 2021 года.

Заявление подайте в налоговую по месту нахождения налогоплательщика или объекта. Направить его можно лично, по почте или через оператора ТКС. Через личный кабинет налогоплательщика подать заявление не получится.

Налоговый орган рассмотрит заявление в течение максимум 60 дней, после чего сообщит, можете ли вы воспользоваться льготой (п. 3 ст. 361.1, п. 10 ст. 396 НК РФ).

Бесплатно подать заявление о льготе через интернет

Что будет, если не заявить льготу

Если не подать заявление на льготу, то ИФНС не учтёт её при проверке уплаченной суммы налога и подготовке сообщения об исчисленной инспекцией сумме. Это значит, что придётся доплатить налог или всё же подать в ИФНС пояснение и заявление на льготу. В последнем случае у организации будет 10 рабочих дней на подготовку документов.

Это значит, что придётся доплатить налог или всё же подать в ИФНС пояснение и заявление на льготу. В последнем случае у организации будет 10 рабочих дней на подготовку документов.

В течение 10 рабочих дней нужно будет подать в налоговую заявление на льготу и подтверждающие её документы. Заявление рассмотрят и решат, правомерно ли применение льготы. Если нет — придется доплатить налог, пени и, возможно, штраф по ст. 122 НК РФ. В следующем разделе подробнее о том, как действовать при расхождении расчётов с налоговой.

Сообщение об исчисленной сумме налога

Второе следствие отмены деклараций по транспорту и земле — появление сообщений об исчисленной инспекцией сумме налога. В этом документе ИФНС сообщает организации, сколько она должна была заплатить по данным налоговой (п. 4 и 5 ст. 363, п. 5 ст. 397 НК РФ).

Платить налог на основании сообщения не получится, так как НК РФ разрешает направлять его в течение полугода после истечения срока перечисления платежа. Поэтому считать и платить налоги придётся самостоятельно, а сообщение можно использовать для проверки себя.

Поэтому считать и платить налоги придётся самостоятельно, а сообщение можно использовать для проверки себя.

Сверьте сумму из сообщения с фактически уплаченной. Если они совпадают, то поводов для беспокойства нет. Если же они отличаются, перепроверьте свои расчёты и данные, указанные ИФНС. В зависимости от того, кто допустил ошибку, выберите порядок действий.

В расчётах ошиблись вы

Если верны данные сообщения, а налог уплачен в большей сумме — возникла переплата, которую можно вернуть или зачесть (ст. 78 НК РФ). Если уплачено меньше, чем причитается по данным ИФНС, то нужно погасить недоимку и заплатить пени.

Зачёт и возврат налоговой переплаты: новые правила

В расчётах ошиблась налоговая

Сумма, рассчитанная налоговой, может оказаться завышенной. В этом случае представьте в ИФНС пояснения (документы), которые подтвердят, что вы заплатили правильно. НК РФ даёт на это 10 рабочих дней, но налоговая должна рассмотреть ваши данные, даже если срок подачи нарушен (письмо ФНС России от 13. 08.2019 № АС-4-21/16019@).

08.2019 № АС-4-21/16019@).

Ответ на пояснения поступит в течение месяца со дня, когда инспекция их получит. Если ИФНС согласна с представленными данными, она уточнит сообщение. Если не согласна — направит требование об уплате налога.

Требование выставят автоматически, если налог уплачен в меньшей сумме, чем указано в сообщении, а пояснения (документы) от налогоплательщика не поступили. Такое требование можно обжаловать в вышестоящем налоговом органе или суде.

Налоговая не прислала сообщение

Если налог уплачен, а до 1 сентября сообщение от ИФНС не поступило, это может значить, что у неё нет данных о земельном участке или транспортном средстве. В таком случае надо уведомить о них отдельно (п. 2.2 ст. 23 НК РФ).

Для этого в любую инспекцию направляется сообщение об объекте налогообложения и копии подтверждающих документов. Форма сообщения утверждена Приказом ФНС России от 25.02.2020 № ЕД-7-21/124@. Сообщение подается один раз до 31 декабря года, в котором должна была поступить информация от ИФНС.

Штраф за непредставление сообщения о наличии объекта налогообложения — 20 % от неуплаченной суммы налога. Исключение — когда сведения об объекте налогообложения уже подавались в ИФНС в составе заявления на льготу или когда сумма налога к уплате равна нулю.

Читайте также

С 2021 года вступают в силу новые правила налогообложения транспортных средств | ФНС России

Дата публикации: 29.12.2020 09:30

С 2021 года для налогоплательщиков-организаций введены единые сроки уплаты транспортного налога и авансовых платежей по нему. Так, налог подлежит уплате не позднее 1 марта года, следующего за истекшим налоговым периодом, а авансовые платежи по нему, если они введены законом субъекта РФ, — не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Также за налоговый период 2020 года и последующие периоды отменяется обязанность представлять в налоговый орган декларацию по транспортному налогу. Это решение снижает издержки бизнеса по подготовке налоговой отчетности и сокращает процесс выявления недоимки.

Для обеспечения полноты уплаты налога организациям со следующего года будут направляться сообщения об исчисленных налоговыми органами суммах транспортного налога. Они составляются на основе имеющейся у налогового органа информации, в том числе полученной из госорганов, регистрирующих транспортные средства, а также сведений о заявленных компанией налоговых льготах. Такие сообщения направляются в следующие сроки:

- не позднее шести месяцев со дня истечения установленного срока уплаты налога за истекший налоговый период;

- не позднее двух месяцев со дня получения налоговым органом информации, влекущей перерасчет налога за предыдущие налоговые периоды;

- не позднее одного месяца со дня получения налоговым органом сведений из ЕГРЮЛ о том, что организация находится в процессе ликвидации.

Сообщение отправляется по ТКС или через личный кабинет налогоплательщика, а если передать этими способами невозможно — направляется по почте заказным письмом или вручается руководителю или представителю организации лично под расписку.

Для налогоплательщиков-физических лиц с 2021 года заработает поправка, внесенная в п. 2 ст. 52 НК РФ. Теперь налоговые органы учитывают все имеющиеся у гражданина на дату формирования налогового уведомления суммы излишне уплаченных имущественных налогов, НДФЛ и пеней по ним, если до наступления даты формирования налогового уведомления налоговый орган не получил заявление о зачете или возврате сумм излишне уплаченного налога. Тем самым обеспечен «сквозной» межналоговый учет переплаты в пользу физического лица за все периоды её возникновения.

С 1 июля 2021 года будет действовать норма о том, что перерасчет транспортного налога не проводится, если он влечет увеличение ранее уплаченной суммы налога по налоговому уведомлению. Эта норма направлена на соблюдение законных интересов добросовестных налогоплательщиков, своевременно оплативших налоговое уведомление. Аналогичное условие применяется с 2019 года в отношении перерасчета по земельному налогу и налогу на имущество физических лиц.

Со следующего года действует и новый порядок исчисления налога в отношении транспортного средства, прекратившего существование в связи с его гибелью или уничтожением. По общему правилу, налог исчисляется на основании сведений, которые представляются в ФНС России органами, ведущими государственную регистрацию транспортных средств. Теперь из него сделано исключение для прекративших свое существование объектов: исчисление налога по ним прекращается с первого числа месяца их гибели или уничтожения на основании заявления, представленного гражданином в налоговый орган.

Транспортный налог предлагается отменить

Одна из адвокатов полагает, что всплеск обсуждения возможности отмены транспортного налога может в очередной раз привести лишь к повышению стоимости топлива. По мнению другого, законопроект вряд ли будет принят, но заслуживает внимания, поскольку обращается к принципам экономической обоснованности налога и справедливости налогообложения.

20 августа депутат Андрей Барышев внес в Госдуму проект поправок в НК РФ в связи с отменой транспортного налога (законопроект № 1010832-7).

В пояснительной записке отмечается, что ранее Президент РФ и представители общественности неоднократно высказывали идею отказаться от транспортного налога в пользу возмещения выпадающих доходов за счет акцизов на топливо. «Полная замена транспортного налога доходами от продажи топлива (акцизом) приведет к более справедливому распределению бремени покрытия расходов, связанных с развитием дорожной инфраструктуры в стране», – подчеркивается в документе.

Там же поясняется, что в связи со сложившейся эпидемиологической ситуацией и ее последствиями часть населения значительно меньше использует транспортные средства. В связи с этим отмена транспортного налога может рассматриваться как существенная мера поддержки таких граждан.

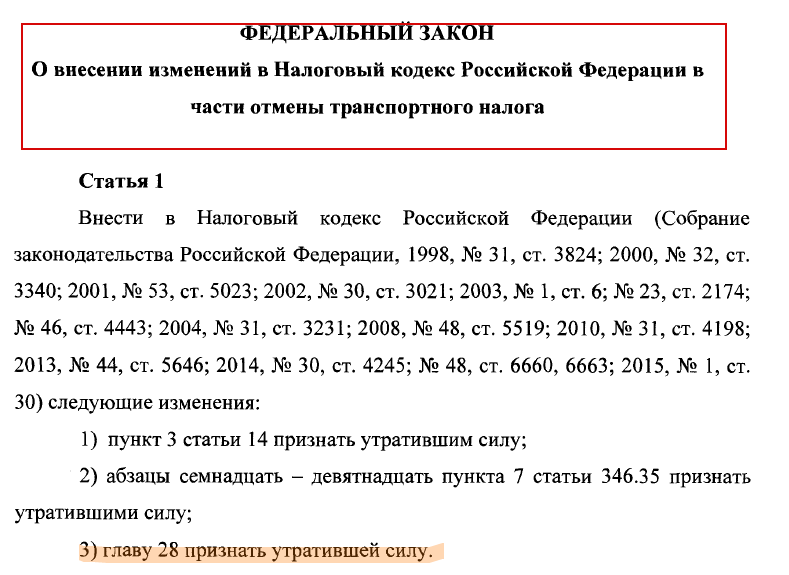

Проектом предлагается признать утратившими силу п. 3 ст. 14, абз. 17–19 п. 7 ст. 346.35, а также гл. 28 НК.

«С учетом относительно невысокой собираемости транспортного налога и производившейся индексации размеров акциза на топливо отмена транспортного налога является конструктивной мерой, призванной более справедливо распределить бремя финансирования расходов на строительство и ремонт дорог, исключить избыточное налогообложение отдельных категорий граждан, стимулировать к приобретению более экологичных транспортных средств», – отмечается в пояснительной записке к проекту поправок.

Адвокат АП г. Москвы Марина Дарьина в комментарии «АГ» заметила, что отмена транспортного налога обсуждается уже давно. «Такие предложения выдвигались и в Госдуме, и в правительстве, но налог так и не был отменен. Несколько лет назад были предприняты реальные шаги для его отмены – существенно повышены цены на бензин. Но после этого про отмену налога попросту забыли», – пояснила она.

Эксперт добавила, что в настоящее время налогоплательщики фактически подвергаются двойному налогообложению: платят и транспортный налог, и ранее повышенный акциз на бензин. По сути, оба платежа связаны с одним и тем же объектом – автомобилем. Предложенные поправки ликвидируют двойное налогообложение, но полагаться на то, что законопроект с высокой долей вероятности будет принят, по мнению Марины Дарьиной, не стоит. Всплеск обсуждения возможности отмены транспортного налога может в очередной раз привести лишь к повышению стоимости бензина, считает адвокат.

Кроме того, подчеркнула она, необходимо учитывать, что транспортный налог – региональный, а акциз пополняет федеральный бюджет. «Транспортный налог обладает высоким коэффициентом собираемости. В случае отмены этого платежа образовавшуюся “брешь” придется пополнять за счет других источников, в том числе акцизов из федерального бюджета, что в конечном итоге приведет к существенному увеличению стоимости бензина», – полагает Марина Дарьина.

«Транспортный налог обладает высоким коэффициентом собираемости. В случае отмены этого платежа образовавшуюся “брешь” придется пополнять за счет других источников, в том числе акцизов из федерального бюджета, что в конечном итоге приведет к существенному увеличению стоимости бензина», – полагает Марина Дарьина.

Адвокат, партнер КА г. Москвы № 5 Вячеслав Голенев также считает, что уплата транспортного налога порождает двойное налогообложение. Но заключается оно, по его мнению, несколько в другом – в том, что параллельно существует обязанность вносить платежи в систему «Платон». Отметим, что эта система создана для возмещения вреда, который причиняет автомобильным дорогам транспорт с разрешенной максимальной массой свыше 12 тонн.

По мнению эксперта, законопроект вряд ли будет принят, но заслуживает внимания тем, что обращается к принципам экономической обоснованности налога и справедливости налогообложения. «Я возражаю против высказываний властей о том, что, дескать, отмена транспортного налога приведет к падению доходов региональных бюджетов. Высвобождение средств от обложения налогом приведет к росту экономической активности, что благотворно скажется на всей налоговой базе – как федеральной, так и региональной», – заключил Вячеслав Голенев.

Высвобождение средств от обложения налогом приведет к росту экономической активности, что благотворно скажется на всей налоговой базе – как федеральной, так и региональной», – заключил Вячеслав Голенев.

Верховный суд Флориды признал налог «Все на транспорт» округа Хиллсборо неконституционным.

В постановлении, опубликованном в четверг, Верховный суд Флориды отменил одноцентровый налог с продаж транспортных средств округа Хиллсборо.

Судьи 4 к 1 постановили, что ограничения на использование доходов, полученных от налога, являются неконституционными.

«В этих консолидированных случаях мы рассматриваем конституционную силу поправки к Уставу округа Хиллсборо, которая была принята на инициативных выборах.Посредством этой поправки к уставу избиратели одобрили как дополнительный налог на транспорт, так и разработанные директивы по распределению налоговых поступлений. Но директивы о расходах неконституционны, поскольку они противоречат закону штата, который дает окружной комиссии право распределять такие средства.__tcuv5kd.png) Поскольку нельзя обоснованно утверждать, что избиратели одобрили бы налог без сопутствующего плана расходов, мы должны полностью отменить поправку к уставу », — написал председатель Верховного суда Чарльз Канади.

Поскольку нельзя обоснованно утверждать, что избиратели одобрили бы налог без сопутствующего плана расходов, мы должны полностью отменить поправку к уставу », — написал председатель Верховного суда Чарльз Канади.

Что есть все для транспорта?

«Все для транспорта» — это общий термин для утвержденного избирателями транспорта, финансирующего референдум по налогу с продаж. Это однопроцентный налог с продаж, который был принят в ноябре 2018 года и начал собираться в 2019 году.

Почему он был направлен в суд?

Комиссар округа Хиллсборо Стейси Уайт подала иск против референдума. Уайт заявил, что подоходный налог недостаточен с юридической точки зрения. Однако судья округа Хиллсборо оставил налог в силе в июне 2019 года.Вскоре после этого были поданы апелляции, поэтому они были направлены в Верховный суд Флориды.

А как насчет собранных денег?

Более полумиллиарда долларов было собрано из однопроцентного налога с продаж с января 2019 года. Сейчас его нельзя разогнать.

Сейчас его нельзя разогнать.

В решении четверга не говорится о том, что может или будет происходить с уже собранными средствами.

Куда делись деньги?

Деньги предназначены для финансирования строительства новых дорог, ремонта тротуаров и общественного транспорта.Вы можете прочитать обо всех предлагаемых проектах, нажав здесь.

Прочитать мнение суда полностью.

Региональное управление транзита области Хиллсборо представило это заявление по поводу постановления.

Миссия HART — доставить людей в места, которые делают их жизнь лучше. Несмотря на сегодняшнее постановление, эта миссия не меняется. HART по-прежнему стремится ежедневно предоставлять варианты транспорта тысячам жителей округа Хиллсборо, облегчая дорожное движение и обеспечивая более экологичные поездки.Задача HART в нашей миссии — финансирование — не меняется. Мы продолжаем делать больше с меньшими затратами — как одна из самых недофинансируемых систем транзита на душу населения в стране.Ясно одно: избиратели округа Хиллсборо выразили подавляющую поддержку альтернативным транспортным решениям. Мы надеемся на сотрудничество с нашими партнерами по сообществу, чтобы продолжить миссию HART и продолжить движение округа Хиллсборо.

Карсон Чемберс, директор по коммуникациям HART

На прошлой неделе мы сообщили о разочарованных жителях округа Хиллсборо, которые хотели знать, когда деньги, собранные за счет налогов, будут использованы для ремонта дорог.

«… Дороги и тротуары в Тампе отвратительны. Десятилетия и десятилетия, и эти деньги могут сделать наши дороги более безопасными, но никто не может потрогать деньги», — написал один человек в нашу службу поддержки.

В судебном заключении, опубликованном в четверг, не обсуждалось, куда пойдут деньги, собранные за счет налогов.

Департамент доходов Флориды направил ABC Action News заявление, которое гласит:

«Поскольку ходатайство о повторном слушании может быть подано в течение 15 дней, апелляция официально не завершена. Апелляция будет официально завершена, когда Верховный суд Флориды выдаст мандат.

Апелляция будет официально завершена, когда Верховный суд Флориды выдаст мандат.

Все транспортные средства, собранные Департаментом ранее от имени округа Хиллсборо, были переданы округу Хиллсборо. До тех пор, пока Верховный суд Флориды не выдаст мандат, остается неясным, что произойдет с этими деньгами ».

« Они собрали, я полагаю, где-то от 400 до 500 миллионов долларов наших налоговых денег. Итак, главный вопрос теперь будет в том, что произойдет с этими деньгами? На основании собранной мной информации ответ таков: мы не знаем прямо сейчас и должны это выяснить », — сказал член городского совета Тампы Луис Виера.

Верховный суд Флориды отменяет транспортный налог Хиллсборо.

ТАМПА. Одно можно сказать наверняка: одобренный избирателями план повышения налога с продаж на один пенни на доллар для улучшения автобусного обслуживания и других улучшений транспорта мертв.

Верховный суд Флориды в постановлении, опубликованном в четверг, постановил 4-1, что ограничения на то, как и где могут быть потрачены доходы от налога, являются неконституционными.

Но теперь власти изо всех сил пытаются выяснить, что делать с 502 долларами.3 миллиона уже собраны с тех пор, как налог вступил в силу в округе Хиллсборо 1 января 2019 года. Судьи не рассматривали этот вопрос, но истцы и ответчики по делу могут попросить их вернуться к нему.

Связано: 450 миллионов долларов все еще не израсходованы после двух лет уплаты транспортного налога ХиллсбороСреди вариантов: вернуть деньги людям, которые платили налог каждый раз, когда они совершали покупку в Хиллсборо, использовать их для улучшения местного транспорта, как предполагали избиратели, в свою очередь это касается штата Флорида или некоторой комбинации всех трех.

Сторонники налога, в том числе выборные должностные лица и руководители бизнеса, говорят, что не будут ждать ответа, прежде чем начать новую кампанию, чтобы снова донести тот же план до избирателей.

На этот раз они стремятся избежать возражений Верховного суда, заставив Комиссию округа Хиллсборо внести эту меру в избирательный бюллетень, а не напрямую через подписи избирателей.

Комиссия с большинством республиканцев отказывалась принимать меры по улучшению транспорта год за годом, но на тех же выборах в ноябре 2018 года, когда избиратели одобрили налог, они предоставили демократическое большинство, более склонное к принятию плана.

Сказал комиссар округа Пэт Кемп: «Я чувствую, что правление, которое у нас есть сейчас, получит очень сильную поддержку, слава Богу».

Для Верховного суда камнем преткновения было то, что All For Transportation — группа, которая возглавила поправку к уставу, проложившую путь к реализации плана, — разъяснила, как местные правительственные учреждения могут потратить свою долю денег на такие нужды, как пробки, автобусы. маршруты и более безопасные поездки для транспортных средств, велосипедов и пешеходов.

Подобным образом структурируя меру, сторонники незаконно узурпировали власть у окружной комиссии, получив исключительную ответственность по закону штата за принятие решения о том, как расходуются деньги, заявил суд.

«Поскольку нельзя обоснованно утверждать, что избиратели одобрили бы налог без сопутствующего плана расходов, мы должны полностью отменить поправку к уставу», — написал судья Чарльз Канади. Он назвал попытку ограничить расходование денег «продуманной схемой».

Судьи Рики Полстон, Алан Лоусон и Карлос Муньис поддержали это решение. Судья Хорхе Лабарга был единственным несогласным.

По теме: Вот как Хиллсборо потратила бы свой транспортный налог, если бы могла.Решение было вынесено более чем через два года после того, как комиссар округа Хиллсборо Стейси Уайт подала иск об оспаривании налога. В то время Уайт сказал, что надеется, что дело будет разрешено в течение месяца.

Уайт, который представляет большую часть восточного и южного Хиллсборо, назвал сбор налога «безрассудным» в четверг и призвал власти прекратить его сейчас.Он сказал, что будет придерживаться своей позиции, согласно которой окружная комиссия должна «затянуть пояса» и решать транспортные проблемы графства, расходуя средства в рамках существующего бюджета.

Уайт сказал, что не поддержит новое предложение о референдуме, если оно будет представлено на рассмотрение комиссии. По его словам, налог с продаж повышает ставку в Хиллсборо до 8,5 центов за доллар, что выше, чем где-либо во Флориде, и это слишком много для округа.

«Любой будущий план расходов на транспорт должен быть хорошо сбалансированным и справедливым для двух третей наших жителей, проживающих в некорпоративном округе Хиллсборо», — сказал Уайт.

Законодательное собрание Флориды присоединилось к иску, оспаривая налог с продаж. Бывший сенатор штата Том Ли, республиканец Тонотосасса, поддержал реакцию Уайта на решение суда.

«Это постановление подтверждает, что мы не живем в беззаконном обществе, и политика не может превзойти конституцию Флориды», — сказал Ли.

Как сообщили Tampa Bay Times Департамент доходов Флориды, в ближайшее время налог с продаж может быть отменен через пару недель. Именно столько времени у сторон судебного процесса есть для повторного слушания, если они того пожелают.

План предусматривал отправку 45 процентов доходов транзитным властям округа. Остальные будут разделены между округом и городами Тампа, Темпл Террас и Плант Сити. Организация городского планирования будет использовать 1 процент дохода для планирования и надзора за транспортировкой.

Те, кто помог реализовать план к победе в ноябре 2018 года с разницей в 57 процентов, в четверг были в шоке от решения суда. Тем не менее, они пообещали быстро найти замену.

Комиссар Кемп сказала, что она «опустошена». Исполнительный директор Tampa Bay Partnership Рик Хоманс назвал это решение «пощечиной» жителям округа Хиллсборо.

«Сегодняшнее печально известное постановление — оскорбление избирателей округа Хиллсборо, которое усугубит наш транспортный кризис», — сказал Тайлер Хадсон, сопредседатель All for Transportation. «Поскольку графство Хиллсборо продолжает расти, решение суда лишает жителей необходимых инвестиций в транспорт, за которые они проголосовали два года назад.

Региональное управление транзита в районе Хиллсборо, которое рассчитывало на расширение автобусного сообщения за счет своей доли налоговых поступлений, опубликовало заявление, в котором говорится, что оно будет продолжать делать все, что в его силах.

«Мы продолжаем делать больше с меньшими затратами — как одна из самых недофинансируемых систем транзита на душу населения в стране», — говорится в сообщении агентства. «Ясно одно: избиратели округа Хиллсборо выразили подавляющую поддержку альтернативным транспортным решениям».

По теме: Избиратели Хиллсборо одобряют повышение налога с продаж на транспорт и улучшение школU.Член палаты представителей Кэти Кастор процитировала исследование, показывающее, что улучшение общественного транспорта сократит бедность, и заявила, что это решение повредит усилиям по привлечению дополнительных федеральных инвестиций в местный транспорт.

«Это настоящая неудача для всех нас, кто называет район Тампа-Бэй своим домом, и то, что происходит, когда республиканцы слишком долго удерживают рычаги власти в состоянии, которое заслуживает лучшего», — сказал Кастор, демократ из Тампы.

Председатель городского совета Тампы Луис Виера сказал: «Это ужасный удар по общественной безопасности, и это ужасный удар для нашего сообщества — иметь возможность самоопределения, включая транспорт и общественный транспорт.

Виера сказал, что на этой неделе он попросит членов городского совета присоединиться к окружной комиссии для внесения нового референдума в бюллетень.

Также заглядывал в будущее Джефф Виник, владелец Tampa Bay Lightning, застройщик Water Street Tampa и крупный сторонник налога с продаж.

«Хотя сегодняшнее решение суда — это неудача, — сказал Виник, — мы должны смотреть в будущее и проложить новый путь к 2022 году. Эти инвестиции слишком важны для будущего нашего сообщества, чтобы откладывать какие-либо дальнейшие действия».

Ожидалось, что одобренный избирателями налог с продаж транспортных средств повысит качество обслуживания Региональным транзитным управлением области Хиллсборо. [СКОТТ КИЛЕР | Times] Пока Комиссия графства в составе семи человек является архитектором новой меры, суды штата сочтут ее приемлемой, сказала соучредитель All For Transportation Кристина Баркер.

«Верховный суд Флориды в основном заявил, что граждане не могут сказать, как они хотят, чтобы их налоговые доллары были потрачены, что это исключительно в сфере компетенции Комиссии графства», — сказал Баркер.«Таким образом, мы хотим, чтобы окружная комиссия вернулась к тому же плану, который избиратели проголосовали и приняли в 2018 году».

Штатные писатели Анастасия Доусон и Чарли Фраго внесли свой вклад в этот отчет.

Возврат | Министерство транспорта США

Планы поездокиногда меняются, и вам может потребоваться возмещение за приобретенный авиабилет или другие сопутствующие услуги, такие как сборы за багаж или место. Эта страница содержит полезную информацию, чтобы определить, имеете ли вы право на возмещение стоимости авиабилета или услуг, связанных с регулярным рейсом.

Имею ли я право на возврат?

В следующих ситуациях пассажиры имеют право на возмещение стоимости билета и / или соответствующих сборов.

- Отмененный рейс — Пассажир имеет право на возмещение, если авиакомпания отменила рейс, независимо от причины, и пассажир решил не путешествовать.

- Изменение расписания / Значительная задержка — Пассажир имеет право на возмещение, если авиакомпания внесла значительные изменения в расписание и / или значительно задержала рейс, а пассажир решил не путешествовать.

- DOT конкретно не определило, что представляет собой «значительная задержка». Имеете ли вы право на возмещение, зависит от многих факторов, включая продолжительность задержки, продолжительность полета и ваши конкретные обстоятельства. DOT определяет, имеете ли вы право на возмещение после значительной задержки в каждом конкретном случае.

- Изменение класса обслуживания — Пассажир имеет право на возмещение, если пассажир был принудительно переведен на более низкий класс обслуживания.Например, если пассажир приобрел билет первого класса и был переведен в экономический класс из-за замены самолета, ему причитается разница в тарифах.

- Сборы за дополнительные услуги — Пассажир имеет право на возмещение сборов, уплаченных за дополнительную услугу (например, сборы за багаж, повышение категории места или Wi-Fi во время полета), если пассажир не смог использовать причитающуюся дополнительную услугу. в случае отмены, задержки, изменения расписания или ситуации, когда пассажиру было принудительно отказано в посадке.

- Примечание : в ситуациях, когда вы приобрели дополнительную услугу, и эта услуга либо не работает, либо недоступна на рейсе, вам может потребоваться уведомить авиакомпанию о проблеме, чтобы получить возмещение.

- Багажные сборы — Пассажир имеет право на возмещение, если пассажир оплатил багажный сбор и его багаж был объявлен авиакомпанией утерянным.

- Авиакомпании могут придерживаться другой политики, определяющей, когда сумка официально потеряна.Большинство авиакомпаний заявляют, что сумка утеряна через пять-четырнадцать дней после полета, но это может варьироваться от одной авиакомпании к другой.

- Если авиакомпания необоснованно отказывается рассматривать сумку, потерянную после того, как она пропала без вести в течение необоснованного периода времени, к ней могут быть применены принудительные меры со стороны DOT.

- Узнайте больше об утере, задержке или повреждении багажа.

- Авиакомпании могут придерживаться другой политики, определяющей, когда сумка официально потеряна.Большинство авиакомпаний заявляют, что сумка утеряна через пять-четырнадцать дней после полета, но это может варьироваться от одной авиакомпании к другой.

- Билет с полностью возмещаемой оплатой — Пассажиры, которые приобрели билеты с полностью возмещаемой оплатой, имеют право на возмещение, если они не используют купленный билет для завершения своего путешествия

В следующих ситуациях пассажиры не имеют права на возмещение, за исключением очень ограниченных обстоятельств:

- Билеты с невозвращаемой оплатой — Пассажиры, которые приобретают билеты с невозвращаемой оплатой, не имеют права на возмещение, кроме случаев, когда авиакомпания дает обещание вернуть деньги, или авиакомпания отменяет рейс или вносит существенные изменения в расписание.

- Личный вопрос — Пассажиры, которые приобрели билеты с невозвращаемой оплатой, но не могут путешествовать по личным причинам, например по болезни или опозданию в аэропорт, не имеют права на возмещение.

- Неудовлетворительное обслуживание — Пассажир, который добровольно летит на рейс, но имеет плохой опыт работы с авиакомпанией или этим рейсом, не имеет права на возмещение.

- Непредвиденные расходы — Пассажир, который несет непредвиденные расходы, такие как аренда автомобиля, номер в отеле или питание, из-за значительной задержки или отмены рейса, не имеет права на возмещение непредвиденных расходов.

Примечание : Хотя авиакомпании не обязаны возвращать деньги за билеты, не подлежащие возврату, они могут сделать это по своему усмотрению или могут выдать кредит или туристический ваучер для будущего использования в авиакомпании. Авиакомпании также должны выполнять свои обещания, и в некоторых случаях они могут быть готовы предложить пассажирам жилье или другие льготы, которые они не обязаны предоставлять. Свяжитесь с авиакомпанией напрямую, чтобы узнать о дополнительных возможностях проживания или льготах.

Свяжитесь с авиакомпанией напрямую, чтобы узнать о дополнительных возможностях проживания или льготах.

Отмена бронирования или покупки билета в течение 24 часов с момента бронирования

- Для авиабилетов, приобретенных не менее чем за за семь дней за до запланированной даты и времени отправления рейса, авиакомпании должны:

- позволяет пассажирам отменить бронирование и получить полный возврат средств без штрафа за 24 часа или

- позволяет пассажирам зарезервировать билет (поместить его в режим ожидания) по заявленной цене без оплаты билета в течение 24 часа

Авиакомпания - позволяет пассажирам отменить бронирование и получить полный возврат средств без штрафа за 24 часа или

- не обязана предлагать одновременно возможность удержания и возврата средств.Перед покупкой билета ознакомьтесь с политикой вашей авиакомпании. Однако, если авиакомпания принимает бронирование без оплаты, она должна позволить потребителю отменить бронирование в течение 24 часов без штрафных санкций.

Если авиакомпания требует оплаты с бронированием, она должна позволить потребителю отменить оплату и бронирование в течение 24 часов и получить полный возврат средств.

Если авиакомпания требует оплаты с бронированием, она должна позволить потребителю отменить оплату и бронирование в течение 24 часов и получить полный возврат средств. - Хотя авиакомпании должны сохранять бронирование в течение 24 часов или возвращать деньги пассажирам по их запросу в течение 24 часов с момента бронирования, от авиакомпаний не требуется вносить изменения в билет бесплатно (например, менять ваш билет на другой). дату или исправьте неправильно написанное имя в бронировании).

- В некоторых случаях, вместо оплаты сбора за изменение и потенциальной разницы между исходной ценой билета и текущей ценой билета, может быть на дешевле, чтобы запросить возмещение за билет и перебронировать. Однако имейте в виду, что цены на билеты могут быстро меняться.

Что делать, если я купил или зарезервировал билет через турагентство или онлайн-туристическое агентство?

Требование о 24-часовом возмещении / бронировании для авиакомпаний не распространяется на билеты, забронированные через онлайн-туристические агентства, турагентов или других сторонних агентов.

Однако эти агенты могут применять те же или аналогичные процедуры для предоставления эквивалентного или аналогичного обслуживания клиентов.

Однако эти агенты могут применять те же или аналогичные процедуры для предоставления эквивалентного или аналогичного обслуживания клиентов.Если вы приобрели билет через онлайн-туристическое агентство (или другое агентство), вам следует связаться с турагентом напрямую, чтобы получить возмещение, прежде чем связываться с авиакомпанией.

Как быстро авиакомпания, туристическое агентство или онлайн-туристическое агентство должно обработать возврат?

Если пассажиру причитается возмещение, авиакомпания, турагент или онлайн-туристическое агентство должны обработать его в течение семи рабочих дней, если пассажир заплатил кредитной картой, и 20 рабочих дней, если пассажир заплатил наличными или чеком.

youtube.com/embed/PMt1TkBEkBI?rel=0&controls=0&showinfo=0″/>

DOT перезапускает веб-сайт потребителей воздуха

Последнее обновление: 31 марта 2021 г., среда

Налог на газ уже нарушен. Пандемия может положить конец этому.

После нескольких месяцев ограничений на поездки и работу в целях поддержания здоровья населения в условиях COVID-19 водители могут обнаружить, что их дороги находятся в далеко не идеальном состоянии, когда они смогут вернуться за руль.

Резкий спад вождения, сопровождавший ранние стадии блокировок, означал сокращение поступлений от налога на газ для правительств штатов и местных властей, что обнажило то, чего многие транспортные агентства и законодатели опасались годами: налог на газ больше не достаточен для финансирования инфраструктуры Америки. Бюджетные проблемы существовали задолго до пандемии, но новые движущие тенденции могут ускорить обсуждение того, какие инновационные подходы могут ее заменить.

«Мы по-прежнему считаем, что нынешняя модель не является устойчивой в долгосрочной перспективе.Пандемия только усугубила эти проблемы », — сказала Сьюзан Ховард, директор программы финансирования автомобильных дорог Американской ассоциации государственных служащих и должностных лиц дорожного транспорта (AASHTO). «Мы все верим в принцип« пользователь платит », в соответствии с которым сумма, которую вы потратите, определяет то, что вы платите… но это определенно выявило некоторые слабые стороны этого подхода».

Проблемы с финансированием инфраструктуры

Органы власти городов и штатов сталкиваются с трудными решениями о том, как решить проблему с инфраструктурой при нехватке бюджета, при этом некоторые из них стремятся сократить расходы на техническое обслуживание или приостановить капитальные проекты, направленные на улучшение дорожного движения.

Мэриленд, например, предложила сократить свой прогнозируемый 6-летний бюджет Консолидированной транспортной программы на 3 миллиарда долларов, включая отсрочку реализации дорожных проектов на 900 миллионов долларов и сокращение некоторых автобусных и железнодорожных перевозок. Между тем, в отчете Управления законодательного аналитика Калифорнии прогнозируется, что доходы штата на 2020-2021 годы будут на 1,2 миллиарда долларов ниже первоначального прогноза в 12,8 миллиарда долларов, что в значительной степени повлияет на программы транзита и общие доходы от местных улиц и дорог.

Между тем, в отчете Управления законодательного аналитика Калифорнии прогнозируется, что доходы штата на 2020-2021 годы будут на 1,2 миллиарда долларов ниже первоначального прогноза в 12,8 миллиарда долларов, что в значительной степени повлияет на программы транзита и общие доходы от местных улиц и дорог.

Нью-Джерси этой осенью даже пришлось поднять налоги на газ более чем на 9 центов за галлон, что является частью закона 2016 года, который автоматически требует повышения налогов, если штат не получает необходимых доходов.

На национальном уровне Американская ассоциация государственных служащих автомобильных дорог и транспорта (AASHTO) прогнозирует дефицит в размере 37 миллиардов долларов в течение следующих пяти финансовых лет для государственных департаментов транспорта и просит Конгресс заполнить пробел в будущем законопроекте о помощи от коронавируса.

Поскольку все штаты имеют разную структуру доходов и формулы распределения средств с местными органами власти, города увидят разные последствия. Агентства общественного транспорта сталкиваются с особыми проблемами: Американская ассоциация общественного транспорта заявила, что шесть из 10 транспортных систем на национальном уровне должны будут сократить количество услуг и увольнять сотрудников без федеральной помощи, а июньский опрос Национальной лиги городов (NLC) показал, что 65% городов откладывали или отменяли капитальные вложения и инфраструктурные проекты.

Агентства общественного транспорта сталкиваются с особыми проблемами: Американская ассоциация общественного транспорта заявила, что шесть из 10 транспортных систем на национальном уровне должны будут сократить количество услуг и увольнять сотрудников без федеральной помощи, а июньский опрос Национальной лиги городов (NLC) показал, что 65% городов откладывали или отменяли капитальные вложения и инфраструктурные проекты.

В целом, транспортные департаменты теперь, скорее всего, будут сосредоточены на гайках и болтах заполнения выбоин и уборке снега — в дополнение к восстановлению пассажиропотока — а не на более инновационной долгосрочной работе.

«На карту поставлены огромные успехи, которых мы добились, рассматривая мобильность по-новому, — сказал Брукс Рейнуотер, директор Центра городских решений NLC. «Расширение транспортных систем, предложение вариантов микромобильности, проектирование улиц, свободных от автомобильного движения, — это общественные сдвиги, требующие от правительств огромных усилий и инвестиций. «

«

Пустые улицы ведут к пустым сундукам

Самым заметным символом изоляции на ранней стадии пандемии стал рост числа пустых улиц. Закрытые офисы означали отсутствие пассажиров, в закрытых центрах не было пригородного движения, а ограничения на поездки препятствовали случайным поездкам по городу.

По данным Федерального управления шоссейных дорог, в марте пробег транспортных средств (VMT) снизился почти на 19% по сравнению с мартом 2019 года. В апреле годовое падение составило почти 40%. В течение лета скорость вождения росла, и по состоянию на август совокупное падение составило около 15%.

Ограничение вождения означает меньшее количество людей, заправляющих свои автомобили, и, следовательно, более низкие налоговые поступления. Даже после того, как вождение восстановилось, поступления в Целевой фонд автомобильных дорог остаются примерно на 10% ниже, чем в предыдущем году. Более 80% фонда поступает за счет налога на бензин, но он также финансируется за счет налогов на шины и тяжелые транспортные средства. Государственные департаменты имеют свои собственные источники, включая налоги на газ выше федерального уровня, но полагаются на финансирование из Вашингтона.

Государственные департаменты имеют свои собственные источники, включая налоги на газ выше федерального уровня, но полагаются на финансирование из Вашингтона.

VMT часто может отставать после экономических спадов, поскольку люди не спешат возвращаться к работе или возобновлять поездки в свободное время.Федеральные данные показывают, что VMT пережила рецессию 2008 года и не восстановилась до 2015 года, и штаты уже несут годы потенциальных убытков из-за остановки или сокращения долгосрочных проектов. Пенсильвания отозвала объявления о торгах по 19 проектам и отменила 7 других проектов, которые были обнародованы, по словам Алексиса Кэмпбелла, представителя Министерства транспорта Пенсильвании. По словам Кэмпбелла, к концу финансового года штата прогнозируется убыток до 550 миллионов долларов.

«Наши проблемы с финансированием не новы, и COVID-19 подчеркивает тот факт, что налог на газ недостаточен для финансирования наших потребностей в шоссе и мостах», — сказал Кэмпбелл. «Мы добились значительного прогресса в улучшении нашей транспортной системы, но необходимы дополнительные инвестиции, чтобы справляться с проблемами финансирования, растущими затратами и другими последствиями финансирования».

«Мы добились значительного прогресса в улучшении нашей транспортной системы, но необходимы дополнительные инвестиции, чтобы справляться с проблемами финансирования, растущими затратами и другими последствиями финансирования».

Замедление VMT также подчеркнуло важность диверсификации. Например, Министерство транспорта штата Орегон (ODOT) объявило о потере доходов в размере 170 миллионов долларов в 2020 и 2021 годах с прогнозом в 250 миллионов долларов потерянной выручки до 2024 года по сравнению с прогнозом на октябрь 2019 года.Фонд департамента формируется за счет сочетания государственного и федерального налога на газ, сборов Департамента автотранспортных средств и налога на грузовые автомобили в зависимости от пробега и веса. Этот последний источник остается стабильным, помогая государству избежать еще большего количества красных чернил, сказал Трэвис Брауэр, заместитель директора ODOT по доходам, финансам и соблюдению нормативных требований.

«Этот налог на грузовики составляет около 35% нашего бюджета, что намного выше, чем в других штатах, в которых есть аналогичные требования», — сказал Брауэр. «С нашей трехногой табуреткой источников дохода, это делает ее намного более стабильной.Эти другие ноги сейчас немного шатаются ».

«С нашей трехногой табуреткой источников дохода, это делает ее намного более стабильной.Эти другие ноги сейчас немного шатаются ».

Может ли Конгресс найти новый путь?

Несмотря на последствия COVID-19, финансирование транспорта уже более десяти лет находится на неустойчивой основе. По мере того как автомобили становятся более экономичными, а популярность электромобилей растет, эффективность федерального налога на газ снизилась, и Конгресс был вынужден покрывать нехватку средств в Трастовом фонде с 2008 года за счет переводов из казначейства. поднял налог с 1993 года, и он не индексируется с учетом инфляции.

Еще до начала пандемии Бюджетное управление Конгресса прогнозировало, что в федеральном трастовом фонде в 2021 году деньги не будут. продление на один год, что позволило обойти дебаты о финансировании.

Теперь, когда дебаты о повторном разрешении будут происходить в тени, когда штаты сокращают проекты и пытаются получить наличные, что может оказать большее давление на Конгресс, чтобы он серьезно подумал о замене налога на газ. Наиболее часто обсуждаемая идея — это плата VMT, которая взимает с водителей в зависимости от пробега.

Наиболее часто обсуждаемая идея — это плата VMT, которая взимает с водителей в зависимости от пробега.

«Налог на газ — относительно постоянный источник, и он мощный, но он теряет покупательную способность по мере того, как мы отказываемся от ископаемого топлива», — сказала Ади Томер, научный сотрудник программы Metropolitan Policy Program в Институте Брукингса. «VMT больше похожа на коммунальные платежи, то есть на то, как мы платим за воду или электричество. Он посылает пользователю ценовой сигнал».

Альтернативные предложения сталкиваются с техническими препятствиями в отслеживании и надлежащем начислении платы за водителей, но несколько штатов внедряют собственные программы.В Орегоне, например, есть добровольный пилотный проект VMT, который набирает обороты, хотя Брауэр из ODOT не располагал данными о том, как на него повлияли блокировки. Между тем Вашингтон активно изучает вопрос о взимании платы с пользователей дорог. Коалиция государств вдоль коридора I-95 также рассматривает способы введения собственной платы за пользование.

Города играют меньшую роль в реализации VMT или альтернативных источников финансирования, чем штаты, хотя некоторые из них начали изучать плату за перегрузку. Нью-Йорк утвердил плату за пробку для автомобилей, въезжающих в деловой район Манхэттена, начало которой было запланировано на январь 2021 года, но было отложено до получения одобрения Федерального управления шоссейных дорог.Другие города обсуждают свои собственные сборы за пробки, которые могут стать более привлекательными как способ помочь городам восстановить убытки от пандемии, не полагаясь на правительство штата или федеральное правительство.

«Этот разговор о долгосрочном финансировании должен происходить на всех уровнях правительства, а также в частном секторе», — сказал Рейнуотер из NLC. «Что нам нужно, так это более тесное сотрудничество между всеми этими уровнями, чтобы достичь того, чего нам нужно. Выяснение наилучшего сочетания механизмов финансирования — это то, на что мы должны обратить внимание сейчас, когда мы увидели последствия использования лишь нескольких. «

«

Конечно, схемы VMT и ценообразования в условиях пробок основываются на обычных привычках вождения, которые могут измениться после пандемии, поскольку все больше компаний разрешают удаленную работу.

На недавнем веб-семинаре Bloomberg Intelligence аналитик налоговой политики Эндрю Сильверман отметил, что следующей администрации и Конгрессу, возможно, придется думать не только о налогах, которые могут непропорционально повлиять на движущие силы со средним и низким доходом, — чтобы удовлетворить потребности страны в инфраструктуре. Это может включать облигации и государственно-частное партнерство в сочетании с налогами и сборами.

Есть даже предложения использовать налог на выбросы углерода для финансирования перехода от использования одного автомобиля; 12 Северо-восточные и среднеатлантические штаты, участвующие в Инициативе по транспорту и климату, изучают программу ограничения и инвестирования для поддержки финансирования общественного транспорта, транспортных средств с нулевым уровнем выбросов и инфраструктуры для велосипедистов и пешеходов.

AASHTO сказал, что, когда законодатели возобновят работу над транспортным законопроектом, они должны принять во внимание уроки пандемии и обратиться к более инновационным штатам и городам, чтобы найти новую стратегию финансирования.

«Программа, зависящая от закупки бензина, может создать проблемы для прогнозирования, когда произойдет что-то подобное», — сказал Ховард. «Долгосрочное прогнозирование предполагает определенный уровень устойчивого использования, и в долгосрочной перспективе все меняется. Вся эта ситуация продолжает проливать свет на то, как мы не модернизируемся».

федеральных акцизов приостановлены для многих операторов деловой авиации | NBAA

31 марта 2020 г.

Эта информация предназначена для ознакомления участников с некоторыми положениями Закона CARES.Предупреждаем читателей, что эта информация не предназначена для того, чтобы предоставить больше, чем введение в предмет обсуждения, и, поскольку материалы обязательно носят общий характер, они не заменяют обращение за советом к юридическим и налоговым консультантам по вопросам вашего конкретного бизнеса / личности. потребности.

потребности.

Недавняя приостановка федеральных акцизных сборов (FET) на авиаперевозки, которые применяются к коммерческим операциям, включая операторов Части 135, является примером круглосуточных усилий NBAA по смягчению воздействия пандемии COVID-19 на авиацию общего назначения. промышленность.В рамках Закона о помощи, помощи и экономической безопасности в связи с коронавирусом (Закон CARES), который предоставляет более 2 триллионов долларов помощи экономике, NBAA сыграло ключевую роль в обеспечении следующих положений о льготах по акцизным налогам, включенных в законодательство:

- Федеральные акцизы на воздушный транспорт, применяемые к коммерческим операциям (т. Е. К рейсам по Части 135), приостановлены с 27 марта 2020 г. по 1 января 2021 г.

- Приостановление налогов не имеет обратной силы и применяется только к рейсам, выполняемым после 27 марта 2020 года.

- Приостановка включает все налоги, которые обычно платит коммерческий оператор, в том числе налог в размере 7,5% с уплаченных сумм, применимые сборы за внутренний и международный сегмент и 4,3 цента за галлон налога на топливо (налог 0,1 цента за галлон для финансирования утечки резервуарный фонд подземного хранения в подвеску не входит).

- Любая компания, которая ранее собирала или перечисляла эти налоги, попадает под действие приостановки. Например, если чартерный брокер собирает и перечисляет эти налоги от имени оператора, приостановка будет применяться к ним.

- В дополнение к полетам по Части 135, есть несколько рейсов по Части 91, которые IRS считает коммерческими, например, рейсы с ограниченным сроком службы. Приостановка будет применяться и к этим рейсам.

Кроме того, до 1 января 2021 года приостановлен налог в размере 6,25% на авиаперевозку имущества.

«Мы настоятельно рекомендуем нашим членам ознакомиться с Руководством по федеральным акцизным налогам NBAA для получения более подробной информации о том, как администрируются акцизы на авиаперевозки, и регулярно проверять наш веб-сайт для получения новых сведений по мере их появления», — сказал Скотт О’Брайен, старший директор NBAA по правительственным вопросам. дела.«Хотя мы понимаем, какое значительное влияние пандемия оказала на операционную деятельность, мы неустанно работаем над тем, чтобы помощь операторам деловой авиации была включена в Закон CARES и другие меры по стимулированию экономики».

О’Брайен отметил, что NBAA находится в авангарде усилий по обеспечению освобождения от акцизного налога для коммерческих операторов авиации общего назначения, которые включали письмо руководству Конгресса, последующие меры в отдельных офисах Палаты представителей и Сената США и призыв к действию пострадавших Члены NBAA.

Для получения дополнительной информации ознакомьтесь с ресурсами NBAA по коронавирусу (COVID-19) и ресурсами по федеральным акцизным налогам.

Министерство транспорта США требует, чтобы авиакомпании возвращали деньги пассажирам за отмененные рейсы

В ответ на поток жалоб потребителей на авиалинии, отказывающиеся возвращать деньги за отмененные рейсы, наконец вмешалось Министерство транспорта США. заявляет, что от американских и иностранных перевозчиков потребуется незамедлительно вернуть деньги пассажирам за отмененные рейсы или рейсы со значительными изменениями в расписании.

Распространение коронавируса по всему миру вызвало беспрецедентные сбои в поездках, ограничения и запреты. Крупные авиалинии по всему миру резко сократили расписание рейсов, а в некоторых случаях даже полностью сократили. В течение первых нескольких недель кризиса авиакомпании были сосредоточены на перебронировании пассажиров, путешествующих в краткосрочной перспективе. Теперь их миссия переместилась на помощь пассажирам в изменении или полном отказе от своих планов. Но многие пассажиры, надеющиеся получить возмещение, оказались в тупике из-за отсутствия связи у авиакомпаний, перебоев в телефонных линиях и труднодоступных форм отмены на их веб-сайтах.

Крупные авиалинии по всему миру резко сократили расписание рейсов, а в некоторых случаях даже полностью сократили. В течение первых нескольких недель кризиса авиакомпании были сосредоточены на перебронировании пассажиров, путешествующих в краткосрочной перспективе. Теперь их миссия переместилась на помощь пассажирам в изменении или полном отказе от своих планов. Но многие пассажиры, надеющиеся получить возмещение, оказались в тупике из-за отсутствия связи у авиакомпаний, перебоев в телефонных линиях и труднодоступных форм отмены на их веб-сайтах.

пыталась обойтись без возврата денег за отмененные рейсы, предлагая взамен полетные … [+] ваучеры. (Фото ЧАРЛИ ТРИБАЛЛЕО / AFP через Getty Images)

AFP через Getty ImagesПолучить деньги обратно не должно быть так сложно. Министерство транспорта США давно постановило: «Если ваш рейс отменен и в результате вы решите отменить поездку, вы имеете право на возмещение за неиспользованный транспорт — даже за невозвратные билеты.Вы также имеете право на возмещение любого уплаченного вами сбора за провоз багажа и любых дополнительных услуг, которые вы, возможно, приобрели, например, распределения места ».

Сегодняшнее объявление означает, что США начнут активно обеспечивать соблюдение этого правила. Согласно заявлению Министерства транспорта, «Управление по соблюдению требований авиации будет отслеживать политику и практику возврата авиалиний и при необходимости принимать меры по обеспечению соблюдения».

Конкретная политика изложена так: «США и иностранные авиакомпании по-прежнему обязаны предоставить пассажирам немедленную компенсацию за рейсы в, в пределах или из Соединенных Штатов, когда перевозчик отменяет запланированный рейс пассажира или вносит существенные изменения в расписание, и пассажир решает не принимать альтернативу, предлагаемую перевозчиком. .Обязательство авиакомпаний по возврату денежных средств, включая стоимость билета и любые дополнительные сборы, взимаемые за услуги, которые пассажир не может использовать, не прекращается, когда сбои в полете находятся вне контроля перевозчика (например, в результате правительственных ограничений) ».

Политика Министерства транспорта будет применяться не только к внутренним рейсам в пределах США, но и к любым рейсам, которые были запланированы вылетом или прибытием в страну из других стран, то есть иностранные перевозчики также будут подлежать исполнению.