Транспортный налог: как избежать долгов

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье редактор портала gosuslugi.ru Максим Ильяхов рассказал, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Транспортный налог

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства. Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru.

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят.

После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

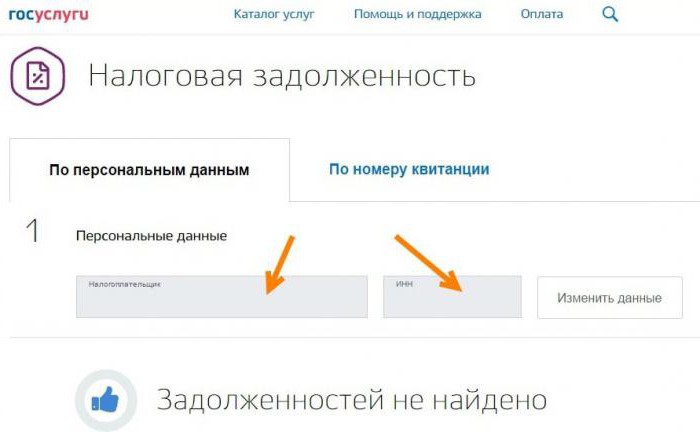

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты;

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

Платить можно в банке или прямо на сайте банковской картой. Комиссии не было. Сейчас то же самое уже можно делать не только на сайте, но и в мобильном приложении.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. Это проще, чем кажется: достаточно прийти в центр обслуживания (https://esia.gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

1. Если вы владеете транспортным средством, вы обязаны платить налог

2. Налог нужно было оплатить до 1 октября. Следите за налогом сами на http://nalog.ru

3. Если не оплатили до 1 октября, проверьте налоговую задолженность на портале госуслуг (http://gosuslugi.ru).

4. Вместе с налоговой проверьте судебную задолженность. И оплатите прямо на портале, если она есть.

Не приходит квитанция на транспортный налог

Насыщенность жизни каждого человека заставляет его искать быстрые и простые способы справиться с денежными делами — например, рассчитаться с бюджетом по транспортному налогу, но иногда в такие моменты под рукой нет документов. Как быть?

Как заплатить транспортный налог, если нет квитанции?

В соответствии со ст.362 Налогового кодекса России граждане не считают транспортный налог за себя. Расчетом занимаются инспекции — они не только исчисляют суммы налогов, но и формируют уведомления в виде таблицы, а также рассылают письма всем плательщикам.

В письме находится уведомление:

Если у вас несколько предметов обложения, то все они будут указаны в одном своде согласно ст.52 НК РФ. Вместе с уведомлением в письме будет платежное извещение:

Важно!

Если вам не пришел налог на автомобиль, вы не сможете его оплатить.

Без извещения вы не будете знать, какова сумма к уплате и по каким реквизитам платить.

- заплатить сумму, опираясь на прошлогодний налог; рекомендуется, перечислить сумму с запасом, чтобы не возникло недоимки из-за возможного изменения суммы в связи с повышением ставок или коэффициентов;

- проверить электронные сервисы — «Личный кабинет налогоплательщика» и портал «Госуслуги» (если вы зарегистрировали их), возможно, письма пришло на один из них в электронном виде;

- если вы живете не по адресу прописки и не оповестили ИФНС об этом, письма будут приходить вам на старый адрес; чтобы получать уведомления по месту фактического проживания, подайте в инспекцию заявление;

- если у вас есть «Личный кабинет» или профиль на «Госуслугах», вы можете самостоятельно загрузить извещение и оплатить транспортный налог без квитанции;

- можно воспользоваться сервисом «Единый налоговый платеж» — пополнить счет в «Личном кабинете» с помощью своей карты и оплачивать налоги через него;

- при отсутствии доступа к этим услугам вам нужно обратиться в ИФНС лично и получить дубликат квитанции;

- оплатить налог можно и через сторонние ресурсы — сервисы обслуживающих вас банков и электронных счетов и кошельков, а также специальные платежные системы и сайты, терминалы и банкоматы.

Как оплатить транспортный налог через Сбербанк?

Самый популярный способ оплатить налог на машину, если нет квитанции: в Сбербанке.

В этом банке не взимается комиссия за транзакции налоговых платежей и предлагается множество способов оплаты:

- через сервис «Сбербанк Онлайн»;

- приложение для телефонов;

- терминалы и банкоматы;

- в отделениях.

В отделении без письма от ИФНС вам будет трудно перечислить сумму, т. к. придется заполнять квитанцию на оплату транспортного налога. Вам выдадут форму № ПД-4.

Чтобы узнать платежные реквизиты своей ИФНС вы можете воспользоваться специальным сервисом:

- Откройте страницу услуги.

- Вы можете найти данные по номеру инспекции либо по адресу.

- Номер ИФНС можно найти в интернете.

- Адрес указывается по системе СИОН.

- Когда сервис идентифицирует инспекцию, нажмите на кнопку «Далее».

- Вот реквизиты, которые нужно вписать в форму ПД-4. Обратите внимание — сервис предлагает заполнить поручение онлайн либо сразу заплатить сумму.

Вам останется узнать сумму либо вписать ее примерное значение. Для осуществления транзакции через терминал или банкомат вам точно так нужно вписать все реквизиты и внести деньги наличными либо картой.

Через приложение Сбербанка

Легкий способ оплаты — через мобильную версию «Сбербанка Онлайн»:

- Войдите в приложение.

- Перейдите во вкладку «Платежи».

- Спуститесь по списку до строки налогов.

- Выберите налоговые платежи.

- Вы можете найти сумму к уплате несколькими способами — по индексу, по ИНН или по реквизитам инспекции.

- Первый способ — нужно ввести индекс. Он указан в извещении первой строкой.

- После ввода индекса отобразится сумма по этому извещению.

- Если искать по ИНН, то система найдет только ваши долги, т. е. суммы, по которым вы просрочили. А текущие налоги не будут выявлены.

- Вот найденные суммы.

- Третий способ — введите реквизиты.

- Также здесь можно отсканировать код с квитанции. Откроется камера, вам нужно поднести телефон к извещению и навести на большой штрихкод слева.

- Сразу будут выгружены электронные реквизиты.

Важно!

Оплачивать нужно со своего счета, иначе транзакция не дойдет по соответствующим данным, ведь при оплате с чужой карты или счета плательщиком в чеке будет владелец карты или счета.

Через сайт Сбербанка

При невозможности воспользоваться мобильным приложением воспользуйтесь полной версией сайта организации:

- Откройте страницу сервиса.

- Войдите в систему путем ввода логина, пароля и кода из СМС-сообщения.

- Перейдите в раздел переводов и платежей.

- Здесь найдите строку налогов.

- Выберите ФНС России.

- Как и в приложении, найти платеж можно по индексу, ИНН или по реквизитам ведомства.

- Если искать по индексу, отобразится один конкретный платеж — по введенной квитанции.

- По ИНН система найдет все просроченные платежи лица.

- По реквизитам тоже будут выданы те суммы, которые относятся к этой инспекции.

Онлайн без квитанции

Оплатить налог на авто без квитанции онлайн можно не только через Сбербанк, но и другие сервисы. Первый из них — «Личный кабинет налогоплательщика». Войдите в свой ЛКН, на главной странице отразится сумма к уплате и кнопка для осуществления транзакции.

Вам будут даны варианты для оплаты — различные банки. Выберите свой банк, введите данные карты и оплатите долг.

Другой способ — для лиц, не имеющих «Личный кабинет». Можно воспользоваться сервисом налоговой «Заплати налог»:

- Откройте страницу услуги.

- Выберите свой статус — физическое лицо, и уплату налогов.

- Система предложит вам ввести индекс извещения. Но поскольку мы рассматриваем случай без квитанции, то пропускаем этот шаг.

- Придется указывать данные вручную.

- Укажите вид платежа и сумму. Если вы не знаете точную сумму, можно воспользоваться калькулятором ФНС и рассчитать, какой налог вам был начислен.

- Нужно указать ваш адрес, номер инспекции и ОКТМО.

- Теперь укажите собственные данные и нажмите кнопку «Оплатить».

- Вас переведут на новую страницу, здесь выберите способ оплаты и далее осуществите транзакцию.

Без квитанции можно оплатить налог и на «Госуслугах» — войдите в свой профиль и в разделе «Налоговая задолженность» нажмите на кнопку оплаты. Обратите внимание — сервис показывает только долги, т. е. просроченные платежи. Многие пользователи ждут срока уплаты и на следующий день, 2 декабря, когда сумма появляется в аккаунте, сразу оплачивают задолженность, пеня даже не успевает начислиться.

Также оплатить онлайн без квитанции можно:

- через любой электронный кошелек;

- через надежные платежные сайты — например, а3.ru.

Как оплатить транспортный налог без квитанции по ИНН?

Без квитанции налог на транспорт и без ИНН вы не сможете просто оплатить начисление, т. к. сумму нужно искать либо по номеру квитанции, либо по ИНН. Единственный вариант в такой ситуации — указание реквизитов, а это намного сложнее, чем найти свой ИНН или платежное извещение.

Если извещение найти не удается и у вас нет «Личного кабинете налогоплательщика», воспользуйтесь услугой ФНС — «Узнай ИНН». По вашим паспортным данным вам будет показан ваш номер.

Важно!

По ИНН вы сможете найти только просроченные платежи.

Оптимальный способ — зарегистрировать «Личный кабинет», найти электронное извещение и по индексу документа оплатить налог через любой удобный сервис. Так вы узнаете и точную сумму к уплате, ведь иначе вам придется перечислять примерную сумму, которая может быть больше или меньше реальной.

Итоги

- Оплатить транспортный налог без бумажной квитанции можно различными способами.

- Можно найти платежи по индексу извещения, по ИНН либо по реквизитам инспекции.

- С помощью мобильного приложения Сбербанка можно оплатить налог по штрихкоду квитанции.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Наталья Анатольевна

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

a2226 ›

Блог ›

Водителю на заметку. Что делать, если не пришла квитанция транспортного налога?

До 1 декабря каждый собственник машины должен рассчитаться с государством за предыдущий год. Налоговая инспекция за несколько месяцев до часа «икс» присылает соответствующее уведомление с указанной в нем суммой для оплаты. А что делать, если «зима уже катит в глаза», а заветной бумажки из налоговой все нет?

Первое и самое разумное объяснение: вам не пришло уведомление об оплате транспортного налога потому, что у вас… нет автомобиля. Другое основывается на том, что автомобиль у вас все-таки есть, но вы не являетесь его собственником. Но если все-таки именно вы – хозяин авто, а бумажка из налоговой не пришла, значит о транспортном налоге можно благополучно забыть. Стоп! Это, конечно же, не так.

Другое основывается на том, что автомобиль у вас все-таки есть, но вы не являетесь его собственником. Но если все-таки именно вы – хозяин авто, а бумажка из налоговой не пришла, значит о транспортном налоге можно благополучно забыть. Стоп! Это, конечно же, не так.

Ситуация не частая, но возможная. Пресловутый человеческий фактор, извините, еще никто не отменил. Он может сыграть в любой момент. Кто-то в инспекции что-то напутал, «Почта России» потеряла заказное письмо, почтальон, вместо того, чтобы вручить вам его лично, бросил в ящик – да не в тот…

Закон гласит: неполучение уведомления о налоге не освобождает от ответственности перед государством по его оплате (идеально, своевременной). Но если письмо от налоговой с квитанцией об оплате транспортного налога все же не дошла до адресата, ему следует проявить инициативу, обратившись в инспекцию самостоятельно.

До установленного срока (лучше – заранее, а не в последний день) следует проверить факт начисления налога в электронном кабинете на сайте налоговой службы. Правда, чтобы завести личную страницу, надо все-таки один раз придти в налоговую инспекцию. Зато потом это освободит вас от кучи разных проблем и сэкономит время в будущем.

Итак, вы заходите в личный кабинет и, о счастье, никаких уведомлений о том, что вы должны заплатить транспортный налог, нет. Повезло? Нет. По закону гражданин должен сам до 31 декабря сообщить об автомобилях, находящихся в его собственности. В этом случае в налоговую можно не ходить. Только на почту, чтобы отправить заказным письмом копии документов о регистрации ТС.

Если этого не сделать, автовладельцу грозит штраф в размере 20% от суммы налога. Эта норма вступает в силу с 1 января 2017 года.

Если вы… забыли заплатить транспортный налог вовремя, ждите в следующем году повышенной суммы. Платить пени придется за каждый день просрочки – по 1/300 от ставки рефинансирования Центрального банка.

После продажи автомобиля обязанность платить транспортный налог с вас снимается. Данные о том, что вы больше не «автособственник», поступают в инспекцию из ГИБДД, поэтому если новый собственник за 10 дней не поставил машину на учет, можно подстраховаться и написать заявление о прекращении регистрации. Иначе все то время, пока авто формально числится за вами, транспортный налог продолжит «капать» на ваш счет.

Данные о том, что вы больше не «автособственник», поступают в инспекцию из ГИБДД, поэтому если новый собственник за 10 дней не поставил машину на учет, можно подстраховаться и написать заявление о прекращении регистрации. Иначе все то время, пока авто формально числится за вами, транспортный налог продолжит «капать» на ваш счет.

Не надо платить транспортный налог и за авто, которое угнали. Правда, в этом случае, ГИБДД самостоятельно оповещать налоговую не будет. Это придется сделать самому пострадавшему – ехать лично в инспекцию со справкой из полиции об угоне ТС. Причем, с оригиналом – копиям государство в лице его чиновников не верит.

Что делать, если не пришло извещение о транспортном налоге?

Многим может показаться, что отсутствие квитанции от налоговиков – это невозможная ситуация. Несмотря на это, подобная ситуация является достаточно распространенной.

Причин для этого может быть очень много, но в любом случае проблему придется решать, зная что делать если не пришел транспортный налог. Автовладельцев в этой ситуации интересует вопрос, кто отвечает за неоплату налогу перед законом, если уведомление не пришло по почте.

Может показаться, что вины собственника здесь нет, так как налоговая должна была отправить квитанцию на почту в виде заказного письма, а почта должна была выдать его под личную роспись.

Но все не так однозначно, и ниже представлена информация, которая позволит понять, почему.

Возможные причины

Если не пришло налоговое уведомление на транспортный налог, причин для этого может быть достаточно много.

Согласно современного законодательства, собственник транспортного средства обязан произвести оплату налога не позднее установленных налоговым законом сроков.

Есть, конечно, некоторые исключения в определенных категориях транспорта, категории граждан и технические параметры ТС, которые могут дать определенные исключения.

Произвести платеж в срок достаточно сложно, если в свое время не была получена квитанция на оплату налога.

Причина в том, что каждый плательщик должен знать, какая сумма должна быть уплачена за текущий год, появилась ли задолженность и положены ли были определенные льготы на налог, которые будут снижать обозначенную сумму.

Причин, по которым квитанция на оплату налога не была выдана на руки, может быть достаточно много.

Среди самых распространенных из них можно отметить:

- Автомобиль оформлен не на собственника, а на льготника, который может вообще ничего не оплачивать.

- Технические и информационные сбои в процессе передачи данных, полученных от ГИБДД. Они просто не знают, что тот или иной человек стал собственником авто. Дорожная служба должна сообщить налоговым органам о перерегистрации в течении 10 дней после совершения сделки.

- Собственник авто сам забыл сообщить в налоговую о том, что стал собственником нового авто, поставленного на официальный учет в ГИБДД.

- Между этапами высланного уведомления были проведены какие-то заминки или произошла элементарная утеря писем.

- Возникновение технических сложностей в проводимых перерасчетах, обнаружение ошибок в начисленном транспортном налоге.

Между фактом отправления ценного письма по почте, передачей его собственнику авто под роспись и принятием адресатом положена достаточно большая разница.

Заказное письмо могло просто затеряться, его могли украсть из почтового ящика, куда сотрудник почтового отделения кидает его, если адресата не оказалось дома.

В подобных ситуациях потребуется обратиться с вопросами непосредственно в почтовую организацию. Делать это нужно только после того, как было получено точное доказательство вины службы почтовых отправлений.

Получить точную информацию по отсутствии вины налоговой и по вине почты можно в налоговой, у сотрудника, который проводил расчеты по определенному транспортному средству.

Не пришла квитанция – варианты действий

Итак, не пришло извещение о транспортном налоге, что можно сделать в данной ситуации.

В первую очередь нужно осознать, что современное законодательство достаточно серьезно контролирует факты оплаты начисленных налогов.

Пассивной реакции на пренебрежение человеком установленных правил ожидать не стоит.

Налоговое законодательство активно пропагандирует тот факт, что собственники авто самостоятельно должны обратиться в налоговую службу, если не было получено заказное письмо с уведомлением относительно суммы обязательного платежа по налогу.

Действия при отсутствии регистрации авто

Если уведомление не было получено до 1 октября настоящего года, у собственника есть время до конца года, чтобы дать знать налоговым органам, что в этом году было приобретено то или иное транспортное средство.

Выглядеть это может так – человек приобрел транспортное средство в мае 2018 года, но до 1 октября 2019 так и не получил никакого уведомления относительно оплаты налога на приобретенный автомобиль.

В подобной ситуации действия должны быть следующие:

- В налоговую службу подаются основные сведения по приобретенному авто. Сделать это нужно до 31 декабря 2019 года.

- После этого сотрудники налоговой службы рассчитают сумму платежа и сразу выставят соответствующий счет посредством отправленного заказного письма с суммой оплаты.

Если авто было приобретено год назад, налог будет рассчитан с момента его приобретения. Если авто за это время было продано, за период пользования им все равно придется заплатить.

Проверка через специальные сервисы

Если человек привык жить по правилам, выполняя все возложенные на него обязательства, можно самостоятельно проверить, был ли оплачен налог на авто, есть ли задолженность по транспортному налогу.

Сделать это можно через личный кабинет на сайте «Налог» и провести все необходимые проверки.

Они будут показаны только в том случае, если собственник авто был ранее зарегистрирован в базе в качестве налогоплательщика, то есть если сотрудник налоговой службы выдал в свое время пароль к доступу в личный кабинет.

Если этого не произошло ранее, придется лично посетить налоговую и получить пароль для авторизации на официальном сайте в личном кабинете.

Если становится ясно, что налог долго не платился, стоит удостовериться в том, не было ли подано заявление в суд. Для этого потребуется посетить сайт ФССП, то есть федеральной службы судебных приставов, ввести свои личные данные.

В результате можно будет увидеть в базе, если ли информация по тому или иному человеку или нет. Если в результате поиска высветилась запись – ничего не найдено – можно быть спокойными, в суд налоговая инспекция еще не подала.

Отсутствие подачи заявления в суд не является основанием для того, чтобы забыть про транспортный налог полностью. Это просто своеобразная отсрочка, во время которой нужно постараться заплатить налог.

Действия при отсутствии извещения

Одновременно со сроками подачи информации относительно прав собственности на авто, налогоплательщику нужно знать, какой предусмотрен алгоритм действий на случай, если так и не пришел квиток на транспортный налог.

Шаги, которые нужно будет предпринять собственнику авто во избежание проблем, должны быть следующими:

- на стандартном бланке КНД 1153006 пишется сообщение, в котором указывается, что человек является собственником авто. Обязательно указываются параметры самого транспортного средства и его собственника;

- к сообщению прикладывается копия свидетельства о регистрации в ГИБДД авто на имя налогоплательщика.

Если в собственности есть сразу несколько транспортных машин, декларация должна быть подана на каждый из них. Сообщение такого плана подается только раз.

В случае, если и после этого не было получено извещение относительно необходимой для оплаты суммы, собственник будет иметь полное право ничего не предпринимать.

Владелец авто, как добросовестный налогоплательщик, все сделал со своей стороны, он не уклонялся от оплаты, соответственно вся последующая ответственность будет лежать на сотрудниках налоговой организации.

Несмотря на это, оплатить налог все равно придется, просто не будут назначены никакие штрафы.

Можно ли не оплачивать налог?

Еще несколько лет назад, до того, как наступили определенные изменения в постановке на регистрационный учет авто, можно было не платить налог, если на почту не пришла квитанция.

Более того, законодательство того времени не призывало к тому, чтобы предпринимать те или иные шаги в подобной ситуации.

На данный момент ситуация является прямо противоположной. Отсутствие присланного по почте уведомление не является основанием для неуплаты налога, соответственно потребуется решить вопрос, как оплатить транспортный налог если не пришла квитанция, то есть совершить определенные действия, предусмотренные современным законодательством.

Если в распоряжении находится авто, если ясно, что до 1 октября за него нужно будет заплатить налог, а квитанция не пришла, потребуется зайти в личный кабинет ресурса «Nalog», найти там квитанцию, распечатать ее и провести оплату через банк.

Последствия неуплаченного налога

Если налогоплательщик по какой-то причине уклоняется от оплаты налоговых обязательных платежей, это автоматически приведет к негативным последствиям.

При отсутствии оплаты транспортного налога есть риск столкнуться со штрафом, объем которого может достигать 20% от всей задолженности.

Процент штрафа может быть взят за весь пройденный период задолженности, соответственно, если не прошло общего срока давности, три года, владелец транспортного средства обязан будет заплатить налог в принудительном порядке.

Налог может быть изъят автоматически из заработной платы, посредством искового заявления в налоговую инспекцию, которая обращается за помощью к судебным приставам.

Согласно установленным нормам, срок оплаты налога на транспорт в 2019 году говорит о том, что налоговые организации не сильно торопят налогоплательщиков, обеспечивают достаточно много времени на сбор денежных средств для внесения их в бюджет.

Несмотря на подобную лояльность, штрафы за просрочку могут быть достаточно серьезными. Кроме стандартных 20% штрафа есть и иные способы наказания.

Вот самые основные из них:

- начисление пени по неуплаченному налогу за каждый день неуплаты. Берется пеня в соотношении 1/300 от ставки рефинансирования ЦБ;

- в некоторых ситуациях судебные приставы могут на время арестовать транспортное средство. Данная форма воздействия применяется строго по решению суда и может быть присуждена после того, как водитель не оплатил штраф на протяжении полугода;

- лишение водительских прав;

- запрет на выезд за границу на транспорте, по которому не был уплачен налог.

Все существующие нормы несения ответственности и наказания, которые могут понести налогоплательщики перед судом или перед законом страны, могут быть отрегулированы на уровне современного законодательства.

Намеренное злоупотребление предоставленными правами или их нарушениями виде подделок документов и мошенничества наказываются согласно закону.

Сумма налога на транспорт, который обязательно должен быть оплачен собственником авто, в полноте отражается в налоговом уведомлении.

Это особое извещение, которое составляется по форме, установленной законом. Уведомление имеет установленную форму и направляется сразу к плательщику.

Если по какой-то причине извещение не было получено, если по этой причине не был уплачен налог, граждане должны будут сообщить налоговой организации о находящемся в собственности транспорте.

Данный закон был введен в действие с 2017 года, потому если информация будет представлена в этом или следующем году, налоговые службы не начислят налог за прошлые три налоговых отчетных периода.

Информация в инспекцию должна быть предоставлена только раз в год, то есть до 31 декабря текущего года.

На основании полученной информации сотрудники налоговой службы проводят необходимые расчеты и высылают налоговое уведомление физическим лицам. Сделано это может быть следующими способами – под расписку, по почте, а также через сайт в электронном формате.

Сделано это может быть следующими способами – под расписку, по почте, а также через сайт в электронном формате.

На практике бывают случаи, когда не приходит уведомление об уплате транспортного налога (ТН). Но это не может стать причиной невыполнения обязанностей по уплате ТН. О том, каковы основания не прихода уведомления, как поступить, если не пришли квитанции на транспортный налог, почему необходимо оплатить ТН, можно узнать в этой статье.

Вероятные причины

Если сотрудники налогового органа не прислали уведомление об оплате ТН, причин для этого может быть довольно-таки много. Законодательные положения устанавливают, что налогоплательщики обязаны в указанные законодательством сроки произвести оплату ТН. Если граждане вовремя не получат рассматриваемое уведомление, они не смогут оплатить ТН в указанный срок. Итак, квитанция на ТН может не прийти, если:

- Автотранспортное средство оформлено на имя гражданина, который является льготником, например, пенсионером.

- По причине технических и информационных сбоев дорожная служба не сообщила налоговую о том, что авто имеет нового собственника. Сделать это нужно в период 10-дневного срока с момента регистрации машины.

- Гражданин не сообщил уполномоченному органу о том, что он является новым хозяином машины, которая поставлена на учет в ГИБДД.

- Произошли технические сложности во время перерасчета ТН, и было обнаружены ошибки в начисленном ТН.

- Документ, который прислали по почте из другого региона, был потерян.

- Гражданин получил логин и пароль своего личного аккаунта и зарегистрировался на сайте https://www.nalog.ru/. При таком случае налогоплательщик не будет больше получать налоговое уведомление и за налоговыми поступлениями он должен проследить на сайте ФНС.

- Адресат сменил место прописки и не предупредил об этом уполномоченный орган. При таком обстоятельстве уведомление будет приходить по прежнему месту жительства.

Варианты действий

Если виновником произошедшего является почтовая служба, то гражданину нужно пойти в почтовую организацию. Если виной этому является сотрудник уполномоченного органа, проводившего расчеты по определенному автомобилю, то обратиться нужно в налоговую службу.

Если виной этому является сотрудник уполномоченного органа, проводившего расчеты по определенному автомобилю, то обратиться нужно в налоговую службу.

Перед тем как пойти в подразделение ФНС, откуда и было прислано уведомление, гражданин должен записаться на прием в онлайн режиме с помощью официального сайта компетентного органа. Можно также пойти в уполномоченный орган в часы приема физ. лиц.

Если потеряно налоговое уведомление, лицу ркомендуется распечатать этот документ, не обращаясь к налоговикам. Сделать это можно через личный кабинет (ЛК) плательщика налога, для чего нужно зарегистрироваться на сайте ФНС с помощью логина и пароля, который налогоплательщик получил от сотрудника компетентного органа. Иной способ авторизации является регистрация на портал Госуслуг, для чего гражданину необходимо пойти в МФЦ и подтвердить учетную запись.

Для распечатки квитанции нужно:

- На сайте налог.ру выбрать раздел «Физ. лица».

- Нажать на клавишу «Вход в ЛК».

- Нажать на опцию «Госуслуги, вход с помощью учетной записи с портала госуслуг», после того, как был введен логин и пароль. Потом нужно внести пароль, чтобы войти в ЛК.

- После выбора раздела «Документы налогоплательщика» выбрать уведомление по ТН и распечатать документ.

При отсутствии регистрации авто

Если собственник ТС не получил извещение до первого числа десятого месяца, то он должен до истечения года обратиться в налоговую службу и сообщить, что он купил автотранспортное средство. После этого работники уполномоченного органа должны рассчитать сумму платежа и выставить соответственный счет с помощью отправки заказного письма с суммой оплаты. Если машина была куплена год назад, то сотрудники будут рассчитывать налог со дня приобретения этого ТС.

Если автомашина была отчуждена, то гражданин все равно обязывается заплатить налог за время использования ТС.

Проверка и оплата ТН

Помимо уведомления об оплате ТН гражданин имеет возможность узнать о наличии задолженности через интернет. Для этого он должен зарегистрироваться на портале ФНС и запастись личным кабинетом с помощью пароля и логина, которые предоставил сотрудник уполномоченного органа, иначе лично придется посетить налоговую службу, чтобы получить логин и пароль. Если гражданин узнает, что ТН долгое время не оплачивался, то ему необходимо войти на официальный сайт ФССП и проверить было ли возбуждено судебное разбирательству по этому делу.

Для этого он должен зарегистрироваться на портале ФНС и запастись личным кабинетом с помощью пароля и логина, которые предоставил сотрудник уполномоченного органа, иначе лично придется посетить налоговую службу, чтобы получить логин и пароль. Если гражданин узнает, что ТН долгое время не оплачивался, то ему необходимо войти на официальный сайт ФССП и проверить было ли возбуждено судебное разбирательству по этому делу.

Оплата налога без квитанции

Если не пришла квитанция об оплате ТН, то налогоплательщик должен соблюсти определенный алгоритм действий для оплаты ТН, а именно:

- Распечатать квитанцию либо лично обратиться в компетентный орган;

- Совершить платеж квитанции посредством: любого банка, ЛК в «сбербанк онлайн», платежного терминала Сбербанка РФ.

Оплату налоговой суммы можно произвести также через портал Госуслуг либо на сайте налог.ру, для чего необходимо зайти на указанный сайт и:

ПОМНИТЕ! Каждый случай индивидуален. Возможно, чтобы избежать временных и денежных затрат лучше проконсультироваться со специалистом. Решить проблему

- нажав на клавишу «Эл. сервисы», нажать на клавишу «Заплати налоги»;

- выбрав опцию «Уплата налогов физ. лиц», нажать на «ТН»;

- указать платежную сумму, а потом выбрать клавишу «Далее»;

- внеся ИНН, нажать на клавишу «Далее» и оплатить.

Можно ли не оплатить налог

До сих пор, если налогоплательщик не получал уведомление об оплате ТН, то он мог и не платить ТН. Это законодательное положение было отменено и, согласно внесенным законодательным изменениям, если гражданин не получить квитанцию, он обязывается предпринять действия для оплаты ТН, то есть он не освобождается от оплаты налога, если не получит квитанцию.

Квитанцию можно найти на сайте налог.ру, после чего необходимо распечатать этот документ и оплатить через банковское учреждение.

Если гражданин отказывается оплатить ТН, то это приведет к неблагоприятным последствиям, например, наложению штрафа, размер которого в 2019 г. может достигнуть больших размеров, вплоть до 20% от всей задолженности. Помимо штрафа возможны и иные наказания в виде:

может достигнуть больших размеров, вплоть до 20% от всей задолженности. Помимо штрафа возможны и иные наказания в виде:

- начисления пени по неуплаченному налогу за каждодневную неуплату;

- наложения ареста на ТС налогоплательщика по решению суда;

- лишения водительского удостоверения;

- запрета на выезд за рубеж на машине, по которой не была оплачена налоговая сумма.

Итак, если не приходит налоговое уведомление, плательщик налога не должен бездействовать. Ему следует посмотреть и получить повторную квитанцию либо лично на месте, либо через интернет. После этого необходимо распечатать квитанцию и оплатить ТН, иначе гражданину не избежать неблагоприятных последствий.

Что делать если не пришел транспортный налог? обновлено: Февраль 13, 2019 автором: admin

О необходимости уплаты ежегодного транспортного сбора автовладельцам должно напомнить уведомление из ФНС, но его не всегда присылают. В этой ситуации законопослушный гражданин скорее забеспокоится, чем обрадуется. Ведь надо выяснять, в чем дело, а это дополнительные хлопоты и время, поиски нужных инстанций. О том, что предпринять, когда не приходит налог на автомобиль, почему это бывает, следует ли вообще что-то делать, читайте в статье.

Когда и куда приходит квитанция

Транспортный сбор начисляется за каждый период в году, в котором ТС было зарегистрировано на конкретного владельца. То есть расчет возможен только когда он закончится, поэтому, например, за 2018 год нужно будет платить в 2019-м. Когда приходят налоги на автомобиль, определяется сроком уплаты. Деньги за предыдущий год следует внести до 1 декабря текущего.

А чтобы автовладельцы заранее рассчитали свой бюджет, уведомления рассылают с июня до 1 октября, иногда с опозданием на несколько дней. Законом (ч.2 ст.52 НК РФ) в этой части предусмотрено следующее:

В случае, если обязанность по исчислению суммы налога возлагается на налоговый орган, не позднее 30 дней до наступления срока платежа налоговый орган направляет налогоплательщику налоговое уведомление.

Чтобы дождаться квитанции, нужно знать, куда приходит налог на автомобиль. В ФНС известен адрес каждого резидента, но только тот, по которому человек зарегистрирован. Если он живет в другом месте, сотрудники службы об этом знать не обязаны. Ведь данные налогоплательщика берутся из документов, в частности, паспорта. А там указывается только адрес регистрации.

Почему не приходит налог на автомобиль

Даже когда владелец движимого имущества живет там, где прописан, много лет вносит транспортный сбор, однажды он может не обнаружить уведомления о нем в своем почтовом ящике. Если разбираться, почему не приходит налог на автомобиль, можно обнаружить одну из следующих причин:

- Владелец попал в категорию льготников, которые могут не платить сбор. Это регулируется региональными законами, так что о возможных изменениях он может и не узнать, если специально их не отслеживает.

ФНС же не оповещает о новшествах, а просто не присылает квитанцию.

- Среди имущества, которое есть у собственника, машина не значится. Это может быть из-за сбоев в электронной базе ГИБДД, откуда в ФНС поступают сведения, или погрешностей в работе самой налоговой службы.

- Машина куплена недавно, и при регистрации в ГИБДД произошла ошибка. Например, неправильно внесены данные автовладельца. Естественно, что в ФНС тоже не окажется нужной для расчета сбора информации. Ведь она передается туда из ГИБДД.

- Уведомление затерялось на почте, что бывает очень часто. Или оно было изъято посторонним человеком из почтового ящика.

Причиной отсутствия квитанции и определяются действия налогоплательщика.

Рекомендуем прочитать о том, какой потребуется заплатить налог с продажи автомобиля. Из статьи вы узнаете о том, каким налогом облагается продажа авто, сумме налога, когда его необходимо оплатить, а когда оплату можно избежать.

А подробнее о том, кто освобождается от уплаты транспортного налога.

Что делать, если не пришел

Поскольку формирование и отправление налоговых уведомлений зависит от нескольких служб, возможно, придется обращаться в каждую из них:

- Для начала стоит пойти в свой территориальный отдел ФНС. Нужно взять паспорт, ИНН, чтобы выяснить, есть ли у налоговиков информация о наличии в собственности человека машины.

То же можно сделать и самостоятельно через личный кабинет на сайте ФНС. Искать следует среди объектов налогообложения. Если автомобиль числится как имущество, нужно выяснять, почему не прислали квитанцию на уплату сбора.

- При отсутствии ТС среди принадлежащих человеку объектов налогообложения нужно идти в МРЭО ГИБДД. Важно выяснить, не пропала ли оттуда информация о постановке ТС на учет, нет ли ошибок в базе службы. Если они есть, нужно добиваться их исправления, то есть писать заявление на имя начальника службы. Когда регистрация ТС восстановлена, необходимо взять справку об этом и представить ее в налоговую.

- Если в ГИБДД машина состоит на учете, данные собственника не искажены, заявление нужно писать в ФНС. В этой ситуации ошиблась именно налоговая. Заявление заполняется по форме КНД 1153006, бланк которого выдадут в отделе.

Если в налоговой службе утверждают, что уведомление отправлено, значит, виновной в его отсутствии у адресата может быть «Почта России». Но в таком случае информация о налоге, сумма будут «висеть» в личном кабинете на сайте ФНС. И оплатить его автовладелец сумеет без бумажной квитанции.

Смотрите в этом видео о том, что делать, если не пришло уведомление об оплате транспортного налога:

Можно ли не платить

Удастся ли избежать уплаты транспортного сбора, зависит от причины, по которой отсутствует квитанция:

- Если она утеряна на почте, или автовладелец не получил ее потому, что живет по иному адресу, он станет задолжником. Ведь в ФНС машина как объект налогообложения числится, сбор рассчитан, информация о необходимости вносить его до сведения собственника доведена. Неуплата приведет к многократному увеличению долга.

- Если налог на автомобиль не приходит, квитанция не выписывается из-за отсутствия в ФНС данных об объекте собственности, не платить за машину некоторым удается годами. Но в конце концов приходится это делать, причем отдавать деньги за последние 3 отчетных периода сразу. Если автовладелец не информирует ФНС о наличии у него в собственности авто, он может считаться уклоняющимся от налогов.

Но когда он не раз заполняет сообщение об этом на сайте службы или лично в отделе, и ничего не меняется, вина уже не его. И не платить при отсутствии уведомления в этом случае он может. Точнее, ему не удастся отдать деньги. Ведь перечислять их не за что, так как в ФНС его транспорт не числится. Норма регулируется частью 4 статьи 57 НК РФ:

В случаях, когда расчет суммы налога производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения налогового уведомления. Мнение эксперта Надежда Смирнова Эксперт по автомобильному праву Во втором случае все же нужно добиваться внесения машины в число объектов налогообложения. Иначе ее владельца потом могут признать нарушителем закона. А если он захочет продать имущество, не исключено, что покупатель потребует оплаченные квитанции по транспортному сбору за предыдущие годы.

Последствия неуплаты налога на автомобиль

Самое легкое, что может быть при неуплате транспортного сбора, это необходимость потом вносить деньги за 3 года сразу. Выполнения условия требует статья 52 НК РФ:

Налог, подлежащий уплате физическими лицами в отношении объектов недвижимого имущества и (или) транспортных средств, исчисляется налоговыми органами не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

Мера предпринимается, когда из-за ошибки чиновников налоговые объекты исчезают из базы ФНС. А сам автовладелец в этом не виноват, ведь он зарегистрировал машину в ГИБДД, добивался восстановления информации в реестре службы.

Последствия будут иными, когда квитанции отправляются, но собственник машины их по какой-то причине не получает. ФНС может обратиться с иском в суд, ведь это рассматривается как уклонение от уплаты транспортного сбора. По решению инстанции приставы могут арестовать имущество, в том числе машину, банковские счета.

А налог придется платить не только за 3 предыдущих года, но еще и вместе с пеней за каждый день просрочки, немалым штрафом, исчисляемым от суммы ТН. Последняя норма закреплена в части 1 статьи 122 НК РФ:

Неуплата или неполная уплата сумм налога (сбора, страховых взносов) в результате … иного неправильного исчисления налога (сбора, страховых взносов) или других неправомерных действий (бездействия), если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 129.3 и 129.5 настоящего Кодекса, влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора, страховых взносов).

Собственник ТС может попасть в базу должников, которым запрещено выезжать за границу, лишится возможности продать машину.

Если не приходит налог на автомобиль, это не значит, что его владельцу предоставлен шанс сэкономить. Наоборот, он приобрел проблему, требующую решения. Нужно обязательно обращаться в ФНС, ГИБДД, чтобы не стать нарушителем закона.

Полезное видео

Смотрите в этом видео о том, чем может закончится неуплата транспортного налога:

Полезные публикации

как избежать долгов / Многофункциональный Центр г. Магнитогорска

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье редактор портала gosuslugi.ru Максим Ильяхов рассказал, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Транспортный налог

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства. Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог. Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на

http://gosuslugi.ru (новая версия:

http://beta.gosuslugi.ru).

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность. С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят.

После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность. Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на http://beta.gosuslugi.ru;

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

Транспортный налог: как избежать долгов

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны. Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

Транспортный налог

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства. Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru).

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят.

После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на http://beta.gosuslugi.ru;

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

Платить можно в банке или прямо на сайте банковской картой. Комиссии не было. Сейчас то же самое уже можно делать не только на сайте, но и в мобильном приложении.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. Это проще, чем кажется: достаточно прийти в центр обслуживания (https://esia.gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

На всякий случай проверьте задолженность прямо сейчас. На это уйдет 5 минут, зато потом не придется платить штрафы.

1. Если вы владеете транспортным средством, вы обязаны платить налог

2. Налог нужно было оплатить до 1 октября. Следите за налогом сами на http://nalog.ru

3. Если не оплатили до 1 октября, проверьте налоговую задолженность на портале госуслуг (http://gosuslugi.ru).

4. Вместе с налоговой проверьте судебную задолженность. И оплатите прямо на портале, если она есть.

Марина Басова

Похожие материалы

Статейная реклама. Транспортный налог

Транспортный налог: как избежать долгов

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье мы расскажем, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Транспортный налог

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства. Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru).

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят. После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

- Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на http://beta.gosuslugi.ru;

- Заполните паспортные данные, СНИЛС, ИНН;

- Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

- Посмотрите результат.

Транспортный налог | Шурышкарский район

Транспортный налог: как избежать долгов

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье редактор портала gosuslugi.ru Максим Ильяхов рассказал, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Транспортный налог

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства. Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru).

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят.

После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтес

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

Платить можно в банке или прямо на сайте банковской картой. Комиссии не было. Сейчас то же самое уже можно делать не только на сайте, но и в мобильном приложении.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Если вам нужно получить более сложные

услуги — лучше пройти подтверждение личности. Это проще, чем кажется:

достаточно прийти в центр

обслуживания

(https://esia.gos

На всякий случай проверьте задолженность прямо сейчас. На это уйдет 5 минут, зато потом не придется платить штрафы.

1. Если вы владеете транспортным

средством, вы обязаны платить налог

2. Налог нужно было оплатить до 1 октября. Следите за налогом сами на http://nalog.ru

3. Если не оплатили до 1 октября, проверьте налоговую задолженность на портале госуслуг (http://gosuslugi.ru).

4. Вместе с налоговой проверьте судебную задолженность. И оплатите прямо на портале, если она есть.

Как узнать свои долги по алиментам, налогам, кредитам или судебную задолженность

- Подборка

- 9 инструкций

Как проверить и оплатить судебные и налоговые задолженности. Как узнать свою кредитную историю и проверить неоплаченные штрафы. За какие долги могут не выпустить за границу и лишить водительских прав.

Как проверить штрафы ГИБДД. Как оплатить штрафы ГИБДД со скидкой 50%. Как обжаловать штраф ГИБДД

Как проверить штрафы за неправильную парковку. Как оплатить штраф. Как оспорить штраф. Как вернуть деньги за уже оплаченный штраф, если его аннулировали

Как проверить начисленные налоги. Как узнать налоговую задолженность онлайн по ИНН. Как оплатить долги по налогам. Как оформить рассрочку по уплате налоговой задолженности

Как проверить задолженности по кредитам. Где хранится кредитная история и как ее оспорить. Чем грозят кредитные задолженности

Как проверить задолженности на сайте Федеральной службы судебных приставов. За какие долги могут лишить прав. За какие долги могут не выпустить за границу. Как получить справку об отсутствии судебных задолженностей

Как рассчитывается транспортный налог. Кто имеет право не платить транспортный налог. Нужно ли самостоятельно сообщать в налоговую о своем автомобиле. Как рассчитать сумму налога при помощи специального калькулятора. Как уплатить налог

Что такое НДФЛ и кто обязан его платить. Когда нужно самостоятельно подавать декларацию. Как правильно заполнить декларацию 3-НДФЛ и уплатить подоходный налог

Как рассчитывается налог на имущество в Москве. Где узнать актуальные налоговые ставки. Кто имеет право на льготы по имущественному налогу. Как сообщить в налоговую о своем имуществе

Как рассчитывается земельный налог. За какие участки платить налог не нужно. Нужно ли самостоятельно сообщать в налоговую о своем участке, если не приходят налоговые уведомления

Закон «ОТСУТСТВИЕ НАЛОГА НА АВТОМОБИЛЬ»

2017 Ставка налоговых льгот 53%

- Налоговая скидка на автомобиль применяется к первой стоимости 20 000 долларов соответствующего автомобиля и применяется только к сумме налога.

- Если оценочная стоимость транспортного средства составляет 1000 долларов или меньше, владелец не должен платить налоги на личную собственность.

Что такое Закон об освобождении от уплаты налога на личную собственность?

Закон о налоговых льготах на личную собственность 1998 года предусматривает налоговые льготы для легковых автомобилей, мотоциклов, пикапов или панельных грузовиков с зарегистрированной полной массой менее 7 501 фунт.Для квалификации автомобиль должен:

принадлежать физическому лицу или сдаваться в аренду физическим лицом по договору, требующему уплаты налога на личное имущество;

И

использовать менее 50% в коммерческих целях.

Дома на колесах, трейлеры и сельскохозяйственные автомобили не подпадают под налоговые льготы.

Имеет ли мой автомобиль право на освобождение от уплаты налога на автомобили?

Если вы можете ответить ДА, на любой из следующих вопросов, ваш автомобиль считается по закону штата имеющим коммерческое использование, а не имеет права на освобождение от уплаты налога на автомобили.

- Возмещается ли работодателем более 50% годового пробега, используемого в качестве деловых расходов для целей федерального подоходного налога. OR ?

- Вычитается ли более 50% амортизации, связанной с автомобилем, в качестве коммерческих расходов для целей Федерального подоходного налога?

- Списывается ли стоимость автомобиля на расходы в соответствии с разделом 179 Кодекса налоговой службы?

- Автомобиль взят в лизинг у вас, и лизинговая компания платит налог без вашего возмещения?

Почему для меня важен Закон о налоговых льготах на недвижимое имущество?

Закон о налоговых льготах на личную собственность 1998 года предусматривает налоговые льготы для любых легковых автомобилей, мотоциклов, пикапов или грузовиков, имеющих зарегистрированный вес брутто менее 7 501 фунт.Транспортное средство должно принадлежать физическому лицу или сдаваться в аренду и НЕ использоваться в коммерческих целях.

Транспортные средства, для которых предусмотрены налоговые льготы, указаны в вашей налоговой накладной и показывают уменьшение той части налога, которую уплачивает Содружество. Для квалифицированных транспортных средств ваш налоговый счет уменьшается на 53% (процент налоговых льгот в 2016 году) на первые 20 000 долларов США. Если оценочная стоимость вашего автомобиля, отвечающего критериям, составляет 1000 долларов или меньше, ваш налог был отменен, и доля Содружества составила 100%. Налоговые льготы рассчитываются с использованием эффективных налоговых ставок города, действовавших на 1 августа 1997 года.

Поскольку городские власти приняли «Подачу в порядке исключения» с 01.01.06, жители Чесапика будут обязаны регистрировать свои автомобили в налоговой инспекции только один раз. Только лица, у которых есть новая информация для сообщения или с изменениями, должны будут регистрироваться. Поэтому важно, чтобы вы проверяли свои счета по налогу на имущество, чтобы убедиться, что ваши автомобили соответствуют требованиям. Если ваше транспортное средство не соответствует требованиям или вы не уверены, будет ли оно иметь право на льготу по налогу на автомобиль, потому что он частично используется в деловых целях, обратитесь к уполномоченному налогового управления.Когда вы платите налоги за квалифицированные автомобили, вы подтверждаете городским властям, что ваш автомобиль был квалифицирован правильно.

Часто задаваемые вопросы: что нужно знать о Законе о налоговых льготах на личное имущество

Кто определяет, имеет ли транспортное средство право на «Налоговый кредит на автомобиль»?

Комиссар по доходам определит, соответствует ли ваш автомобиль требованиям.

Как я могу определить, соответствует ли мой автомобиль требованиям?

Подходящим транспортным средством считается любой легковой автомобиль, пикап, панельный грузовик или мотоцикл, использованный менее чем на 50% в некоммерческих целях.Комиссар по доходам принимает решение в соответствии с руководящими принципами штата.

- Начиная с 1 января 2003 года, владельцы транспортных средств должны будут подтверждать в Отделе транспортных средств (DMV), что они используются в личных или деловых целях. Сертификация будет частью каждого заявления на первоначальную и продленную регистрацию транспортного средства в DMV. В свою очередь, DMV проинформирует город об этой информации.

- Если в любое время ваш автомобиль больше не соответствует критериям налоговой льготы на автомобиль, вы должны сообщить об этом городским властям и DMV.

Сдаю машину в аренду. Получу ли я налоговые льготы?

Если автомобиль предназначен для личного пользования и лизинговая компания не платит налоги без вашего возмещения.

Если у меня есть грузовик или мотоцикл, получу ли я налоговые льготы?

Да, если он находится в частной собственности и для личного пользования. Грузовые автомобили также должны иметь вес брутто менее 7 501 фунт.

Как долго мне нужно будет платить налог на имущество физических лиц за мою машину?

Первоначально предполагалось, что на принятие Закона 1998 года о налоговых льготах на личную собственность потребуется пять лет.Однако с учетом текущих бюджетных ограничений, налоговая льгота на автомобили будет постепенно вводиться дольше. Генеральная Ассамблея обязана определять, какой процент кредита будет составлять каждый год.

Придется ли мне платить штраф и проценты, если я заплачу с опозданием?

Да. Если вы платите поздно, штраф будет начислен на сумму налога брутто . Проценты будут начисляться по ставке 10% годовых до полной выплаты.

Что государство требует от Чесапика?

В рамках Программы соблюдения нормативных требований уполномоченные по доходам, казначеи и другие местные должностные лица, несущие ответственность за оценку или сбор, должны внедрить положения о сертификации владельцев транспортных средств в отношении использования транспортных средств в коммерческих целях.Сертификация требуется для любого транспортного средства стоимостью более 1000 долларов США.

- В юрисдикциях, где от налогоплательщика требуется положительная налоговая декларация по личному имуществу, подтверждение должно быть получено во время подачи декларации о личном имуществе. В случаях, когда с помощью этого метода не удается получить необходимое свидетельство налогоплательщика, оно может быть получено во время ОДНОГО из следующих действий:

- Заявление на выдачу декали или местного номерного знака или выдачу им знака.Это может быть сделано во время первоначальной или продления лицензии на транспортное средство в соответствии с разделом 46.2-752 Кодекса штата Вирджиния.

- Оплата счета по налогу на имущество физических лиц, когда оплата может быть истолкована как подтверждение использования транспортного средства.

- Любое другое общение с владельцем транспортного средства, требующее утвердительного ответа или ответных действий со стороны владельца.

- В юрисдикциях, где для налоговых деклараций по личному имуществу используется метод File By Exception, сертификация должна быть получена во время следующего:

Процесс File by Exception, в котором граждане должны уведомлять местность о любых изменениях при использовании транспортного средства в порядке исключения, и либо

- Оплата счета по налогу на имущество физических лиц, если оплата может быть истолкована как подтверждение использования транспортного средства, либо

- Заявление на выдачу или выдачу декали или местного номерного знака.Это может происходить во время первоначальной или продления местной лицензии на транспортное средство в соответствии с разделом 46.2-752 Кодекса штата Вирджиния.

Что государство требует от подразделения автотранспортных средств?

Начиная с 1 января 2003 г., владельцы транспортных средств должны подтверждать использование транспортного средства в личных или деловых целях. Сертификация будет частью каждого заявления на первоначальную и продленную регистрацию транспортного средства в DMV. Сертификационная информация, собранная DMV, должна быть доступна уполномоченным по доходам и другим местным должностным лицам, проводящим оценку, для использования при выполнении ими своих обязанностей в отношении соответствующих транспортных средств для получения льгот в соответствии с Законом о налоговых льготах на личную собственность 1998 года.

Часто задаваемые вопросы по городу Провиденс — Город Провиденс

Городские власти рассылают налоговые счета по почте один раз в год в конце июня после установления налоговой ставки. Если вы не получите налоговый счет до второй недели июля, посетите наш веб-сайт или позвоните в офис, чтобы узнать дату отправки. Закон штата требует, чтобы вы выясняли и платили налоги, даже если вы не получили счет.

Ежеквартальные налоговые платежи совпадают с финансовым годом города, с 1 июля по 30 июня. Платежи подлежат оплате в следующие даты:

ЛИЧНО:

- Вы можете заплатить лично чеками и наличными в кассе в офисе коллекционера на втором этаже мэрии, расположенной на площади Кеннеди.Мы открыты с понедельника по пятницу с 8:30 до 4:30. В июле и августе закрытие в 4:00.

ЧЕРЕЗ ВАШ БАНК:

- Эти платежи ДОЛЖНЫ быть обработаны в мэрии, потому что они поступают без купона. Прямая оплата налоговому инспектору , мэрия — Rm 203, 25 Dorrance Street, Providence, RI 02903. Если вы отправите платеж на адрес почтового ящика, ваш платеж будет задержан.

- Вы можете использовать электронные банковские инструменты для оплаты налогов; однако, чтобы гарантировать, что ваш счет будет зачислен в установленный срок, вы должны организовать доставку чека НА ИЛИ ПЕРЕД каждым квартальным сроком платежа.Кроме того, убедитесь, что номер вашего городского счета или плата / лот указаны в разделе «памятка» чека, поскольку банк не может переслать платежный купон.

Подробнее о начислении процентов см. Ниже.

Воспользуйтесь нашей службой напоминаний для своевременных платежей

Мы предлагаем услугу напоминания по электронной почте, чтобы предупредить вас за 7-10 дней до наступления срока квартала. Мы также отправим вам электронное письмо, чтобы сообщить вам, когда мы будем отправлять счета по почте.

Услуга — единое напоминание для всех абонентов.Он не может дать вам налоговый баланс, и он не будет знать, переехали ли вы или продали свой дом. Если вам больше не нужна эта услуга, воспользуйтесь ссылкой для отказа от подписки в электронном письме с напоминанием.

Найдите ссылку службы напоминаний на сайте www.providenceri.gov/collector и укажите наш адрес в ссылке для контактов.

Проценты по неуплаченным налогам

Проценты начисляются по ставке 1% в месяц с июля финансового года. Так, в августе процентная ставка составляет 2%, в сентябре — 3% и т. Д.

Если какой-либо взнос пропущен или выплачен с опозданием, проценты начисляются на неоплаченную часть всего налогового счета, включая кварталы, которые еще не подлежат оплате, но только недостающие кварталы должны быть оплачены, чтобы восстановить текущий статус счета.

Пример:

, если вы пропустите второй квартал (срок погашения 24 октября) для приведения счета в действие в декабре, вам придется заплатить сумму за октябрь плюс 6% процентов, рассчитанных во втором, третьем и четвертом кварталах. Процентная ставка за декабрь составляет 6%, так как с июля ставка составляет 1% в месяц.

Если у вас возникли проблемы со своевременной оплатой любого платежа или у вас есть вопросы относительно получения вашего платежа, обратитесь в офис коллекционера, предпочтительно по ссылке «

* защищенный адрес электронной почты *».Используются ли городские власти агентства по сбору неуплаченных налогов?

Да. Городские власти заключили контракт с MCA (Муниципальное агентство по сбору платежей) о взыскании неуплаченных налогов на легковых автомобилей и коммерческих , но не налогов на недвижимость. Городские власти заключили контракт с адвокатским бюро Росси на рассмотрение счетов, когда обычные попытки взыскания не увенчались успехом. Неуплаченные налоги НЕ сообщаются рейтинговым агентствам.

Налог на коммерческую деятельность (материальный)

Я хотел бы купить бизнес, но не знаю, какие налоги причитаются.Что я могу делать?

Если вы покупаете или продаете бизнес, Коллекторское бюро предоставит вам текущий баланс бизнеса (и недвижимости, если она участвует в продаже).

В РИ коммерческие налоги и акцизы выставляются за один год ЗА текущий год. Другими словами, новый бизнес не платит налоги в первый год своей деятельности. Во второй год он платит налог на стоимость оборудования, как это было в первый год.

Если продавец не уплатит свой последний налог, новый владелец будет нести ответственность за уплату налога продавца за последний год своей работы.Это также означает, что ваша покупная цена должна включать налоги, подлежащие уплате в последний год человека, у которого вы ее покупаете.

Если у компании нет текущих налогов, она не может продлить лицензию. Поэтому, если вашему бизнесу отказано в возможности «продлить по почте» для лицензии, возможно, налоги не уплачены.

Налоги на недвижимость

Смена собственника

При продаже недвижимости: Налоги на недвижимость взимаются с земли / здания, а не с физических лиц: при продаже недвижимости сумма налога, причитающаяся с продавца и покупателя, определяется на дату распродажа.Налоги уплачиваются из цены, уплаченной за недвижимость, наряду с другими сборами, такими как оплата услуг адвоката. Изучите заключительный документ HUD-1, чтобы найти эти цифры, или спросите своего заключительного адвоката.

При передаче по завещанию или совместной аренде новый владелец собственности должен подать документ в Регистратор сделок и уведомить Оценщик о любых изменениях почтового адреса для налоговых счетов. Хорошая практика — нанять поверенного для составления акта о передаче собственности; Сотрудники города не могут выполнить эту важную сделку.

Налоговые ставки и льготы назначаются собственности через офис оценщика и пересматриваются при передаче собственности.

Если вы инвалид, старше 65 лет, слабовидящий или ветеран, вам следует узнать в этом офисе о доступных льготах. Если вы живете в собственном доме, вы имеете право на более низкую ставку налога, занимаемого владельцем, но вы должны подать заявление на ее получение в офисе оценщика.

Изменение платежного адреса для недвижимости

Свяжитесь с городским инспектором, чтобы изменить адрес для выставления счета по налогу на недвижимость.

Я только что рефинансировал свою ипотеку, и теперь банк не эскроу и не платит налоги на недвижимость. Я только что заплатил по ипотеке, а банк платил мне налоги.

Свяжитесь с городским инспектором, чтобы изменить адрес для выставления счетов на ваш домашний (или в другой адрес, куда вы получаете почту). В противном случае налоговые счета и другие уведомления будут отправляться в ваш старый банк. Свяжитесь с нами в офисе коллекционера, чтобы проверить статус платежа по вашему счету и узнать, когда вам нужно сделать следующий платеж.

Также рассмотрите возможность подписки на уведомления по электронной почте от налогового инспектора. Уведомление по электронной почте напомнит вам, когда пришло время сделать следующий ежеквартальный платеж.

Если ваш банк еще не зарегистрировал выписку по ипотеке, вам следует записать ее самостоятельно в Регистрационном офисе.

Моя собственность выставлена на продажу по налогам. Что это значит?

Имущество подлежит «продаже по налогу» в случае серьезной неуплаты налогов.«Налоговая продажа» означает, что городские власти требуют, чтобы заинтересованная третья сторона уплатила налоги, причитающиеся городу вместо вас.

В обмен на оплату городские власти облагают налогом залоговое право на вашу собственность в пользу стороны, уплатившей ваши налоги. Город не имеет права продать вашу недвижимость за неуплату налога. Чтобы снять залог, вы выплачиваете задолженность по налогам, текущие проценты в соответствии с законодательством штата и сборы. Если вы этого не сделаете, третье лицо имеет право через год и один день (366 дней) получить право собственности на вашу собственность через суд.Это разбирательство называется «лишением права выкупа». Это серьезная ситуация, потому что вы можете потерять свое имущество по решению суда.

Мой дом выставлен на продажу подоходным налогом. Могут ли мне помочь какие-либо ресурсы?

Если вы являетесь владельцем недвижимости, выставленной на продажу с уплатой налога, компания Rhode Island Housing может помочь вам избежать продажи с уплаты налогов. Rhode Island Housing — это некоммерческая организация, миссией которой является помощь жителям Род-Айленда в приобретении жилья.Вы можете узнать больше на http://www.rhodeislandhousing.org/

Транспортный (акцизный) налог

Счета по налогу на автомобили отстают на один год от календарного года