Транспортный налог за 2017 год

9 ноября 2021

Уплата транспортного налога регламентируется главой 28 «Транспортный налог» НК РФ и законодательными актами субъектов Российской Федерации. Законодательные (представительные) органы субъектов РФ определяют ставки транспортного налога 2017 в пределах, установленных НК РФ, а также налоговые льготы, порядок и сроки уплаты.

Транспортный налог в 2017 году и его плательщики

Транспортный налог 2017 платят те, на кого зарегистрированы автотранспортные средства — автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, парусные суда и т.д. Существует ряд исключений – автомобили, оборудованные для инвалидов, весельные лодки, сельскохозяйственная самоходная техника, промысловые суда и так далее.

Транспортный налог 2017: федеральные ставки

Налоговые ставки устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощность двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или одну единицу транспортного средства.

Ниже указана таблица ставок, которые установлены налоговым кодексом Российской Федерации:

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 15 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

до 20 л. с. (до 14,7 кВт) включительно с. (до 14,7 кВт) включительно | 1 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 2 |

| свыше 35 л.с. (свыше 25,74 кВт) | 5 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| до 200 л.с. (до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. (свыше 147,1 кВт) | 10 |

| Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 4 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 6,5 |

свыше 250 л. с. (свыше 183,9 кВт) с. (свыше 183,9 кВт) | 8,5 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 2,5 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л.с. (до 36,77 кВт) включительно | 2,5 |

| свыше 50 л.с. (свыше 36,77 кВт) | 5 |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 10 |

| свыше 100 л.с. (свыше 73,55 кВт) | 20 |

| Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 20 |

свыше 100 л. | 40 |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 25 |

| свыше 100 л.с. (свыше 73,55 кВт) | 50 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 20 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 25 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 20 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 200 |

Для уплаты транспортного налога 2017 указанные налоговые ставки могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в десять раз.

При этом данное ограничение размера уменьшения налоговых ставок законами субъектов Российской Федерации не применяется в отношении автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) включительно.

Сроки уплаты транспортного налога

Налог физическим лицам нужно уплатить в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом, то есть транспортный налог за 2017 год должен быть уплачен до 1 декабря 2018 года.

|

(с изменениями по Закону Москвы № 57 от 23 октября 2003 г)

Настоящий Закон в соответствии с Налоговым кодексом Российской Федерации и Федеральным законом от 24 июля 2002 года № 110-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации» устанавливает транспортный налог на территории города Москвы.

Статья 1. Общие положения налога (далее — налог), порядок и сроки уплаты налога, налоговые льготы, форма отчетности по налогу.» (с 14.11.2003 г — Закон Москвы № 57)

Статья 2. Налогоплательщики (исключена с 14.11.2003 г — Закон Москвы № 57) 2. По транспортным средствам, зарегистрированным на физических лиц, приобретенным и переданным ими на основании доверенности на право владения и распоряжения транспортным средством до момента официального опубликования Федерального закона от 24 июля 2002 года № 110-ФЗ, налогоплательщиком является лицо, указанное в такой доверенности. При этом лица, на которых зарегистрированы указанные транспортные средства, уведомляют налоговый орган по месту своего жительства о передаче на основании доверенности указанных транспортных средств.

Статья 3. Объект налогообложения (исключена с 14.11.2003 г — Закон Москвы № 57) б) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке; в) промысловые морские и речные суда; г) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок; д) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции; е) транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба; ж) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом; з) самолеты и вертолеты санитарной авиации и медицинской службы.  Статья 4. Налоговая база (исключена с 14.11.2003 г — Закон Москвы № 57) 1. Налоговая база определяется: а) в отношении транспортных средств, имеющих двигатели, — как мощность двигателя транспортного средства в лошадиных силах; б) в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, — как валовая вместимость в регистровых тоннах; в) в отношении водных и воздушных транспортных средств, не указанных в пунктах «а» и «б» настоящей части, — как единица транспортного средства. 2. В отношении транспортных средств, указанных в пунктах «а» и «б» части 1 настоящей статьи, налоговая база определяется отдельно по каждому транспортному средству. В отношении транспортных средств, указанных в пункте «в» части 1 настоящей статьи, налоговая база определяется отдельно.

Статья 5. Налоговый период (исключена с 14.

Статья 6. Налоговые ставки

Статья 7. Порядок исчисления налога (исключена с 14.11.2003 г — Закон Москвы № 57)

Статья 8. Порядок и сроки уплаты налога

Статья 8. Порядок и сроки уплаты налога (с 14.11.2003 г — Закон Москвы № 57)

Статья 9. Налоговые льготы

Статья 12. Заключительные положения |

Изменены правила уплаты земельного и транспортного налогов

На официальном интернет-портале правовой информации опубликован Федеральный закон от 02.07.2021 № 305-ФЗ, вносящий изменения в отдельные статьи НК РФ, согласно которым меняются правила уплаты земельного и транспортного налогов. Часть изменений вступит в силу уже 2 августа текущего года, еще часть – с 1 января 2022 года.

Новый порядок информирования об исчисленной сумме налога

Новый 305-ФЗ вносит поправки в 363 статью НК: они устанавливают экстерриториальный порядок выдачи налоговым органом сообщений налогоплательщикам об исчисленной сумме транспортного налога.

Напомним, что экстерриториальность означает, что объекты (в данном случае – транспортные средства) изъяты из-под действия местных органов власти и подпадают под действие законодательства государства. Это значит, что сообщение об исчисленной сумме налога можно будет получить в любой ИФНС, вне зависимости от местонахождения ТС.

Со дня получения заявления от налогоплательщика о выдаче ему сообщения об исчисленной сумме налога, у налогового органа будет срок до пяти дней, в которые он должен передать руководителю юрлица или его представителю данное сообщение.

Эта норма вступит в силу уже со 2 августа 2021 года.

Новые права у регионов по установлению правил на льготы

Еще одна часть поправок внесла изменения в 356 статью НК. У субъектов РФ появятся полномочия самостоятельно устанавливать правила по предоставлению льгот по транспортному налогу. Это позволит регионам в своих законодательных актах прописывать условия по беззаявительному порядку предоставления налоговых льгот по принадлежащим налогоплательщику транспортным средствам.

Изменения в правилах прекращения налогообложения ТС, принудительно изъятого

Третья часть поправок коснулась 362 статьи НК. Изменились правила прекращения налогообложения транспортного средства, право собственности на которое закончилось из-за принудительного его изъятия по основаниям, которые предусматривает законодательство РФ – к примеру, по решению судебных органов.

Согласно новым нормам, вне зависимости от даты снятия ТС с регистрационного учета, налоговые органы прекратят исчислять налог по нему с первого числа месяца, в котором ТС у собственника было принудительно изъято.

Чтобы налоговая прекратила начислять налог на ТС, налогоплательщику нужно подать соответствующее заявление и документы, которые подтверждают, что ТС было действительно принудительно изъято.

Эта норма вступит в силу с 1 января 2022 года.

Освобождение от налогообложения некоторых категорий ТС

И последнее изменение касается поправок в 358 статью НК. Они устанавливают освобождение от налогообложения весельных лодок, моторных лодок с двигателем мощностью не более 5 лошадиных сил, зарегистрированных до вступления в силу Федерального закона от 23.04.2012 № 36-ФЗ.

Налоговая отчетность в ФНС – это просто с сервисами Такском

Сдавайте отчетность в ФНС и другие госорганы в электронном виде. У отчетности через интернет есть масса плюсов: быстрые процессы заполнения и отправки документов, минимизация ошибок при вводе данных, гарантированная доставка.

Такском предлагает три решения для отчетности на выбор: программное, встроенное в 1С и веб-решение в формате онлайн-кабинета. Приобретая тариф на любое из них, вы получаете гибкий интерфейс, систему автопроверки отчетов на ошибки, персональный календарь бухгалтера с датами сдачи отчетов, а также ряд других преимуществ, узнать подробнее о которых можно здесь.

Оставьте свой телефон в заявке на сайте, если у вас возникли вопросы или нужна помощь в выборе тарифа – наши специалисты перезвонят вам для консультации.

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

как рассчитать в 2020 году

В чём суть изменений и когда они вступят в силу?

1. Главное изменение – это отмена декларации по транспортному налогу за налоговый период 2020.

2. Получить льготы на транспортный налог можно будет, подав заявление. К нему можно приложить документы, подтверждающие право на льготы.

3. Ещё одна новость, касающаяся заявление на льготы – увеличение срока его рассмотрение. ИФНС будет вправе продлить этот срок более, чем на 30 дней.

4. Нужно будет платить транспортный налог на моторные лодки с двигателем мощностью до 5 лошадиных сил включительно.

Сдачу декларации отменят только с 1 января 2021 года. Но по правилам декларацию за 2020 год сдают до 1 февраля 2021 года. А в это время отмена уже вступит в силу – а значит, сдавать декларацию будет не нужно.

С 2021 года транспортный налог будет уплачиваться на основании сообщений из ИФНС. Но в 2020 году рассчитывать его всё ещё придётся самостоятельно.

Как рассчитать транспортный налог в 2020 году?

Так как отменить сдачу декларации планируют только с 1 января 2021 года, в следующем году рассчитывать его нужно будет по старой схеме. Давайте вспомним, как это сделать.

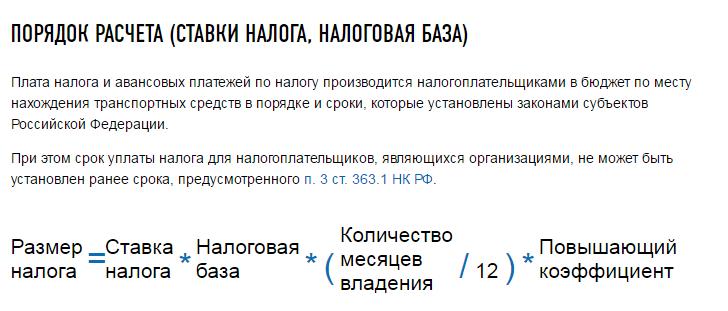

Налоговая база в этой формуле – это мощность автомобиля в лошадиных силах.

Размеры налоговых ставок зависят от законов субъекта РФ. Налоговый кодекс устанавливает лишь общие размеры ставок в зависимости от вида транспортного средства и мощности его двигателя (пункт 1 статьи 361 НК РФ). Они могут меняться в зависимости от законов субъекта РФ – как в сторону уменьшения, так и в сторону увеличения, но не более чем в десять раз.

При формировании размера ставок региональные законодатели могут учитывать «возраст» транспортного средства и/или его экологический класс (пункт 3 статьи 361 НК РФ).

Чтобы узнать размер ставок на транспортный налог, установленный в вашем регионе, воспользуйтесь сервисом «Справочная информация о ставках и льготах по имущественным налогам».

Ещё один сервис на официальном сайте ФНС, который может вам пригодиться – «Справочная информация о ставках и льготах по имущественным налогам». С помощью него можно не только рассчитать налог, но и узнать, имеете ли вы право на налоговые льготы.

Повышающие коэффициенты

Транспортный налог на престижные автомобили рассчитывается с применением повышающих коэффициентов. То есть, в формуле используется не только налоговая база и размер ставок, но и специальный коэффициент, который зависит от стоимости легкового автомобиля. На него следует умножить транспортный налог, рассчитанный по стандартной формуле, которую мы привели выше.

Теперь определимся с размерами коэффициентов в 2020 году.

Сроки уплаты транспортного налога и авансовых платежей по нему устанавливаются региональным законодательством. Но срок уплаты налога по итогам года не может быть назначен ранее 1 февраля года, следующего за отчётным.

Транспортный налог для физических лиц

Физические лица, на которых зарегистрированы транспортные средства, обязаны платить транспортный налог. Порядок их налогообложения, так же, как и организаций, определяется Налоговым кодексом РФ и региональными законами.

Согласно пункту 1 статьи 362 НК РФ, налоговый орган сам исчисляет сумму транспортного налога, подлежащую к уплате физическими лицами, на основании сведений, предоставляемых ГИБДД. Владелец транспортного средства получает налоговое уведомление с информацией о сумме налога, подлежащей к уплате. Налоговым периодом признаётся один календарный год.

Транспортный налог | Министерство экономики и территориального развития Свердловской области

Объектом налогообложения являются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее – транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Не являются объектом налогообложения (ст. 358 НК РФ):

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти и федеральным государственным органам, в которых законодательством Российской Федерации предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы;

9) суда, зарегистрированные в Российском международном реестре судов;

10) морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

Конституционный суд признал два налога на автомобиль — Российская газета

Суть дела такова: в Конституционный суд обратилась с запросом Палата представителей Законодательного собрания Свердловской области, эксперты которой пытались оспорить конституционность положении Налогового кодекса. Речь идет о том, что налогом на недвижимое имущество облагается движимое и недвижимое имущество, учитываемое на балансе как основное средство. По мнению заявителей, эта норма допускает включение транспортных средств, облагаемых транспортным налогом, в число объектов налогообложения по налогу на имущество организаций. Другими словами, раз заплатил за авто как за имущество, то уже не следует платить за него транспортный налог, так как получается, что предприятия таким образом уплачивают за один и тот же период два разных региональных налога за один и тот же объект налогообложения. На юридическом языке сей факт следует считать двойным налогообложением, считают авторы запроса в КС. В то время как законодательство выдвигает в качестве обязательного требования, предъявляемое к любому налогу — наличие самостоятельного объекта налогообложения.

Кроме того вопроса по двойному налогообложению объекта у авторов запроса есть еще одно возражение — различное налогообложение транспорта организаций и индивидуальных предпринимателей нарушает конституционный принцип равного налогового бремени вне зависимости от формы предпринимательской деятельности.

Суд, однако, решил что налог на имущество организаций и транспортный налог имеют разные экономические и правовые характеристики. Налоговая база по налогу на имущество организации определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения. При определении налоговой базы имущество учитывается по его остаточной стоимости. Плательщиками транспортного налога Налоговый кодекс признает лиц, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения. С учетом особенностей транспортного налога его налоговая база определяется в соответствии с критериями, позволяющими, в частности, определить степень воздействия транспортного средства на состояние дорог. Для транспортных средств это мощность двигателя, выраженная в лошадиных силах.

Таким образом, делает вывод суд, налог на имущество организаций и транспортный налог имеют самостоятельные объекты налогообложения и соответственно налоговые базы. По налогу на имущество они определяются его стоимостным выражением, а по транспортному — «физическими свойствами, обусловливающими соответствующий уровень воздействия на состояние дорог общего пользования». А взимание за одно транспортное средство и налога на имущество и транспортного не может рассматриваться как двойное налогообложение одного и того же экономического объекта.

Отметим, что не все эксперты придерживаются точки зрения суда. По мнению некоторых, хотя методики взимания этих налогов различны, речь все равно идет о бремени собственника, который два раза платит за одно транспортное средство. Другие, напротив, обращают внимание на то, что в налоговом законодательстве вообще нет запрета на взимания с одного объекта нескольких налогов, приводя в качестве примера заработную плату, которая облагается дважды: единым социальным налогом и подоходным налогом. Ну а налогоплательщикам в этой связи придется лишь смириться и платить дважды за одно и то же авто.

Эдуард Кучеров,

руководитель департамента налогов и права компании «Русаудит»

Конституционный суд, рассматривая вопрос о конституционности норм налогового законодательства, предусматривающего обложение транспортных средств двумя налогами: налогом на имущество организаций и транспортным налогом, в определении N451-О от 14.12.2004 пришел к выводу о законности подобных действий. Между тем не со всеми доводами Конституционного суда можно согласиться. В первую очередь это касается вопроса о налоговой базе. По моему мнению, Конституционный суд слегка подменил понятия, указывая на то, что объектом обложения по налогу на имущество являются основные средства, учитываемые на балансе, а по транспортному налогу — автомобили и т.д., зарегистрированные в установленном порядке. В действительности облагается налогом имущество, более того, в организациях обычно (разумеется, могут быть исключения, но это именно исключения) транспортные средства учитываются в составе основных средств, поэтому облагаются обоими видами налогов. Если руководствоваться логикой суда, то можно установить еще несколько налогов: на недвижимость, на семиэтажные здания, на коридор и так далее. Тот факт, что по-разному оценивается налоговая база, по моему мнению, не имеет квалифицирующего признака, так как он связан с оценкой объекта налогообложения, а объекты, как указывалось ранее, все-таки частично совпадают.

Странным выглядит ссылка суда на Закон «О дорожных фондах в РФ» в обоснование специального назначения транспортного налога — финансирование дорожного фонда, поскольку уже через 18 дней после принятия определения закон утрачивал силу, а соответствующий закон, признающий Закон «О дорожных фондах в РФ» утратившим силу, был принят задолго до вынесения судом определения. С указанного момента субъекты РФ сами определяют, куда они направят транспортный налог — на содержание дорог или на иные не связанные с дорожным хозяйством цели.

И предпринимателей суд притянул «за уши». Действительно, они являются одними из плательщиков транспортного налога, однако Законодательное собрание Свердловской области ставило вопрос о конституционности налога на имущество организаций, которое предприниматели не платят. Вопрос о конституционности транспортного налога перед судом не ставился.

Но Конституционный суд свою позицию высказал, приходится с этим мириться. Наверное, народным избранникам следует озаботиться вопросом об исключении транспортных средств, облагаемых транспортным налогом, из-под обложения налогом на имущество. Тем более что схожая норма есть в законодательстве о подоходном налоге, предусматривающая освобождение от налога дохода, который облагается налогом на дарение.

Налоговая база транспортного налога

Одной из составных частей формулы автосбора является налоговая база транспортного налога. В каком порядке определяется этот показатель? Где можно узнать его значение? Все подробности начисления ТН для юридических лиц – далее.

Что является налоговой базой по транспортному налогу

В соответствии со стат. 359 НК налоговая база (НБ) по транспортному налогу уточняется по каждому из объектов в собственности отдельно. При этом показатель может быть различным в зависимости от конкретного вида ТС (транспортное средство). В частности, согласно п. 1 стат. 359 НК, НБ определяется как:

-

Мощность объекта в лошадиных силах – для ТС с двигателем.

-

Статистическая тяга по паспорту – для воздушных ТС с реактивным двигателем.

-

Валовая вместимость ТС в регистровых тоннах – для несамоходных водных объектов, то есть подлежащих буксировке.

-

Единица ТС – в части прочих воздушных и/или водных объектов передвижения.

Соответствующие разъяснения налоговиков даны в разд. V Приказа МНС № БГ-3-21/177 от 09.04.03 г. Согласно указанному разделу налоговая база по транспортному налогу определяется по данным технической документации, переносимым в регистрационные свидетельства. В отдельных случаях требуется пересчет метрических показателей (кВт) во внесистемные (л. с.) посредством умножения на специальный коэффициент 1,35962 (п. 19 разд. V).

К примеру, у катера мощность равна 155 кВт, путем перевода получается значение в лошадиных силах, равное 210,74 л. с. Округление выполняется до сотого знака.

Если в регистрационных и технических документах обнаружены расхождения, берутся показатели из техдокументации. А в случае полного отсутствия сведений о мощности объекта в расчетах допускается использование результатов проведенной по нормам стат. 95 НК экспертизы или представленного юрлицом экспертного заключения (п. 22 раздела V). При этом привлечение к вопросу эксперта возможно только на контрактной основе.

Как определить налоговую базу по транспортному налогу – примеры

К примеру, на организацию зарегистрирован легковой автомобиль, мощность которого по техпаспорту составляет 130 кВт. Для расчета ТН необходимо перевести показатель в лошадиные силы: 130 х 1,35962 = 176,75 л. с. Результат округляется до второго значения после запятой. Затем уточнить ставку налога в нужном регионе и произвести вычисления.

Если предприятие владеет воздушным ТС, предположим, самолетом, для расчета налога требуется взять за налоговую базу тягу реактивного двигателя. Значение приведено в техпаспорте на объект. Если же техническая документация не содержит данные о мощности, поскольку у объекта нет двигателя, а значит, валовой вместимости, за НБ берется единица ТС.

Нередко предприятия в течение календарного года продают и/или приобретают новые объекты. Как в этой ситуации меняется расчет ТН? В соответствии с п. 3 стат. 362 НК при этом требуется применять специальный коэффициент владения, определяемый путем деления месяцев фактического использования ТС (согласно регистрационным правам) на 12. Предположим, юрлицо реализовало в июне (12.06) один из принадлежащих ему л/авто. Согласно правилам расчета июнь уже не включается в вычисления, поскольку снятие с учета произошло до 15-го числа. Значит, налог нужно начислить за январь-май 2017 г. Если же права на авто передаются после 15-го числа, такой месяц должен быть исключен из времени фактического владения транспортом. Документальным подтверждением выступают свидетельства о регистрации объекта или снятии с учета.

Автотранспорт и городской транспорт | Департамент доходов штата Вашингтон

Компания, занимающаяся перевозкой наемных грузов в штате Вашингтон, подлежит обложению налогом на коммунальные услуги (PUT) в соответствии с классификацией автомобильного или городского транспорта. PUT при перевозке наемных транспортных средств обычно применяется только в тех поездках, которые начинаются и заканчиваются в пределах Вашингтона.

Что возить на прокат?

Термин «перевозка на прокат» означает бизнес по эксплуатации любого автомобиля для перевозки людей или имущества, принадлежащего другим лицам, за плату.

Примеры включают:

- Управление автомобилем как автотранспортная компания.

- Эксплуатация автомобиля в качестве обычного перевозчика.

- Эксплуатация автотранспортного средства в качестве контрактного перевозчика.

- Такси или маршрутные такси.

- Действующие броневики.

- Аренда или сдача внаем автотранспортных средств с водителем для перевозки по найму.

- Перевозка добытых или обработанных материалов по государственным магистралям и частным дорогам.

В наем не входит:

- Эксплуатация автоавтомобилей или тягачей.

- Школьные автобусы или машины скорой помощи.

- Сбор или вывоз мусора на утилизацию.

- Перевозка бревен или других лесных товаров исключительно по частным дорогам.

- Вывоз земли или другого вещества лицом, облагаемым налогом в соответствии с налоговой классификацией B&O для строительства дорог общего пользования.

В чем разница между автомобильным и городским транспортом?

Классификация PUT для автомобильного транспорта применяется ко всем перевозкам внутри штата, если они не квалифицируются как перевозки городским транспортом.

Классификация PUT городского транспорта применяется, когда пункт отправления и назначения перевозки находится в одном из следующих значений:

- Корпоративные границы одного города.

- Пять миль корпоративных границ того же города.

- Пять миль от корпоративных границ любых двух городов, корпоративные границы которых находятся не более чем в пяти милях друг от друга.

Пробег между городами, а также между пунктами получения и доставки определяется расстоянием по прямой, а не милями по дороге.

Классификация ставок PUT для автотранспорта и городского транспорта:

| Классификация | Оценка |

|---|---|

| Автотранспорт | 1,926% (0,01926) |

| Городской транспорт | 0,642% (0,00642) |

Вы должны вести подробные записи для любых переездов, о которых вы сообщаете в соответствии с классификацией PUT для городского транспорта.В случае аудита любые перевозки, указанные в классификации PUT для городского транспорта, которые не могут быть проверены, могут быть реклассифицированы в классификацию PUT для автомобильного транспорта.

Вычеты

Вы должны указать свой общий валовой доход от перевозки по найму либо по классификации PUT для автомобильного транспорта, либо по классификации PUT для городского транспорта. Два наиболее распространенных вычета, доступных для этих классификаций, описаны ниже. Вы не можете вычесть свои затраты на ведение бизнеса или любые суммы, удерживаемые фрахтовыми брокерами.

Суммы, уплаченные другому лицу за совместно оказанные услуги

Этот вычет доступен для сумм, которые вы платите другому перевозчику за наем, чтобы выполнить часть перевозки, на выполнение которой у вас есть контракт.

Пример: вас наняли для перевозки грузов из Олимпии в Спокан. Вы везете товары из Олимпии в Норт-Бенд. Вы нанимаете другую транспортную компанию, чтобы доставить товары из Норт-Бенда в Спокан. Вы можете вычесть сумму, которую вы платите другой транспортной компании.

Продажа между штатами и за рубежом

Этот вычет доступен для выборок любого из следующих типов выборок:

- Перевозки, которые либо начинаются, либо заканчиваются за пределами Вашингтона.

- Перевозки, которые заканчиваются на экспортном объекте, если продукты затем отправляются за пределы Вашингтона на судах.

- Примечание: этот вычет не применяется, если транспортировка начинается в том же городе, где расположен экспортный пункт.

- Перевозки в пределах Вашингтона, которые связаны с импортируемыми или экспортируемыми товарами, которые технически прекратили движение в межгосударственной торговле.Эти товары отправляются по факту «сквозной фрахт».

Зарядка на основе расстояния поддерживает переход к экологичному автомобильному транспорту

22.05.2019 — Расценки на основе расстояния могут помочь сохранить налоговые поступления и улучшить экологические показатели и мобильность, поскольку будущие автомобили в меньшей степени зависят от ископаемого топлива.

Согласно новому отчету, Последствия декарбонизации автомобильного транспорта для налоговых поступлений — Сценарии для Словении , налоговые поступления от использования дизельного топлива и бензина в личных автомобилях, вероятно, существенно снизятся в ближайшие десятилетия.Это создаст нагрузку на государственные бюджеты, особенно в странах, где доходы от налогов на топливо составляют значительную долю общих доходов. Постепенный переход от налогов на топливо к платам, зависящим от расстояния, может способствовать повышению устойчивости налоговой политики.

В своем отчете исследователи из ОЭСР и Международного транспортного форума (МТФ) проанализировали, как налоговые поступления от транспортного топлива могут со временем развиваться по мере того, как в автопарк попадают более экономичные автомобили с альтернативным топливом.На основе моделирования для Словении они оценили, как налоговая база в транспортном секторе может развиться до 2050 года и как налоговая политика может адаптироваться к сокращению использования ископаемого топлива в долгосрочной перспективе. Ставки высоки в Словении, где 14,6% общих налоговых поступлений, собранных на уровне центрального правительства в 2016 году, приходилось на акцизы и налоги на выбросы углерода на топливо для автомобильного транспорта.

Моделирование показывает, что умеренная плата за километр на автомагистралях постепенно увеличивается с 0,7 евроцента / км в 2020 году до 4.6 евроцентов / км в 2050 году могут покрыть потенциальное снижение доходов от налогов на топливо. Система взимания платы на основе расстояния будет взимать плату за проездной километр, а не за неограниченный доступ к дорожной сети через виньетку, как в настоящее время применяется к легковым автомобилям в Словении.

Анализ для Словении преподносит уроки для других стран, в особенности для тех, которые сильно зависят от налогов на топливо.

Постепенное реформирование системы транспортного налога, начиная с сегодняшнего дня, позволит плавно адаптироваться к технологическим изменениям в автопарке.В то же время они уменьшили бы риски от резких изменений для домохозяйств, предприятий и государственных доходов. Согласно отчету, политика должна быть разработана с учетом важнейших сопутствующих мер по поддержке домохозяйств с низкими доходами, которые могут быть непропорционально затронуты реформой в краткосрочной перспективе.

«Словении, как и многим другим странам, необходимо ожидать постепенного снижения налоговых поступлений на топливо от автомобильного транспорта», — сказал Паскаль Сен-Аман, директор Центра налоговой политики и администрирования ОЭСР.«Снижение использования ископаемого топлива на автомобильном транспорте полезно для климата и полезно для нашего здоровья. Переход на тарифы на основе расстояния позволит правительствам охватить транспортный сектор, который в меньшей степени зависит от ископаемого топлива, и при этом обеспечить свои доходы за счет перехода к более экологичным источники доходов «.

Отчет был официально представлен сегодня на Саммите МФТ по теме «Транспортное соединение для региональной интеграции».

Запросы СМИ следует направлять Дэвиду Брэдбери, руководителю отдела налоговой политики и статистики ОЭСР (+33 1 4524 1597), в пресс-службу Международного транспортного форума или в пресс-службу ОЭСР (+33 1 4524 9700).

Продажи автомобилей | Налоговое управление штата Аризона

Продажа автотранспортных средств нерезидентам

Когда дело доходит до продажи автомобилей нерезидентам Аризоны, существует четыре отдельных освобождения от уплаты налога с привилегий на транзакции (или вычетов из налоговой базы розничного продавца) в соответствии с классификацией розничных продаж, которые могут применяться к продаже автомобиля продавцом в Аризоне.Все четыре из этих исключений зависят от покупателя, который сначала квалифицируется как нерезидент.

Два освобождения основаны на государстве проживания покупателя. Одно исключение требует документально подтвержденной передачи продавцом транспортного средства нерезиденту за пределами штата. Для получения дополнительной информации об этих исключениях и требованиях к документации, включая продажи нерезидентам военнослужащих, дислоцированных в Аризоне, и покупателям из числа коренных американцев, см. Процедуру привилегий по транзакциям в Аризоне (TPP) 08-1.

В целом, статут Аризоны предусматривает освобождение от продажи автомобиля нерезиденту, который является гражданином штата, в котором есть и то, и другое:

- государственный налог на использование или другая ставка акцизного налога (применимая к покупке или регистрации транспортных средств), которая ниже, чем ставка налога на привилегии штата Аризона 5,6 процента ; и,

- налоговая взаимность с Аризоной, что означает, что штат нерезидента предоставит кредит на сумму TPT штата Аризона, уплаченную покупателем-нерезидентом во время продажи.

Это освобождение делает сумму TPT штата Аризона, подлежащую уплате при продаже, равной государственному налогу, подлежащему уплате в штате покупателя-нерезидента при продаже без налогов. Обратите внимание, что освобождение от уплаты налога в соответствии с налоговым кодексом другого штата не применяется в Аризоне. Поскольку штат нерезидента разрешает зачет государственного налога, уплаченного в Аризоне, не должно быть налоговых обязательств штата, когда транспортное средство зарегистрировано нерезидентом в его или ее родном штате.

ЗаконАризоны также позволяет нерезиденту вступать во владение транспортным средством в Аризоне, но это освобождение распространяется только на TPT и акцизные сборы округа «совмещенные».С другой стороны, привилегия города полностью распространяется на продажу автомобилей нерезидентам, когда покупатель вступает во владение автомобилем в Аризоне. Единственное освобождение от уплаты налога на привилегии в городе Аризона при продаже автомобиля соответствующему нерезиденту требует, чтобы продавец доставил автомобиль покупателю-нерезиденту за пределами штата.

Таблицы налоговых ставок для нерезидентов

Таблицы налоговых ставок штатов-нерезидентов перечисляют штаты, в которых налоговая ставка в обоих штатах ниже, чем в Аризоне 5.6 процентов по ставке TPT и предоставляют кредит на уплату государственного налога в Аризоне. Также перечислены штаты, которые не взимают налог с продаж или акцизный налог; нерезиденты из этих штатов также имеют право на освобождение от налогов в соответствии с законом Аризоны и не будут платить налоги штата или округа. Для нерезидентов из всех других штатов с более высокой ставкой налога штата, чем 5,6 процента в Аризоне, ставка TPT и разрешается возмещение акцизов штата на уплаченный в Аризоне налог штата, налог штата и все местные налоги применяются к продаже, если нерезидент принимает доставку автомобиля в Аризоне.

Для применения пониженной ставки TPT покупатель-нерезидент должен заполнить Аризонскую форму 5011, чтобы установить резидентство в другом штате США; получить у продавца специальное разрешение на регистрацию нерезидента на 90 дней; и разрешить продавцу автотранспортных средств сделать копию действующего водительского удостоверения нерезидента за пределами штата.

Расчет налога на льготы по сниженной сделке

Чтобы помочь продавцам автомобилей в Аризоне, компания ADOR создала две версии таблицы расчета налогов.Этот рабочий лист вычисляет уменьшенную сумму государственного TPT и окружного акцизного налога, который будет применяться к продаже автомобиля нерезиденту, а также вычисляет правильные суммы вычетов, которые должны быть приняты в декларации о привилегиях транзакций, использовании и выходном налоге (форма TPT- 2).

Рабочий лист A / B — это пустой рабочий лист, который налогоплательщики могут распечатать и заполнить вручную; или они могут заполнить онлайн, а затем распечатать. Продавец автомобиля должен указать продажную цену, налоговые ставки штата нерезидента и округа Аризона и выполнить все математические вычисления.Пример заполнения рабочего листа и Аризонской формы TPT-2 (для разовой продажи) включен в этот рабочий лист.

Рабочий лист C — это автоматический вычислительный рабочий лист, доступный для печати. Просто введя налогооблагаемую продажную цену транспортного средства и выбрав штат нерезидента и округ Аризона, в котором находится бизнес продавца, из раскрывающихся меню, рабочий лист рассчитает налог и предоставит суммы для размещения в Форме TPT-2 для эта распродажа. Аризона включена как один из штатов в раскрывающееся меню штата для сравнения экономии на налогах.

В Таблицах налоговых ставок штатов-нерезидентов также указаны штаты, резиденты которых имеют право на следующее отдельное обязательное освобождение в соответствии с розничной классификацией:

A.R.S. § 42-5061 (A) (28) (a) предусматривает освобождение от уплаты налога на прибыль штата и акцизного налога округа на продажу автотранспортных средств нерезидентам из штатов, которые не предоставляют кредит на налоги, уплаченные в Аризоне. Это освобождение от уплаты налогов в Аризоне избавляет покупателя-нерезидента от уплаты налога в обоих штатах. Это освобождение и требования к документации для квалификации разъясняются в TPP 08-1.

Таблицы налоговых ставок штата для нерезидентов, которые также включают в себя перечень налоговых ставок округа Аризона, предназначены для определения правильных сумм налога штата и округа, применяемого к продаже автотранспортных средств, которая имеет право на полное или частичное освобождение от налогов в соответствии с законом Аризоны.

Обратите внимание: ADOR рекомендует перепроверить числа и расчеты в этой таблице, поскольку отдел не несет ответственности за ошибочные расчеты.

На Рабочем листе A / B налоговые ставки штата нерезидента и округа Аризона должны быть перенесены в пустой или заполняемый рабочий лист, но все математические вычисления должны быть выполнены продавцом.

На Рабочем листе C после ввода продажной цены автомобиля раскрывающиеся меню позволяют продавцу автомобиля выбрать штат нерезидента и округ Аризона, в котором происходит продажа. Этот рабочий лист автоматически рассчитает суммы налогов и удержаний, взятых по Форме TPT-2.

Налог на недвижимость| Налоговая администрация

Приведенные ниже ставки для налогового года 2021 являются ставками из утвержденного бюджета на 2022 финансовый год.

Не все тарифы применимы к каждой посылке.В вашем ежегодном уведомлении об оценке указаны ставки, применимые к налоговому округу вашей собственности, или, если у вас нет уведомления об оценке за 2021 год, вы можете определить набор ставок для своей отдельной посылки, выполнив следующие действия:

Если у вас есть какие-либо вопросы по поводу вашего налогового счета, пожалуйста, свяжитесь с нашим офисом.

НАЛОГОВЫЙ РАЙОН КОММЕРЧЕСКОГО ТРАНСПОРТА

Сессия Генеральной Ассамблеи Вирджинии в 2007 г. приняла закон штата, который предоставил несколько новых источников дохода для транспортных целей.Среди прочего, это законодательство установило отдельную классификацию для определенной коммерческой и промышленной собственности в Управлении транспорта Северной Вирджинии (NVTA) и Управлении транспорта Хэмптона. Населенные пункты в пределах этих двух транспортных властей могут теперь облагать налогом коммерческую и промышленную собственность, и доходы от любого такого сбора должны использоваться исключительно для транспортных целей, которые приносят пользу населению, налагающему сбор.

Округ Фэйрфакс находится в пределах границ NVTA, и в соответствии с законодательством штата 2007 года округ уполномочен законом отдельно классифицировать определенную коммерческую и промышленную собственность для уплаты транспортного налога.10 сентября 2007 г. и с поправками, внесенными 3 декабря 2007 г., Наблюдательный совет округа Фэрфакс объявил и провел общественные слушания с целью принятия местного постановления о применении этой новой классификации.

Закон штата разрешает взимать этот налог по максимальной ставке до 0,125 доллара за 100 долларов оценочной стоимости. Полученный доход используется для транспортных целей в округе Фэйрфакс при условии ассигнования Наблюдательного совета. Этот налог взимается в то же время и по тому же счету, что и обычные налоги Общего фонда (т.е. двумя частями до 28 июля и 5 декабря).

Жилая недвижимость, в том числе квартиры, дома на колесах и недвижимость для престарелых, не облагается этим налогом. Все коммерческие и промышленно используемые земельные участки, включая пустующие земельные участки, имеющие коммерческое / промышленное зонирование, будут облагаться этим налогом. Если участок имеет жилое зонирование, но используется в коммерческих / промышленных целях, он также будет облагаться налогом. Если собственность используется как для жилого, так и для коммерческого / промышленного использования (смешанное использование), часть собственности, используемая для коммерческого / промышленного использования, будет облагаться налогом.

В начало

ФАЗА 1 И 2 РАЙОН УЛУЧШЕНИЯ ЖЕЛЕЗНОДОРОЖНЫХ ПЕРЕВОЗОК ДАЛЛЕС

Этап 1

В этом специальном налоговом округе взимается сбор в размере 0,090 доллара за каждые 100 долларов оценочной стоимости коммерческой и промышленной зонированной собственности (включая коммерческие квартиры) или собственности, используемой для коммерческих или промышленных целей в пределах округа. Данный налоговый сбор не распространяется на жилую недвижимость . Этот район улучшения транспорта был одобрен Наблюдательным советом на заседании правления 21 июня 2004 года.

Фаза 2

Этот специальный налоговый округ имеет ставку налога в размере 0,200 долларов США за 100 долларов оценочной стоимости коммерческой и промышленной зонированной собственности (включая коммерческие квартиры) или собственности, используемой для коммерческих или промышленных целей в пределах округа. Данный налоговый сбор не распространяется на жилую недвижимость . Этот район улучшения транспортной инфраструктуры был одобрен Наблюдательным советом на заседании правления 21 декабря 2009 года.

Более подробная информация доступна на странице проекта Silver Line.

В начало

ТАЙСОНСКИЙ СЕРВИСНЫЙ РАЙОН

Этот район охватывает примерно 6000 владельцев коммерческой и жилой недвижимости в Тайсоне. Деньги, полученные округом, могут быть использованы только для улучшения транспорта в обслуживающем районе и будут использованы для:

- Планирование и строительство инфраструктуры и транзитных маршрутов

- Покупка полосы отвода для строительства, улучшения и / или эксплуатации дорог или других объектов транспортной инфраструктуры

- Оснащение, эксплуатация и обслуживание транспортных служб

В начало

ПРОФИЛАКТИКА ИНФЕСТАЦИИ (КОНТРОЛЬ НАЛОЖЕНИЯ ВРЕДИТЕЛЕЙ — СПЕЦИАЛЬНЫЙ НАЛОГОВЫЙ РАЙОН)

Специальный налоговый округ по борьбе с насекомыми-вредителями — это общегосударственный налоговый сбор, который поддерживает Комплексную программу борьбы с вредителями.

Комплексная программа борьбы с вредителями включает в себя две отдельные программы: программу борьбы с вредителями в лесах, управляемую Отделом управления городскими лесами Департамента общественных работ и экологических служб, и Программу по насекомым-переносчикам, управляемую Департаментом здравоохранения.

Программа борьбы с вредителями леса в настоящее время направлена на предотвращение распространения определенных лесных насекомых и болезней в округе. В настоящее время в списке, который ведется Министерством сельского хозяйства и быта Вирджинии, пять насекомых и две болезни: цыганская моль, язвенный червь, изумрудный ясеневый мотылек, болиголов шерстистый адельгид, азиатский длиннорогий жук, внезапная гибель дуба и тысяча язв.

Программа по насекомым-переносчикам направлена на борьбу с распространением вируса Западного Нила, болезни Лайма и других болезней, передаваемых комарами и клещами.

В начало

ПЛАТА ЗА ОБСЛУЖИВАНИЕ

Для некоторых объектов к основному налогу на недвижимость добавляется дополнительная плата за обслуживание. Ваше оценочное уведомление показывает, подлежит ли ваша собственность какой-либо из этих сборов за обслуживание. По всем вопросам обращайтесь в наш офис.

Leaf Collection — 0 руб.012 за 100 долларов оценочной стоимости жилой, коммерческой и промышленной недвижимости в некоторых районах.

Сбор мусора — 400 долларов в год в некоторых районах.

Служба водоснабжения:

- Springfield Water Service District 1 — 661 доллар в год, начиная с 1 июля 1993 г. и заканчивая 30 июня 2023 г., для обеспечения водоснабжения Клифтон Форест, группы домов в заповеднике Линкольн-Льюис-Ванной.

- Springfield Water Service District 3 — 959 долларов в год, начиная с 1 января 2003 г. и заканчивая 31 декабря 2032 г., для обеспечения водоснабжения Парка Колчестер-Роуд-Льюис, группы домов в заповеднике Линкольн-Льюис-Ванной .

В начало

26 Кодекс США § 887 — Обложение налогом валового дохода от перевозки иностранцев-нерезидентов и иностранных корпораций | Кодекс США | Закон США

Поправки1989 — п. (б) (1). Паб. L. 101–239, §7811 (i) (8) (B), заменил «параграфы (2) и (3)» на «параграф (2)».

Подсек. (б) (3). Паб. L. 101–239, §7811 (i) (8) (A), добавлен п. (3). Бывший пар. (3) переименован (4).

Подсек. (б) (4). Паб. L. 101–239, §7811 (i) (8) (A), (9), прежний пар.(3) как (4) и заменил «валовой доход от транспортировки из США» на «доход от транспортировки» во вводных положениях и в подпункте. (А).

1988 — п. (б) (1). Паб. L. 100–647 заменено «в соответствии с разделом 863 (c) (2)» на «в соответствии с разделом 863 (с)» и вставлено в конце «В той степени, в которой это предусмотрено в правилах, такой термин не включает какой-либо доход такого рода, для которого исключение в соответствии с параграфом (1) или (2) раздела 883 (а) не применяется ».

Дата вступления в силу поправки 1989 г.Поправка, внесенная Pub.L. 101–239 действует, если не указано иное, как если бы он включен в положения Закона о технических и иных доходах 1988 г., Pub. L. 100–647, к которому относится такая поправка, см. Раздел 7817 Pub. L. 101–239, изложенная в виде примечания к разделу 1 этого заголовка.

Дата вступления в силу поправки 1988 г.Поправка, внесенная Pub. L. 100–647 вступает в силу, если не предусмотрено иное, как если бы оно было включено в положение Закона о налоговой реформе 1986 г., Pub. L. 99–514, к которому относится такая поправка, см. Раздел 1019 (a) Pub.L. 100–647, изложенный в виде примечания к разделу 1 этого заголовка.

Дата вступления в силуРаздел применим к налоговым годам, начинающимся после 31 декабря 1986 г., см. Раздел 1212 (f) Pub. L. 99–514, установленная датой вступления в силу примечания к поправке 1986 г. в соответствии с разделом 863 настоящего заголовка.

Применимость некоторых поправок Pub. L. 99–514 в отношении договорных обязательств Соединенных ШтатовЗа неприменение поправки согласно разделу 1212 (b) (1) Pub. L. 99–514 (вводящий в действие этот раздел) в той степени, в которой применение такой поправки противоречило бы любым договорным обязательствам Соединенных Штатов, действующим на октябрь.22, 1986, с условием, что для таких целей любая поправка в заголовке I Pub. L. 100–647 следует рассматривать, как если бы он был включен в положение Pub. L. 99–514, к которому относится такая поправка, см. Раздел 1012 (aa) (3), (4) Pub. L. 100–647, изложенный в виде примечания к разделу 861 этого заголовка.

Налог на коммерческие автотранспортные средства

| ВАЖНОЕ ПРИМЕЧАНИЕ ДЛЯ ТАКСИКАМ МЕДАЛЬОНА В связи с недавними законодательными изменениями годовой налог на коммерческие автомобили для владельцев такси-медальонов был снижен с 1000 до 400 долларов.Новый налоговый период будет с 1 июня по 31 мая, а полная выплата в размере 400 долларов должна быть произведена к 20 июня. Полугодовых налоговых периодов больше не будет. Для получения дополнительной информации об этих изменениях свяжитесь с отделением CMVT. |

Налог на коммерческие автотранспортные средства взимается со следующих транспортных средств:

- Непассажирские коммерческие автотранспортные средства, используемые в основном в городе (т. Е. 50% или более годового пробега транспортного средства в течение года приходится на город) или в основном в связи с коммерческой деятельностью, расположенной в городе; и

- Коммерческий автотранспорт, регулярно используемый в городе для перевозки пассажиров.

К коммерческим автотранспортным средствам, не являющимся пассажирскими, относятся:

- Грузовые автомобили

- Тягачи и полуприцепы

- Грузовые автомобили

- Легкие развозные вагоны

- Тяговые двигатели

- Дорожные катки

- Краны тракторные

- Автокраны

- Экскаваторы

- Машины дорожно-строительные

- Снегоуборочные машины

- Подметально-уборочные машины

- Разбрасыватели песка

- Бурильщики и СТО

- Любая землеройная техника

- Пикапы и панельные тягачи

- Вилочные погрузчики (при эксплуатации на улицах общего пользования)

- Camper грузовики и универсалы (если они требуют коммерческой регистрации).

Автомобили, используемые для перевозки пассажиров, включают любое транспортное средство, имеющее лицензию на такси или ливрею, которая перевозит пассажиров за определенную плату, и любые омнибусы вместимостью более семи человек (за исключением тех, которые работают по франшизе или по контракту с Управление порта Нью-Йорка и Нью-Джерси и выплачивает процент от валовой выручки или выручки Управлению порта или городу Нью-Йорку).

Налог на коммерческий автотранспорт платит владелец транспортного средства.Термин «владелец» включает покупателя по соглашению об условной продаже, соглашению о резерве или соглашению об удержании продавца. Сюда также входят любые арендаторы, лицензиаты или хранители, которые имеют исключительное право пользования транспортным средством в течение 30 или более дней по договору аренды или иным образом. Если автомобиль арендуется на срок менее 30 дней, налог должен платить владелец, а не арендатор.

Примечание. В 2012 году Департамент финансов начал сбор налога на коммерческие автотранспортные средства для такси в связи с изменением местного законодательства.Мы предоставляем Комиссии такси и лимузинов Нью-Йорка данные о невыплаченных платежах; Комиссия по такси и лимузинам требует взимания CMVT с такси.

Мы рекомендуем вам оплачивать CMVT онлайн бесплатно через City Pay. Вы также можете заплатить кредитной картой (с комиссией 2%).

Кто освобожден от уплаты CMVT?

Информация для подачи

Департамент финансов Нью-Йорка собирает CMVT для следующих транспортных средств:

- Такси Medallion, лицензированные Комиссией такси и лимузинов

- Непассажирские коммерческие автотранспортные средства весом более 10 000 фунтов (и те, которые весят 10 000 фунтов или менее, если зарегистрированы за пределами города Нью-Йорка)

- Все номерные знаки «TC» (автомобили, имеющие лицензию Комиссией такси и лимузинов Нью-Йорка), зарегистрированные в штате Нью-Йорк

- Все коммерческие автотранспортные средства, не являющиеся пассажирскими, весом не более 10 000 фунтов, зарегистрированные в городе Нью-Йорк

- Все автотранспортные средства, зарегистрированные в г. Нью-Йорке, которые используются для перевозки пассажиров

Формы и отчеты

Департамент финансов ежегодно рассылает налоговую декларацию на автотранспортные средства до 1 июня владельцам легковых коммерческих автомобилей и владельцам такси с медальонами.Если вы не получили эту форму, вы все равно обязаны получить копию в бизнес-центре Manhattan Business Center, расположенном по адресу 66 John Street, на втором этаже. Вы также можете позвонить в отдел ЦМВТ.

Новые регистрации и передача номерных знаков

Посетите www.nyc.gov/eservices для оплаты и управления своей учетной записью CMVT. Вы также можете связаться с отделом CMVT или посетить бизнес-центр Манхэттена при Департаменте финансов. Подготовьте копию квитанции о государственной регистрации и укажите свой идентификационный номер налогоплательщика (EIN или SSN).

Сроки подачи

CMVT — это годовой налог за налоговый год, который длится с 1 июня по 31 мая. Вы должны подать декларацию за предыдущий год до 20 июня, если только вы не приобретете транспортное средство, подлежащее уплате CMVT после начала налогообложения. год, и в этом случае вы должны подать налоговую декларацию в течение двух дней с момента приобретения автомобиля.

Если ваше транспортное средство подлежит обложению налогом 1 марта или после этой даты, вы платите одну четвертую годовой суммы налога. Если ваш автомобиль подлежит обложению налогом 1 декабря или позже, но до 1 марта, вы платите половину годовой суммы налога.Пропорция налога не распространяется на такси Medallion. Полная годовая плата в размере 400 долларов США взимается независимо от того, когда транспортное средство зарегистрировано.

Ставки налога

Если ваше транспортное средство подлежит обложению налогом 1 марта или после этой даты, вы платите одну четвертую годовой суммы налога. Если ваш автомобиль подлежит обложению налогом 1 декабря или позже, но до 1 марта, вы платите половину годовой суммы налога. Пропорция налога не распространяется на такси с медальонами. Полная годовая плата в размере 400 долларов США взимается независимо от того, когда транспортное средство зарегистрировано.

Налог на коммерческие автотранспортные средства — это фиксированный налог, зависящий от типа и максимальной полной массы транспортного средства, как показано ниже. (Максимальный общий вес — это вес автомобиля плюс вес максимального груза, который может нести автомобиль, если таковой имеется.)

| Легковые автомобили: | |

| Такси Medallion (действует с 1 июня 2019 г.) | $ 400 |

| Все прочие автомобили | $ 400 |

| Автомобили, не являющиеся пассажирскими, по максимальной массе брутто | |

От 10 000 фунтов или меньше и транспортные средства с регистрационным кодом штата Нью-Йорк 26 | $ 40 |

От 10 001 до 12 500 фунтов | $ 200 |

от 12 501 до 15 000 фунтов | $ 275 |

15 001 фунт или больше | $ 300 |

Юридический орган

Местный закон: Раздел 11, Глава 8, Административный кодекс

Закон о разрешении: Глава 1032 Закона 1960 года

США — Корпоративный — Налоги на корпоративный доход

Закон о налоговой реформе США вступил в силу 22 декабря 2017 г. (P.L. 115-97) переместили Соединенные Штаты от «всемирной» системы налогообложения к «территориальной» системе налогообложения. Помимо прочего, П.Л. 115-97 навсегда снизила ставку КПН в размере 35% для корпораций-резидентов до фиксированной ставки в 21% для налоговых лет, начинающихся после 31 декабря 2017 года.

Налогообложение в США дохода, полученного лицами, не являющимися гражданами США, зависит от того, имеет ли доход связь с Соединенными Штатами, а также от уровня и степени присутствия лиц, не являющихся гражданами США, в Соединенных Штатах.

До вступления в силу П.L. 115-97, неамериканская корпорация, занимающаяся торговлей или бизнесом в США, облагалась налогом по ставке КПН США 35% на доход из источников в США, фактически связанных с этим бизнесом (т.е. фактически связанный доход или ECI). Однако, как отмечалось выше, П.Л. 115-97 существенно изменили федеральный налоговый режим. П.Л. 115-97 навсегда снизили ставку КПН в размере 35% для ECI до фиксированной ставки 21% для налоговых лет, начинающихся после 31 декабря 2017 г. бизнес продолжает облагаться налогом на валовой основе в размере 30%.

Альтернативный минимальный налог (AMT)

AMT ранее был наложен на корпорации, отличные от S-корпораций ( см. Ниже ) и малых C-корпораций (обычно тех, у которых трехлетняя средняя годовая валовая выручка не превышает 7,5 миллионов долларов США [USD]). Налог составлял 20% от альтернативного минимального налогооблагаемого дохода (AMTI) сверх суммы освобождения от уплаты налогов в размере 40 000 долларов США (при условии поэтапного отказа). AMTI был рассчитан путем корректировки регулярного налогооблагаемого дохода корпорации с помощью указанных корректировок и пунктов «налоговых льгот».Налоговые льготы или корректировки могут возникнуть, например, если у корпорации была существенная ускоренная амортизация, процентное истощение, нематериальные затраты на бурение или необлагаемая налогом прибыль.

P.L. 115-97 отменил корпоративный AMT, действующий для налоговых лет, начинающихся после 31 декабря 2017 года, и предоставил механизм для возврата корпоративных кредитов AMT за предыдущий год до конца 2021 года.

P.L. 116-136, принятый как часть закона о помощи в связи с COVID-19, внес поправки в это положение и предусматривал возврат всех корпоративных кредитов AMT до конца 2019 года.В частности, P.L. 116-136 ускоряет возможность компаний получить возмещение зачетов AMT в налоговые годы, начинающиеся в 2019 году. В качестве альтернативы компании могут потребовать весь возмещаемый зачет AMT в налоговые годы, начинающиеся в 2018 году.

S корпорации

Корпорации со 100 или менее правомочными акционерами, ни одна из которых не может быть корпорацией, которые отвечают определенным другим требованиям, могут выбрать налогообложение согласно подразделу S Налогового кодекса (IRC или «Кодекс») и, таким образом, известны как корпорации S.S-корпорации облагаются налогом аналогично, но не идентично партнерству (т.е. все налоговые статьи [например, доход, отчисления] переходят к владельцам предприятия). Таким образом, корпорации S обычно не облагаются федеральным подоходным налогом США.

Валовой налог на прибыль от перевозки

Иностранные корпорации и иностранные физические лица-нерезиденты ежегодно облагаются налогом в размере 4% от их валового дохода от транспортировки в США (USSGTI), за исключением некоторых видов дохода, которые считаются фактически связанными с торговлей или бизнесом в США.Транспортный доход — это любой доход, полученный или связанный с (i) использованием (или наймом или сдачей в аренду) морского или воздушного судна, или (ii) предоставлением услуг, непосредственно связанных с использованием морского или воздушного судна. .

Налог на снижение базы и недопущение злоупотреблений (BEAT)

P.L. 115-97 ввел новый федеральный налог США, названный «налогом на размывание базы и предотвращение злоупотреблений» (BEAT). П.Л. 115-97 направлены на сокращение налоговой базы США путем введения дополнительных налоговых обязательств корпораций (кроме регулируемых инвестиционных компаний [RIC], инвестиционных фондов недвижимости [REIT] или S-корпораций), которые вместе со своими аффилированными лицами имеют среднегодовые валовая выручка за трехлетний период, заканчивающийся предыдущим налоговым годом, составляет не менее 500 миллионов долларов США, и по которым в течение налогового года производятся определенные снижающие базу платежи связанным иностранным лицам в размере 3% (2% для некоторых банков и дилеров по ценным бумагам) или больше всех их вычитаемых расходов, за исключением некоторых исключений.Наиболее заметными из этих исключений являются вычет NOL, новый вычет полученных дивидендов (DRD) для дивидендов из иностранных источников, новый вычет для нематериального дохода, полученного из-за рубежа (FDII), и вычет, относящийся к новой категории глобальных нематериальных доходов с низким доходом. налогооблагаемый доход (GILTI), квалифицированные производные финансовые инструменты, определенные в положении, и определенные платежи за услуги.

Ставка налога на прибыль взимается в размере 10% (5% за 2018 год) от «модифицированного налогооблагаемого дохода» налогоплательщика (как правило, налогооблагаемый доход в США, определяемый без учета каких-либо налоговых льгот, уменьшающих базу, или процента уменьшения базы NOL. вычет) превышает обычное налоговое обязательство налогоплательщика за вычетом большинства налоговых вычетов.Вышеуказанные процентные ставки изменены до 11% и 6%, соответственно, для некоторых банков и дилеров по ценным бумагам.

Платеж, уменьшающий базу, как правило, представляет собой любую сумму, выплаченную или начисленную налогоплательщиком соответствующему иностранному лицу, которая подлежит вычету для приобретения имущества, подлежащего амортизации, или для выплат по перестрахованию. В эту категорию также входят определенные платежи «иностранными организациями», подпадающими под действие антиинверсионных правил Раздела 7874.

Резерв действует в отношении платежей по сокращению базы, выплаченных или начисленных в налоговые годы, начинающиеся после 31 декабря 2017 года.Для налоговых лет, начинающихся после 31 декабря 2025 года, процент модифицированного налогооблагаемого дохода, который сравнивается с обычным налоговым обязательством, увеличивается до 12,5% (13,5% для некоторых банков и дилеров по ценным бумагам) и позволяет применять все кредиты при определении регулярных налоговых обязательств корпорации США. налоговое обязательство. Особые правила применяются к банкам, страховым компаниям и «иностранным организациям».

Государственные и местные подоходные налоги

Ставки КПНварьируются от штата к штату и обычно составляют от 1% до 12% (хотя в некоторых штатах подоходный налог отсутствует).Наиболее распространенной налогооблагаемой базой является федеральный налогооблагаемый доход, который изменяется в соответствии с положениями штата и обычно распределяется между штатом на основе формулы пропорционального распределения, состоящей из одного или нескольких следующих элементов: материальные активы и расходы на аренду, продажи и другие поступления, и платежная ведомость.

11.2003 г — Закон Москвы № 57)

11.2003 г — Закон Москвы № 57) с. (свыше 51,49 кВт (исключена с 14.11.2003 г — Закон Москвы № 57) до 73,55 кВт) включительно

с. (свыше 51,49 кВт (исключена с 14.11.2003 г — Закон Москвы № 57) до 73,55 кВт) включительно

с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно

с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно

с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

с. (свыше 36,77 кВт)

с. (свыше 36,77 кВт) с. (до 73,55 кВт) включительно

с. (до 73,55 кВт) включительно  Налогоплательщики, являющиеся организациями, исчисляют сумму налога самостоятельно. Сумма налога, подлежащая уплате налогоплательщиками, являющимися физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Налогоплательщики, являющиеся организациями, исчисляют сумму налога самостоятельно. Сумма налога, подлежащая уплате налогоплательщиками, являющимися физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимается за полный месяц. В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц.

При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимается за полный месяц. В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц.